Thông thường kỳ điều chính lãi suất cho vay sẽ trễ 3 tháng so với lãi suất huy động nên dự kiến NIM các ngân hàng sẽ phục hồi kể từ quý I/2023.

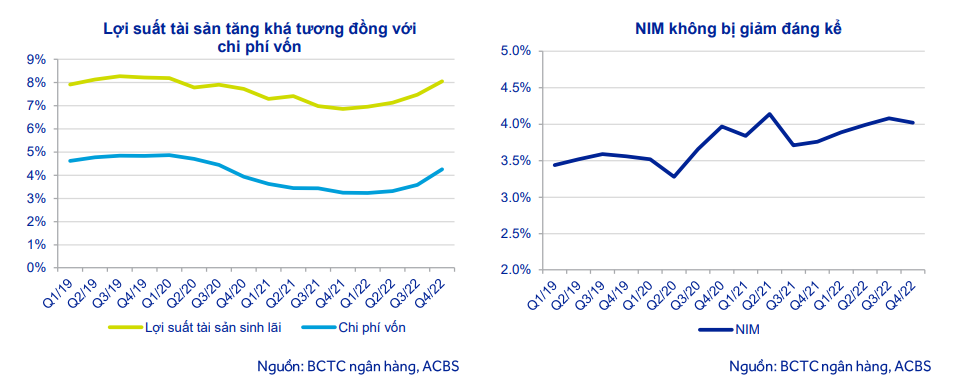

Biên lãi thuần (NIM) của các ngân hàng vẫn giữ được ở mức ổn định do lãi suất cho vay có mức tăng khá tương đồng với lãi suất huy động. NIM trong quý IV ước tính ở mức 4,02%, giảm 0,06 điểm phần trăm so với quý trước và cao hơn 0,26 điểm % so với cùng kỳ.

Tuy vậy, NIM giữa các ngân hàng có sự phân hoá tương đối rõ nét. Tình trạng thanh khoản căng thẳng trong quý IV/2022 đã khiến lãi suất liên ngân hàng tăng mạnh, tác động tiêu cực đến NIM của những ngân hàng vay ròng lớn trên thị trường này.

|

Những ngân hàng có NIM giảm trong quý IV/2022 như LienVietPostBank (giảm 0,76%); Techcombank (giảm 0,7%); SHB (giảm 0,56%); MSB (giảm 0,38%);VPBank (giảm 0,13%);VietinBank (giảm 0,1%); TPBank (giảm 0,06%); Eximbank (giảm 0,06%).

Trong khi đó các ngân hàng có NIM cải thiện trong cùng kỳ như: HDBank (tăng 0,36%); SeABank (tăng 0,27%); Vietcombank (tăng 0,14%); VIB (tăng 0,13%); OCB (tăng 0,13%); Sacombank (tăng 0,08%); MB (tăng 0,07%); ACB (tăng 0,06%).

Các chuyên gia của ACBS dự báo trong năm 2023 lãi suất cho vay sẽ chịu áp lực duy trì ở mức tương đối cao. Tình trạng khát vốn của các doanh nghiệp BĐS sẽ tiếp tục căng thẳng và sẽ phải phụ thuộc vào nguồn vốn tín dụng của ngân hàng.

Trong khi đó nguồn cung tín dụng vẫn đang kiểm soát bởi Ngân hàng Nhà nước sẽ gây áp lực lên lãi suất cho vay. Tuy nhiên, những chỉ đạo giảm lãi suất cho vay của Chính phủ và NHNN sẽ khiến lãi suất cho vay hạ nhiệt trong năm 2023.

Thông thường kỳ điều chính lãi suất cho vay sẽ trễ 3 tháng so với lãi suất huy động nên dự kiến NIM các ngân hàng sẽ phục hồi kể từ quý I/2023.

"Nhìn chung, chúng tôi kỳ vọng NIM của ngành ngân hàng có thể giữ được ổn định ở mức tương đương với năm 2022. Dự báo NIM sẽ duy trì quanh mức 4% trong năm 2023", các chuyên gia dự báo.