Câu chuyện của thị trường chứng khoán năm 2022 cũng giống những gì đã và đang diễn ra với giới đầu cơ rót tiền “ôm vàng”, “gom đất” sau giai đoạn sốt nóng. Và… khi tiền đã không còn rẻ cùng với nhiều rủi ro tiềm ẩn khác, thật khó để nhà đầu tư có thể kỳ vọng vào một năm 2023 thăng hoa như những gì đã diễn ra trong 2 năm đầu COVID.

|

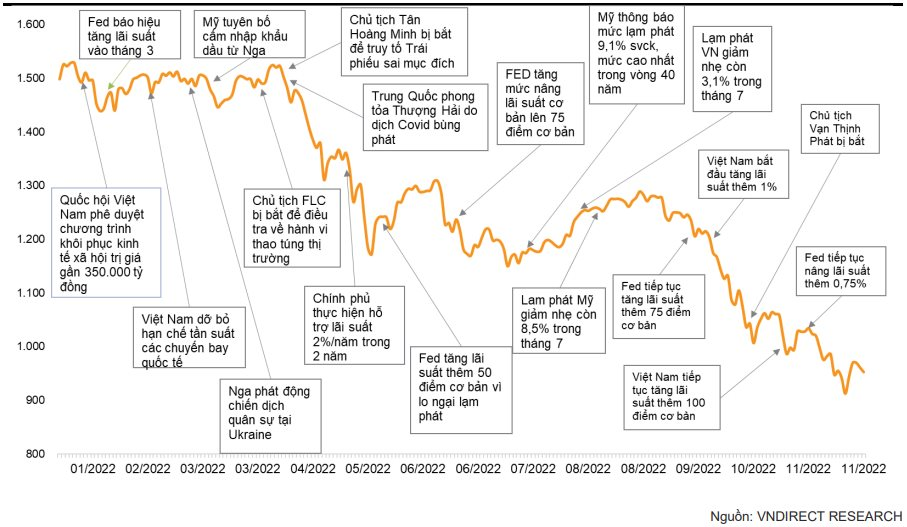

Nhìn vào cách thị trường chứng khoán Việt Nam bắt đầu năm 2022 bằng mức tăng 2% lên 1.528,6 điểm - mức cao nhất lịch sử niêm yết - không ai nghĩ rằng năm 2022 sẽ là một năm bất ổn. Từ giới chuyên gia, các công ty/quỹ đầu tư chứng khoán thậm chí hàng vạn chứng sĩ đang hiện hữu trên thị trường, thật khó để tất cả mường tượng về một viễn cảnh tồi tệ dành cho VN-Index cũng như các chỉ số. Thậm chí, số ít người kém lạc quan nhất cũng không thể nghĩ thị trường có thể điều chỉnh mạnh đến vậy.

Từ mức 1.103,87 điểm, VN-Index có một năm 2021 đại thắng khi kết năm ở mức 1.498,28 điểm - tăng tới 35,7%. Sự thăng hoa của các nhóm cổ phiếu ngành nhanh chóng giúp cho nhà đầu tư có được cảm giác hưng phấn cao độ.

2021 - năm mà gần như mua mã nào trúng mã đó, một lần xuống lệnh có thể thu về cả xe máy, ô tô,... chứng sĩ “tham chiến” trên thị trường chỉ lo lắng việc xuống tiền tại mã nào để sinh lời cao nhất thay vì phải mất thời gian nghiên cứu các cổ phiếu tốt, phân tích đồ thị hay đánh giá triển vọng kinh doanh của doanh nghiệp.

Nếu như tháng 12/2021, thị trường chứng khoán Việt Nam vẫn đang thăng hoa (VN-Index tăng 1,34% lên 1.498,28 điểm) và nhà đầu tư cũng như giới phân tích bắt đầu nghĩ về khả năng VN-Index vượt 1.500 điểm thì tháng 12/2022 lại là một diễn biến trái ngược. Chỉ số kết năm kết năm tại mức 1.007,1 điểm - giảm 3,9% trong tháng và giảm tới 32,8% trong cả năm.

|

| Một số sự kiện lớn tác động đến thị tường chứng khoán năm 2022 |

Nếu xét ở biên độ dao động, từ ngưỡng 1.530, VN-Index có thời điểm rơi về mức 873 điểm - tương ứng giảm gần 660 điểm.

Năm 2022 - có quá nhiều thứ để nhà đầu tư nói về một “mùa làm ăn thất bát” xoay quanh các từ khóa “bán chui cổ phiếu”, “xung đột vũ trang”, “hủy đấu giá đất”, “siết tín dụng”, “tăng lãi suất”, “bán giải chấp cổ phiếu”,... Những nhóm cổ phiếu trụ đều đã mất vai trò lực đỡ; những cổ phiếu tăng nóng đều đã “xì hơi”; những hệ sinh thái cổ phiếu đông người bắt đầu “vắng khách”; những cổ phiếu đắt nhất đã không còn giữ được phong độ; những cổ phiếu đã rẻ nay lại càng rẻ hơn;... Gần như tất cả đều trở thành gánh nặng trong “một vụ gieo trồng” có quá nhiều thiên tai địch họa.

Từ đỉnh cao, cả trăm cổ phiếu đồng loạt “hạ sơn” cùng VN-Index, HNX-Index; từ tận cùng hưng phấn, cả vạn chứng sĩ nhanh chóng bị đánh úp mà chưa kịp chuẩn bị tâm thế. Sau mỗi biến cố, cổ phiếu lại tiếp tục “bay màu”, tài khoản nhà đầu tư chưa kịp hồi đã tiếp tục “bốc hơi”; tâm lý chán chường - bế tắc và tuyệt vọng khiến không ít người phải ngậm ngùi cắt lỗ và rời đi… Cứ thế, một thị trường liên tục lao dốc (từ tháng 4 - tháng 11/2022) và đói lực cầu dần dần hiển lộ.

Câu chuyện của thị trường chứng khoán 1 năm qua cũng giống những gì đã và đang diễn ra với giới đầu cơ rót tiền “ôm vàng”, “gom đất” sau giai đoạn sốt nóng. Và… khi tiền đã không còn rẻ, lãi suất tăng - margin tăng cũng như những rủi ro tiềm ẩn khác, thật khó để nhà đầu tư có thể kỳ vọng vào một năm năm 2023 thăng hoa như những gì đã diễn ra trong 2 năm đầu COVID-19.

Trong cuộc gặp gỡ đầu Xuân Quý Mão mới đây, ông Nguyễn Đức Nhân - Giám đốc Trung tâm kinh doanh - ty Chứng khoán KB Việt Nam (KBSV) đã có những chia sẻ thực tế về triển vọng thị trường và cơ hội đầu tư một số nhóm ngành đáng chú ý.

|

Sau “cú sốc” ngay trước kỳ nghỉ Tết Âm lịch 2022 liên quan đến từ khóa “bán chui cổ phiếu”, nhà đầu tư đã bước vào một năm đầu tư mà phần nhiều là thua lỗ. Với diễn biến thị trường chứng khoán thời điểm hiện đại (giữa tháng 2/2023) - nhất là khi những thông tin xấu đã phản ánh tương đối vào giá cổ phiếu, ông đánh giá như thế nào về chuyển động thị trường chứng khoán trong năm 2023?

Ông Nguyễn Đức Nhân - Chuyên gia Chứng khoán KB: Đầu tiên, phải nhìn nhận đà tăng trưởng năm 2020 đến đầu năm 2022 là câu chuyện của bơm tiền rẻ, không những của ngân hàng trong nước mà của đại đa số ngân hàng trung ương toàn trên toàn thế giới. Thị trường nó booming (bùng nổ) trong 2 năm ấy chính là kết quả của việc tận dụng được nguồn tiền rẻ.

Tuy nhiên, ở thời điểm hiện tại, khi chúng ta kiểm soát được dịch bệnh và các hoạt động sản xuất kinh doanh được bình thường trở lại, một câu chuyện khác lại xuất hiện - chính là nguy cơ lạm phát kéo theo sự hút tiền về mạnh mẽ của các ngân hàng trung ương, đặc biệt là Ngân hàng Trung ương Mỹ.

Dưới góc độ này, tôi cho rằng nửa đầu năm 2023 thị trường chứng khoán sẽ còn nhiều khó khăn và chỉ thực sự có khoảng “thời gian đẹp đẽ” từ nửa cuối quý 4/2023 trở đi.

Trước mắt, đây là giai đoạn tích lũy bởi thị trường cần những khoảng lắng như thế này để sửa soạn tâm thế cho một giai đoạn tăng trưởng mới bền vững hơn; không còn những câu chuyện về thao túng giá, không còn những chuyện về trái phiếu phát hành vô tội vạ và không có đơn vị quản lý nữa.

Năm 2022 trở về trước, chúng ta đã thấy cấu trúc phát hành trái phiếu vô tội vạ, không có đơn vị quản lý; rất nhiều tiền từ phát hành trái phiếu được doanh nghiệp âm thầm đưa vào thị trường chứng khoán mà không có đơn vị kiểm soát.

Tuy nhiên, sau đợt siết trong năm 2022 khiến thị trường nguội lạnh, tôi cho rằng trong những năm tới, thị trường trái phiếu sẽ phải khởi động trở lại để lấy lại cái niềm tin của nhà đầu tư. Phải có một đơn vị nào đó kiểm duyệt trái phiếu và xếp hạng trái phiếu để nhà đầu tư có thể mua trái phiếu. Cần nhấn mạnh lại rằng, trái phiếu chính là một kênh dẫn vốn rất quan trọng ngoài kênh vốn trên thị trường chứng khoán.

|

Về mặt chỉ số, sau đà lao dốc mạnh của VN-Index từ 1.530 về 874 điểm và tạo đáy hồi tháng 11/2022 trước khi hồi phục nhẹ, thị trường đã và đang ghi nhận những nhịp điều chỉnh khi chỉ số liên tục giao động quanh mức 1.120 điểm trong 3 tháng trở lại đây (từ cuối tháng 11/2022 đến đầu tháng 2/2023).

Tôi cho rằng trong ngắn hạn, thị trường chứng khoán sẽ còn điều chỉnh thêm nữa thông qua các nhịp chính ngắn hạn. Tuy nhiên về mặt trung/dài hạn, VN-Index sẽ có những nhịp tăng trưởng ở tháng tiếp theo. Đây thực chất chỉ là quá trình điều chỉnh ngắn trong nhịp tăng; quá trình này sẽ còn kéo dài đến tận tháng 4, 5 trước khi ghi nhận những điều chỉnh trở lại.

Kết thúc năm 2023, cá nhân tôi vẫn hy vọng VN-Index có thể trung lại trong vùng 1.200 - 1.250 điểm. Tựu chung vùng giao động của thị trường trong năm nay là thời điểm thích hợp để nhà đầu tư mua và nắm giữ cổ phiếu cho mục tiêu dài hạn. Đây chính là dòng vốn giúp thị trường phát triển trong vài năm tới.

|

Với dự phóng của ông, có thể hình dung ra một số kiểu vận động của thị trường trong năm 2023 như: Lên gập ghềnh - xuống gập ghềnh trong biên độ hẹp; tăng sốc - giảm sâu và kết phiên lưng lửng vùng 1.2xx điểm; đi lình xình và bất ngờ tạo đột phá cuối năm;... Với những giả định trên, theo ông liệu có nhóm cổ phiếu nào đủ sức để kéo (lĩnh xướng) thị trường trong thời gian tới?

Ông Nguyễn Đức Nhân - Chuyên gia Chứng khoán KB: Chúng ta phải nhìn nhận thực tế từ khi thị trường có đáy ở mức 874 và hồi lên ngưỡng 1.116 - 1.120 điểm trước khi điều chỉnh về mức giá hiện tại.

Tiền đề đầu tiên tạo ra sự vận động này không gì khác ngoài nhóm ngân hàng. Trong bất kỳ một thị trường hoặc tăng giá hoặc hồi phục thì nhóm cổ phiếu ngân hàng chính là nhóm đầu tiên tạo ra lực kéo, lực nâng đỡ. Nếu nhóm ngân hàng không lên, không tạo được đáy thì thị trường không thể tạo được đáy. Và… câu chuyện mất ngưỡng hỗ trợ - tạo đáy - đi lên là 3 câu chuyện hoàn toàn khác nhau. Đầu tiên thị trường lao dốc - thị trường có đáy - thị trường tạo đáy và thị trường tăng giá là những giai đoạn khác nhau.

Đơn cử như nhịp giảm mạnh của VN-Index từ đầu tháng 4 và tạo đáy giữa tháng 11/2022 trước khi đầu đi ngay sau đó, nhóm ngân hàng chính là “đơn vị” nhận nhiệm vụ đầu tiên, nói cách khác là đơn vị “khai hỏa - đánh trận đầu”. Và… trong nhóm ngân hàng, bộ 3 ngân hàng có vốn nhà nước (Vietcombank, BIDV và VietinBank) luôn lĩnh ấn tiên phong. 3 mã này ngoài nhiệm vụ dẫn dắt (phát động) còn có nhiệm vụ lan tỏa sang nhóm thương mại cổ phần khác như Sacombank ACB, Techcombank, VPBank và TPBank,...

Muốn thị trường ngừng giảm thì trước tiên nhóm cổ phiếu ngân hàng phải chặn được đà rơi sau đó phải tạo được đáy trước khi đi lên.

|

Nếu áp vào chu trình trên, sau nhịp hồi từ cuối tháng 11/2022, hiện tại nhóm này đang điều chỉnh. Và việc thị trường không tăng giá trong dăm bảy phiên trở lại đây là do nhóm ngân hàng đang điều chỉnh. Tuy nhiên theo tôi, nhịp chỉnh này là hoàn toàn bình thường và hợp lý để chúng ta hướng đến mức cao hơn.

Nếu VN-Index vượt 1.100 điểm và tiếp tục chinh phục các mốc 1.160, 1.180 hay 1.200 điểm sau tạo đáy tháng 11/2022 thì cái giá chúng ta phải trả sẽ là rất lớn. Cũng như việc thị trường chứng khoán tặng nhà lầu xe hơi, tặng bất động sản cho nhà đầu tư trong năm 2021 rồi trở lại lấy đi tất cả, lấy đi sạch sẽ trong năm 2022. Nói như vậy để tái khẳng định rằng cú điều chỉnh của thị trường hiện tại là hoàn toàn hợp lý, lành mạnh; nếu muốn đi xa thì chúng ta phải từ từ lại.

Cái nữa là so tương quan lực lượng của dòng tiền, hiện dòng tiền nội có vẻ hơi yếu hơn dòng tiền ngoại. Nếu thị trường lên quá nhanh, định giá P/E lên nhanh quá thì nước ngoài không giải ngân nữa thì sao? Với bài toán này, chủ trương của những nhà tạo lập thị trường là cố gắng duy trì mức định giá vừa đủ hấp dẫn để tiền ngoại tiếp tục rót vào, sau đó tìm cách ghim lượng tiền nước ngoài vào đấy đã. Tôi cho rằng, điều này cũng là hợp lý bởi khi thị trường lên nhanh quá thì nhiều người ngoài cuộc sẽ không dám vào nữa. Rõ ràng khi điều chỉnh thị trường ở một mức giá/định giá hợp lý sẽ tạo điều kiện cho những người chưa vào nhìn thấy sự hấp dẫn của thị trường để tự chủ động nhập cuộc.

Thị trường chứng khoán bản chất là một mâm cỗ rất lớn cho hàng triệu người tham gia; hoàn toàn không phải chỉ để phục vụ cho một vài người nhanh chân tham gia được. Việc bạn nấu một bát cơm, úp bát mì cho chính mình ăn thì dễ nhưng nấu một mâm cỗ cho hàng triệu người tham gia không phải là đơn giản. Chính vì vậy, mọi sự điều chỉnh để đi đến trạng thái cân bằng, hài hòa để vươn đến tầm cao hơn trong năm 2023 là hoàn toàn hợp lý.

Trong ngắn hạn, quá trình tăng giá của thị trường khi xuất hiện sẽ còn kéo dài đến nửa cuối tháng 4/2023 trước khi có những điều chỉnh mạnh mẽ 3 - 4 tháng sau đó. Những điều chỉnh này sẽ phù hợp khi xét trong bối cảnh lượng lớn trái phiếu sẽ được đáo hạn vào quý 2 - 3/2023 gây ra nên những xáo trộn trong một số nhóm doanh nghiệp, nhất là bất động sản.

Theo quan điểm của tôi, khoảng thời gian giải ngân đẹp nhất cho nhà đầu tư theo đuổi target dài hạn sẽ rơi vào khoảng quý 4/2023; đây là kịch bản thứ nhất. Còn kịch bản thứ hai là thị trường cứ tăng túc tắp từ giờ đến tháng 4, tháng 5 và đi ngang sau đó sẽ có nhịp bùng lên và cuối quý 3 hoặc quý 4.

|

Sau nhịp giảm đồng loạt từ 30 - 85% giá trị kể từ đầu năm 2022, đến thời điểm hiện tại rất nhiều cổ phiếu bất động sản đang giao dịch ở các vùng giá thấp (thậm chí đáy nhiều năm). Theo ông, sau biến cố ấy, liệu nhóm bất động sản có còn vai trò gì trong năm 2023?

Ông Nguyễn Đức Nhân - Chuyên gia Chứng khoán KB: Với quan điểm cá nhân, tôi cho rằng không những cổ phiếu bất động sản mà ngành bất động sản nói chung là khó khăn. Cách đây vài hôm chúng ta cũng thấy là Ngân hàng Nhà nước chủ trì một cuộc họp tháo gỡ khó khăn và cứu các doanh nghiệp bất động sản.

Ở góc độ đầu tư mà phải dùng từ “cứu”, các ban ngành phải đứng ra cứu, tức là bản chất thị trường bất động sản đang có vấn đề, cũng như chúng ta đang có bệnh trong người và trước mắt phải đi xử lý cái nguyên nhân gây bệnh trước. Suy cho cùng, việc đầu tiên và căn cốt là phải xử lý từ nội tại chính các doanh nghiệp.

Doanh nghiệp phát hành lượng lớn trái phiếu, doanh nghiệp có cam kết trả đúng hạn không? Hiện nhiều doanh nghiệp không trả đúng hạn thì phải xử lý thế nào? Thực tế, doanh nghiệp không thể chờ đợi ngân hàng nhà nước “nhảy vào” mua cho tôi những lô trái phiếu đó được. Khi phát hành, tài sản bảo đảm của doanh nghiệp là gì? Đấy! Rất nhiều vấn đề ở trong đó.

|

Thực tại như vậy nên trước mắt, nhóm doanh nghiệp bất động sản “còn khó”, nhóm bất động sản “còn khó”. Và… đối với nhà đầu tư, một doanh nghiệp mà chúng ta không nhìn thấy tương lai, những điểm sáng trước mắt thì theo tôi không nên đầu tư.

Đôi khi thừa nhận với nhau việc một cổ phiếu đã từng neo ở mức giá rất cao (như CEO - DIG vùng giá 100.000 - 120.000 đồng trước pha loãng chẳng hạn); tuy nhiên khi mã đó đã giảm tới 90% thì bây giờ có thể tăng trở lại được hay không? Câu chuyện này nó phải mất vài năm nữa.

Đứng ở góc độ phân tích kỹ thuật, theo tôi, một cổ phiếu đã rơi 80% rồi thì nhà đầu tư đừng mong mã đó sẽ vượt đỉnh trở lại trong chớp mắt. Ít nhất trong vòng một hai năm nữa, theo một lộ trình có căn cơ: Dò đáy - test đáy - hồi lên mức nào đó - tích lũy một thời gian (có khi cả năm) trước khi xét đến chuyện tăng tiếp hay điều chỉnh trở lại. Giả sử cổ phiếu đó có tăng giá thì câu chuyện vượt lại đỉnh cũ có chăng chỉ là “bánh vẽ” mà chính nhà đầu tư hoặc những người đang tham gia trên thị trường tự tưởng tượng để vỗ về nhau, vỗ về danh mục lỗ chỗ những khoản đầu tư âm vốn.