Điều kỳ lạ ở Mỹ là một hệ thống ngân hàng hai cấp trong đó các ngân hàng lớn sẽ chịu sự giám sát đầy đủ, trong khi các ngân hàng nhỏ hơn được miễn trừ một số quy định.

Theo Bloomberg, khi Signature Bank sụp đổ vào đầu tháng này, những người gửi tiền ở xa sống tại những bang như Arkansas, Georgia và Ohio đã rất sợ hại. Đó là bởi cả nước Mỹ có 4 Signature Bank và họ không thể chắc rằng nơi nào đang gặp vấn đề.

Trong khi đó, Mỹ có rất nhiều ngân hàng như Signature Bank. Vào cuối năm ngoái, cả nước Mỹ có đến 4.706 ngân hàng thương mại, tức là nhiều nhất thế giới. Số lượng ngân hàng ở bang North Dakota nước này còn nhiều hơn số nhà băng ở Canada. Số lượng ngân hàng ở Nhật Bản chỉ bằng 4% ở Mỹ. Liên minh châu Âu (EU) cũng có nhiều ngân hàng, nhưng cũng chỉ có 1,2 ngân hàng trên 100.000 người trong khi con số này ở Mỹ là 1,4.

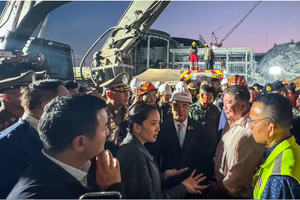

|

| Ngân hàng Signature. |

Việc Mỹ có quá nhiều định chế nhận tiền gửi và cho vay xuất phát từ lịch sử phát triển của hệ thống này. Cho tới giữa thập niên 80, nhiều bang ở Mỹ không cho phép các ngân hàng hoạt động xuyên bang. Một số thậm chí không cho phép các chi nhánh vượt qua ranh giới quận.

Mãi cho tới năm 1994, Đạo luật Ngân hàng liên bang Riegle-Neal lại cho phép các ngân hàng mở các chi nhánh nhận tiền gửi vượt khỏi biên giới tiểu bang bằng cách sáp nhập với các ngân hàng khác. Thay đổi này đã châm ngòi cho làn sóng hợp nhất giữa các ngân hàng. Trong 30 năm qua, số lượng ngân hàng ở Mỹ đã thu hẹp khoảng 3%/năm.

Tuy nhiên, ngay cả sau nhiều vụ sáp nhập và mua lại, Mỹ vẫn còn quá nhiều ngân hàng. Người tiêu dùng có nhiều sự lựa chọn, nhưng sự cạnh tranh trong một hệ thống bị phân mảnh có thể dẫn tới sự bất ổn tiềm tàng.

Trong quá khứ, có rất nhiều nghiên cứu cho thấy cạnh tranh khốc liệt có thể khiến các chủ ngân hàng dễ lầm đường lạc lối như thế nào. Ông Chuck Prince, cựu CEO của Citigroup từng nhận định: “Chừng nào nhạc còn đang phát là còn nhảy”. 15 tháng sau, ngân hàng của ông, Citigroup, phải nhờ tới sự hỗ trợ của Chính phủ Mỹ.

Gần đây, các giám đốc điều hành của Silicon Valley Bank (SVB) có thể đã sẵn sàng chịu nhiều rủi ro hơn vì những khoản thưởng của họ liên quan trực tiếp đến lợi nhuận trên vốn chủ sở hữu được tạo ra. Hơn nữa, khi tìm kiếm lợi thế cạnh tranh trong mảng kinh doanh ổn định của ngân hàng, CEO Silvergate - Alan Lane, đã coi “tiền số là cơ hội bơm vốn cho các công ty từng bị các ngân hàng khác đánh giá thấp.”

Cái giá phải trả?

Trong quá trình đánh đổi giữa tính ổn định tài chính và sự cạnh tranh, các cơ quan quản lý chủ yếu sẽ chọn yếu tố thứ nhất. Tuần trước, Chủ tịch Cơ quan Quản lý Tài chính Thuỵ Sĩ (FINMA) đã bỏ qua những mối lo ngại về chống độc quyền, khi bà thúc đẩy thương vụ tiếp quản Credit Suisse của UBS.

Đó cũng là bước đi mà các nhà quản lý của Anh thực hiện trong cuộc khủng hoảng tài chính toàn cầu năm 2008. Khi Ngân hàng Scotland (HBOS) sáp nhập với Lloyds-TSB, đưa 1/3 tài khoản vãng lai cá nhân của Anh vào 1 định chế, các cơ quan quản lý cạnh tranh đã lo ngại. Tuy nhiên, Ngoại trưởng khi đó của Anh - ông Peter Mandelson, cho biết: "Lợi ích chung của việc đảm bảo sự ổn định của hệ thống tài chính Anh quan trọng hơn vấn đề về cạnh tranh."

Trong khi đó, các cơ quan chức trách Mỹ tỏ ra không đồng tình về việc đánh đổi giữa quyền cạnh tranh và sự ổn định. Một phần là do chính quyền nước này tôn trọng thị trường tư nhân. Mặt khác, chủ yếu là do các ngân hàng nhỏ khai thác đáng kể sức mạnh vận động hành lang. Theo Bloomberg, nhiều thành viên của Quốc hội Mỹ là 1 trong số 25 nhà tài trợ hàng đầu của các ngân hàng nhỏ.

Điều này dẫn tới các ngân hàng Mỹ phải tuân theo giới hạn về quy mô của họ. Đạo luật Riegle-Neal đã giới hạn các ngân hàng quốc gia ở mức 10% thị phần tiền gửi. Tuy nhiên, giới hạn này có thể được gỡ bỏ (với sự chấp thuận của Fed) trong trường hợp một ngân hàng mua lại "một ngân hàng bị vỡ nợ hoặc có nguy cơ vỡ nợ".

Kết quả là một hệ thống ngân hàng hai cấp ở Mỹ: Các ngân hàng lớn sẽ chịu sự giám sát đầy đủ, trong khi các ngân hàng nhỏ hơn được miễn trừ một số quy định.

Cuộc khủng hoảng ngân hàng gần đây ở Mỹ đã phơi bày sự khác biệt này. Trong bối cảnh hiện tại, để duy trì sự cạnh tranh, Mỹ có thể phải trả một cái giá khá đắt: Đó là sự bất ổn gia tăng.

Sửa Luật Các tổ chức tín dụng: Cân nhắc các trường hợp cần áp dụng "can thiệp sớm"

CEO UniCredit: Mỹ còn phải chứng kiến thêm nhiều vụ giải cứu ngân hàng nữa