Trong vài phiên giao dịch gần đây, cổ phiếu CTG- Ngân hàng TMCP Công thương Việt Nam (VietinBank) - được dòng tiền tìm đến nhờ chất lượng tài sản và tín dụng được cải thiện.

Phiên giao dịch ngày 12/7, cổ phiếu CTG đóng cửa cán mốc 30.000 đồng/cp với khối lượng khớp lệnh 6,3 triệu cổ phiếu với tổng giá trị giao dịch đạt 192 tỷ đồng; Phiên giao dịch ngày 11/7, CTG khớp lệnh 14 triệu cổ phiếu với tổng giá trị giao dịch 440 tỷ đồng; Phiên ngày 10/7, CTG khớp lệnh 6,9 triệu cổ phiếu với tổng giá trị giao dịch 258 tỷ đồng… Sau gần 07 tháng nằm sát vùng đáy, cổ phiếu CTG nằm trong nhóm Big 3 niêm yết đang được dòng tiền tìm đến. Vậy tình hình kinh doanh của CTG thế nào?

Trong dự báo quý 2, CTG ước tính lợi nhuận trước thuế đạt khoảng 6,2-6,5 nghìn tỷ đồng, tăng khoảng 7-13% so với cùng kỳ, trong đó tăng trưởng tín dụng của CTG dự báo đạt 5%. Trong phần còn lại của năm, kì vọng tăng trưởng tín dụng sẽ có những sự cải thiện giúp CTG hoàn thành kế hoạch tăng trưởng tín dụng 10-12% dựa trên các động thái giảm lãi suất điều hành để kéo nền lãi suất cho vay xuống thấp, qua đó cải thiện nhu cầu tín dụng.

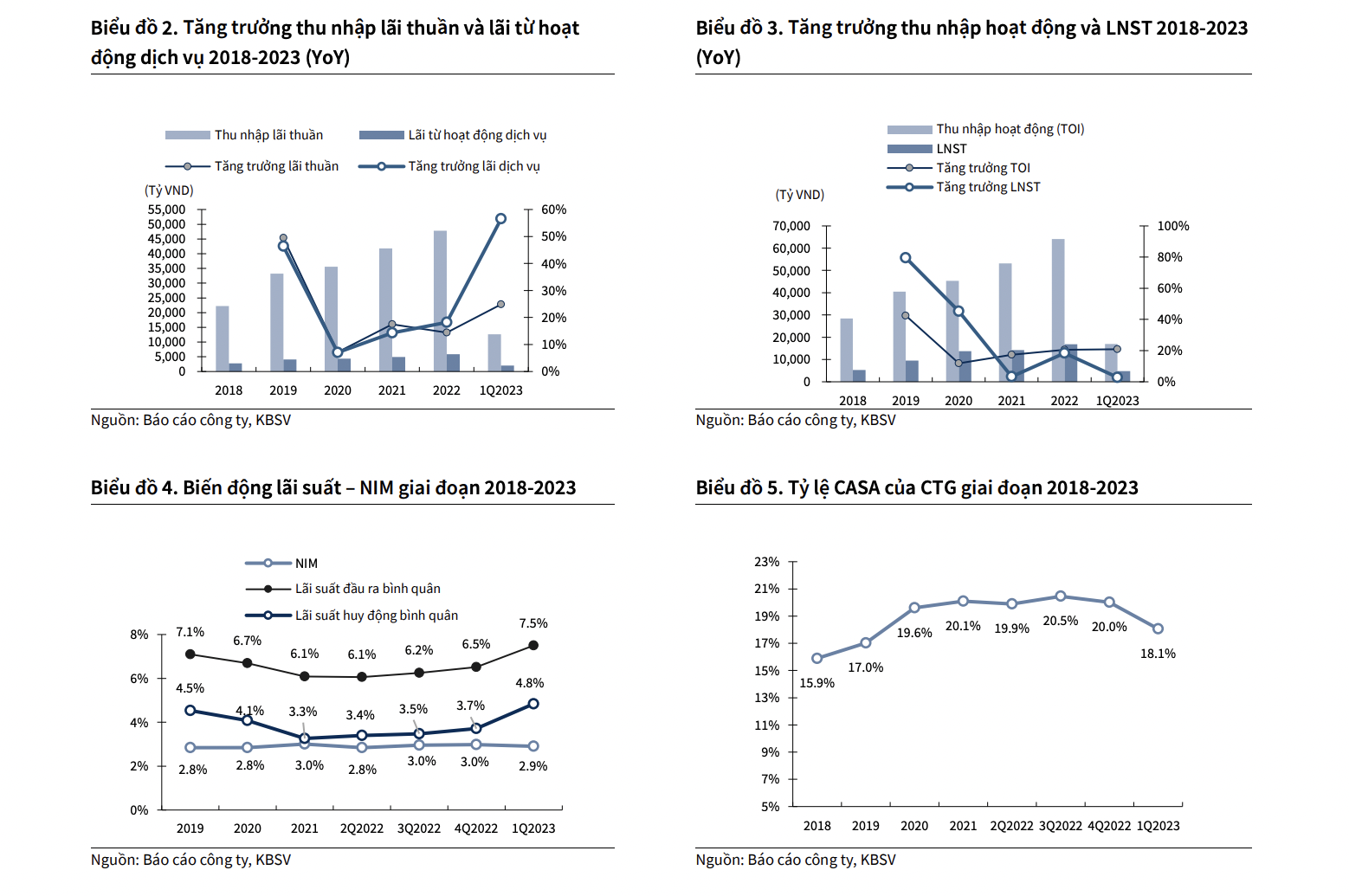

Trong báo cáo nhận định về CTG, Công ty Chứng khoán KBSV Việt Nam cho rằng, NIM quý 1/2023 của CTG đạt 2,90% nằm trong nhóm các ngân hàng kiểm soát NIM tốt nhất trong giai đoạn vừa qua giữa bối cảnh NIM toàn ngành giảm mạnh do ảnh hưởng của chi phí đầu vào tăng cao. KBSV kì vọng NIM của CTG sẽ có sự cải thiện nhẹ trong quý 2/2023 dựa trên động thái giảm lãi suất điều hành của NHNN (4 lần trong 6 tháng đầu năm), giúp giảm chi phí đầu vào bình quân trong khi biến động lãi suất đầu ra sẽ có độ trễ hơn, cũng như lãi suất cho vay cần được điều chỉnh phù hợp với mức độ rủi ro của từng khoản vay. Tuy nhiên, KBSV vẫn giữ quan điểm khá thận trọng về NIM của CTG do với vai trò là ngân hàng dẫn dắt, CTG sẽ chủ động giảm lãi suất cho vay để hỗ trợ nền kinh tế.

Tỷ lệ nợ xấu quý 1/2023 của CTG đạt 1,28% là một trong các ngân hàng kiểm soát tỷ lệ nợ xấu tốt. Do vậy, KBSV duy trì quan điểm thận trọng về chất lượng tài sản và áp lực trích lập dự phòng trong phần còn lại của năm khi nợ nhóm 2 đạt 2,67%...

Tuy nhiên, mức độ trích lập của CTG sẽ thấp hơn tương đối so với các ngân hàng khác nhờ bộ đệm dự phòng vẫn đang ở mức tốt với tỷ lệ bao phủ nợ xấu đạt 173% (xếp thứ 2 trong nhóm ngân hàng sau VCB). Trong khi các ngân hàng khó khăn vì thừa tiền đầu ra thì ở CTG lượng khách hàng doanh nghiệp (KHDN) lớn dẫn đầu tăng trưởng cho vay tăng 4,6% kể từ đầu năm. Tăng trưởng dư nợ được thúc đẩy bởi KHDN lớn tăng 16,7% kể từ đầu năm, chiếm 32% tổng dư nợ). Trong khi đó, bán lẻ và doanh nghiệp vừa và nhỏ (SME) tụt lại phía sau.

Hiện CTG ưu tiên tăng trưởng dư nợ từ phân khúc bán lẻ và SME, đặc biệt đến từ các ngành phòng thủ (điện, viễn thông, thiết bị điện…). Do vậy, KBSV dự báo CTG tín dụng sẽ tăng trưởng tăng mạnh đạt 5-5,5% vào cuối tháng 4 và có thể tăng 10-12% vào năm 2023 .

KBSV kết hợp 2 phương pháp định giá là P/B và chiết khấu lợi nhuận thặng dư để tìm ra mức giá hợp lý cho cổ phiếu CTG. Với phương pháp chiết khấu lợi nhuận thặng dư và kết hợp sử dụng thêm phương pháp chiết khấu lợi nhuận thặng dư. Kết hợp hai phương pháp định giá trên với tỉ lệ 50-50 để ra được giá hợp lý cuối cùng cho cổ phiếu CTG cho năm 2023 là 32.500 đồng/cổ phiếu, KBSV khuyến nghị nhà đầu tư tiếp tục nắm giữ cổ phiếu CTG cho mục tiêu trên.