Công ty chứng khoán phân tích và đưa ra nhận định mua, bán đối với các cổ phiếu MBB, SIP, TPB.

Chứng khoán Vietcombank (VCBS): Khuyến nghị mua MBB

VCBS khuyến nghị mua cổ phiếu Ngân hàng TMCP Quân Đội (MBB), giá mục tiêu 28.571 đồng/cp, tiềm năng tăng trưởng 22% theo luận điểm đầu tư:

Tín dụng tăng trưởng trong top cao nhất ngành, VCBS uớc tính MBB có thể đạt tốc độ tăng trưởng tín dụng 25% trong 2024 và tiếp tục được ưu tiên tăng trưởng tín dụng nhanh hơn so với bình quân ngành khoảng 1,5 – 2 lần trong các năm tới nhờ việc nhận chuyển giao ngân hàng Oceanbank.

NIM được kỳ vọng tăng nhẹ theo đà giảm của chi phí vốn, đồng thời với việc tỷ suất sinh lời cải thiện khi các khách hàng quay lại trả nợ và MBB đẩy mạnh tăng tỷ trọng cho vay bán lẻ.

Tỷ lệ CASA duy trì ở mức cao 34,7% nằm trong nhóm cao nhất ngành, tiếp tục là động lực duy trì nguồn huy động lãi suất thấp, trong đó CASA từ khách hàng cá nhân chiếm khoảng 55%. Dự kiến CASA sẽ tiếp tục cải thiện trong 2024 nhờ lãi suất tiền gửi có kỳ hạn duy trì ở mức thấp.

Chất lượng tài sản kỳ vọng cải thiện khi tỷ lệ bao phủ nợ xấu dự kiến tương đương năm 2023 và ở mức trên 100%, tỷ lệ NPL đưa về dưới 2% với kỳ vọng khách hàng bị hạ nhóm nợ theo CIC sẽ được chuyển về nhóm nợ thông thường trong quý II/2024 thông qua đàm phán với ngân hàng liên quan.

Nhóm phân tích ước tính LNTT năm 2024 của MBB đạt 31.156 tỷ đồng (+18,4% svck).

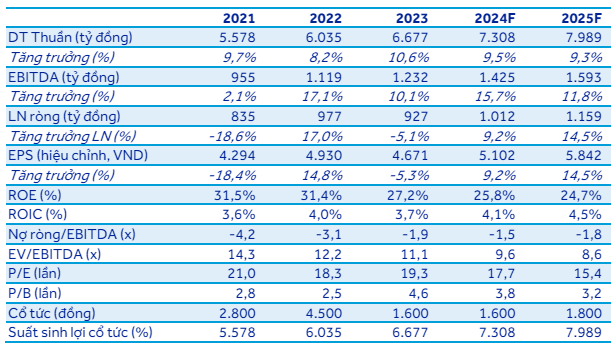

Chứng khoán ACB (ABCS): Khuyến nghị khả quan SIP

ACBS khuyến nghị khả quan với cổ phiếu CTCP Đầu tư Sài Gòn VRG (SIP), giá mục tiêu 102.300 đ/cp, tương đương tiềm năng tăng giá 13% theo luận điểm đầu tư:

KQKD quý I/2024 khả quan với doanh thu hơn 1.800 tỷ đồng (+31% svck) và lợi nhuận sau thuế đạt 258 tỷ đồng (+44% svck), tương đương 25% và 23% dự phóng cả năm của ACBS.

Doanh thu mảng cung cấp điện, nước tăng trưởng 31% svck, đạt gần 1.500 tỷ đồng, chiếm trên 80% tổng doanh thu.

Doanh thu cho thuê KCN trong quý I/2024 đi ngang, đạt 94 tỷ đồng (+3% svck) do phương pháp hạch toán phân bổ hàng năm và một số hợp đồng ký mới vào quý IV/2023 vẫn chưa bàn giao ghi nhận doanh thu.

Kế hoạch cho thuê đất 2024 là 47ha (+153% svck), trong đó KCN Phước Đông là 30ha, KCN Đông Nam là 6ha, KCN Lê Minh Xuân 3 là 6ha, KCN Lộc An Binh Sơn là 5ha. Trong quý I/2024, SIP chưa ký hợp đồng cho thuê mới do một số giao dịch còn trong giai đoạn đàm phán.

Theo ban lãnh đạo công ty, KCN Lộc An Bình Sơn thu hút đầu tư khả quan khi ký kết cho thuê 16,3ha với 1 nhà đầu tư hoạt động trong lĩnh vực logistics. Giai đoạn 1 của dự án nhà xưởng và nhà kho xây sẵn rộng 9,8ha cũng ký kết cho thuê được 6 nhà xưởng trên tổng số 8 nhà xưởng và 2 nhà xưởng còn lại đang trong quá trình đàm phán. Giai đoạn 2 là 9,4ha sẽ được triển khai sau đó.

Tỷ lệ tiền mặt ròng/ vốn chủ sở hữu đạt 64%, vẫn thuộc top 3 cao nhất ngành. Trong quý I, tổng nợ vay tăng 361 tỷ đồng lên hơn 2.000 tỷ đồng trong khi tiền và tương đương tiền tăng hơn 800 tỷ đồng lên gần 4.800 tỷ đồng, chiếm hơn 1/5 tổng tài sản.

ACBS dự phóng doanh thu năm 2024 của SIP đạt 7.300 tỷ đồng (+9% svck) và lợi nhuận sau thuế ước đạt 1.100 tỷ đồng (+8% svck).

|

| ABCS phân tích chỉ số tài chính của SIP |

Chứng khoán SSI (SSI): Khuyến nghị khả quan TPB

SSI khuyến nghị khả quan đối với cổ phiếu Ngân hàng TMCP Tiên Phong (TPB), giá mục tiêu 22.700 đồng/cp, tiềm năng tăng giá là 23,7% theo luận điểm đầu tư:

Nhóm phân tích kỳ vọng nợ xấu sẽ không tăng mạnh trong thời gian tới nhờ vào chính sách tái cơ cấu nợ và chủ động xử lý nợ xấu. Điều này sẽ giúp TPB đỡ bớt gánh nặng dự phòng cho cả năm 2024 và 2025.

Mặc dù NIM sẽ chịu áp lực trong năm 2024 nhưng SSI cho rằng hoạt động kinh doanh sẽ khởi sắc hơn trong năm 2025 với NIM cải thiện và tỷ lệ NPL thấp hơn. Trong trung hạn, nhóm phân tích cho rằng kinh tế phục hồi sẽ giúp ROE của TPB duy trì khoảng 16%.

Trong năm 2024, SSI kỳ vọng tăng trưởng tín dụng sẽ phục hồi nhờ nhu cầu vay vốn từ khách hàng doanh nghiệp, trong khi khối cá nhân có thể phục hồi chậm, ước tính tăng trưởng tín dụng sẽ đạt 15,3% so với đầu năm lên 250.800 tỷ đồng trong năm 2024.

Với sự hỗ trợ của chính sách cơ cấu nợ cũng như ngân hàng tích cực xử lý nợ xấu, nhóm phân tích dự báo tỷ lệ nợ xấu sẽ đi ngang ở mức 2% trong năm 2024 và chi phí tín dụng là 1,43%. NIM dự kiến sẽ giảm 27 điểm cơ bản svck xuống mức 3,75% do mức độ cạnh tranh tăng lên; tăng trưởng cho vay bán lẻ chậm lại; và chi phí huy động tăng.

SSI kỳ vọng với kế hoạch đạt 15,6 triệu khách hàng trong năm (tăng 3 triệu khách hàng mới) có thể là yếu tố hỗ trợ cho việc tiếp tục tăng trưởng dịch vụ thanh toán & dịch vụ thẻ, trong khi hoạt động bancassurance vẫn còn yếu.

Do đó, nhóm phân tích dự báo thu nhập phí ròng sẽ tăng 27,7% svck đạt 2.900 tỷ đồng trong năm 2024, lợi nhuận trước thuế sẽ đạt 7.000 tỷ đồng (+25,6% svck).

>> Giá heo tăng đẩy giá cổ phiếu Masan MEATLife (MML) lên cao nhất 17 tháng