Cổ phiếu đáng chú ý ngày 30/8: PC1, SZC, HDC

Công ty chứng khoán phân tích và đưa ra nhận định mua, bán đối với các cổ phiếu PC1, SZC, HDC.

Chứng khoán MB (MBS): Khuyến nghị khả quan PC1

MBS khuyến nghị theo dõi cổ phiếu CTCP Tập đoàn PC1 (PC1), giá mục tiêu 34.500 đồng/cp theo luận điểm đầu tư:

PC1 là doanh nghiệp đầu ngành trong lĩnh vực xây lắp điện cùng kinh nghiệm dày dặn tham gia các dự án trọng điểm. MBS cho rằng khối lượng công việc cho xây lắp điện sẽ duy trì ở mức cao theo kế hoạch phát triển lưới điện trong Quy hoạch điện 8 (QHĐ8) giai đoạn năm 2023-2030. Ngoài ra, nhóm phân tích tin rằng hoạt động tổng thầu EPC sẽ sôi động hơn khi cơ chế giá cho năng lượng tái tạo được ban hành.

Mặt khác, PC1 cũng đang mở rộng sang lĩnh vực xây dựng cơ sở hạ tầng. Bên cạnh việc ký kết các hợp đồng tổng thầu xây dựng KCN của đối tác, như Yên Phong IIA và Yên Lệnh, PC1 còn đang hợp tác với Đại Dũng để đấu thầu gói thầu xây dựng hạ tầng cho Sân bay Long Thành. MBS nhận thấy sự đa dạng hóa này sẽ đảm bảo nguồn lợi nhuận trong dài hạn, đặc biệt là khi các hợp đồng từ EVN có xu hướng mức biên lợi nhuận thấp hơn.

PC1 có kế hoạch nâng tổng công suất nguồn điện, tập trung vào thủy điện và điện gió. Công ty dự kiến đưa vào vận hành hai nhà máy thủy điện nhỏ, Bảo Lạc A (30MW) và Thượng Hà (13MW) giai đoạn năm 2026-2027 và đang theo dõi sát sao các cơ hội đầu tư vào dự án điện gió tại Quảng Trị. PC1 đã chứng minh năng lực triển khai và vận hành các dự án điện gió, và là một trong số ít công ty thành công nhận khoản vay từ ADB với lãi suất ưu đãi khoảng 5-6%/năm. Điều này sẽ mang lại lợi thế lớn cho PC1 khi thực hiện các dự án mới trong tương lai.

Trong khi các mảng kinh doanh sản xuất chính như điện, xây lắp điện, khai khoáng dự kiến sẽ mang lại dòng doanh thu ổn định, động lực tăng trưởng lợi nhuận chính của PC1 trong giai đoạn năm 2024-2026 sẽ được thúc đẩy bởi mảng bất động sản. Cụ thể, việc đấu giá thành công dự án Tháp Vàng trong quý II và quá trình hoàn thiện pháp lý cho PC1 Gia Lâm và Định Công đang tích cực được triển khai, sẽ là điểm tựa cho tăng trưởng doanh thu giai đoạn năm 2025-2027.

Hơn nữa, PC1 đang từng bước tiến sâu vào thị trường KCN thông qua khoản đầu tư vào liên doanh với hàng loạt các dự án đang triển khai như Western Pacific, cũng như tự làm nhà phát triển cho giai đoạn 2 của KCN NHIZ. MBS tin rằng PC1 đang có sự chuẩn bị tốt cho kế hoạch tăng trưởng lợi nhuận bền vững từ nay đến năm 2028.

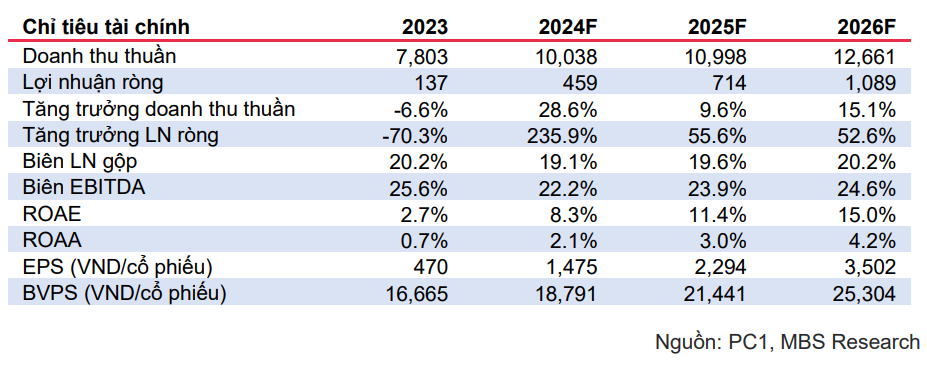

|

| MBS phân tích chỉ tiêu tài chính PC1 |

Chứng khoán DSC: Khuyến nghị theo dõi SZC

DSC khuyến nghị theo dõi cổ phiếu CTCP Sonadezi Châu Đức (SZC), giá mục tiêu 41.900 đồng/cp theo luận điểm đầu tư:

Mảng KCN khởi sắc về cả giá và lượng. Nhìn chung, khi so với các khu vực khác, KCN Châu Đức có vị trí địa lý và hạ tầng xung quanh không quá ấn tượng, kìm hãm sức hút của KCN này. Mặc dù vậy, trong bối cảnh nguồn cung KCN còn thắt chặt (tỷ lệ lấp đầy ở khu vực phía Nam đạt 89%, theo CBRE), DSC đánh giá, KCN Châu Đức vẫn được hưởng sau cùng trên phương diện: (1) giá cho thuê tiếp tục tăng trưởng trung bình khoảng 8% mỗi năm, thuận theo xu hướng chung toàn khu vực; (2) nhu cầu thuê dần chảy về các địa bàn kém hấp dẫn hơn nhờ quỹ đất lớn với giá thuê "mềm".

Tinh đến hết quý II, diện tích đã ký MOU với KCN Châu Đức đã lên tới 30ha. KDC Hữu Phước ghi nhận doanh thu chậm rãi. Địa bàn huyện Châu Đức không quá đông dân cư, hạ tầng chưa phát triển mạnh khi so với các khu vực khác ở Bà Rịa - Vũng Tàu, khiến cho KDC Hữu Phước không có nhiều sức hút. DSC đánh giá, sức tiêu thụ của dự án sẽ phụ thuộc khá lớn vào nhu cầu đầu cơ khi sản phẩm chủ yếu là nhà liền kề. DSC kỳ vọng, tốc độ bán hàng và bàn giao của KDC Hữu Phước sẽ tăng dần theo tốc độ hoàn thành của cao tốc Biên Hòa -Vũng Tàu.

DSC ước tính, doanh thu thuần năm 2024 của SZC đạt 832 tỷ đồng, lợi nhuận sau thuế đạt 246 tỷ đồng, lần lượt hoàn thành 94% và 108% kế hoạch năm.

Chứng khoán DSC: Khuyến nghị theo dõi HDC

DSC khuyến nghị theo dõi cổ phiếu CTCP Phát triển Nhà Bà Rịa Vũng Tàu (HDC), giá mục tiêu 30.000 đồng/cp theo luận điểm đầu tư:

Dự án trọng điểm The Light City, với giá trị tồn kho khoảng 893 tỷ đồng (74% tổng hàng tồn kho) có thể sẽ được mở bán lại vào cuối năm 2024. Dự án này vốn đã được triển khai từ năm 2019 và mở bán giai đoạn năm 2021-2022, tuy nhiên do tình hình thị trường diễn biến trái chiều, doanh nghiệp đã lập tức "đóng giỏ hàng" lại cho tới nay, khiến HDC gần như chưa ghi nhận được doanh thu từ dự án này.

Tính đến thời điểm hiện tại, các lô liền kề 4, 5, 7, 9 đã được hoàn thiện gần như 100% về cả xây dựng và giấy tờ, HDC có thể bàn giao nhà và ghi nhận doanh thu ngay thời điểm người mua ký hợp đồng mua bán. Hơn nữa, khoảng hơn 100 sản phẩm của các phân khu 1, 6, 8, C, D, E, F, G đã đồng loạt được cấp giấy phép bán nhà ở hình thành trong tương lai vào tháng 7/2023.

DSC kỳ vọng, với việc thanh khoản thị trường bất động sản đang hồi phục, cùng sự hỗ trợ từ môi trường lãi suất thấp sẽ thúc đẩy HDC mở bán trở lại dự án này để bắt đầu đón cơn sóng đầu cơ, khi cao tốc Biên Hòa - Vũng Tàu hoàn thành và thông xe vào năm 2025-2026 (The Light City nằm tại điểm giao Quốc lộ 51 và cao tốc Biên Hòa - Vũng Tàu). DSC kỳ vọng, HDC có thể ghi nhận khoảng 500 tỷ đồng doanh thu từ dự án này trong quý IV/2024, biên lợi nhuận gộp khoảng 60%.

>> Thế giới Di động (MWG) có thể quay lại rổ chỉ số VNDiamond trong kỳ review tháng 10/2024