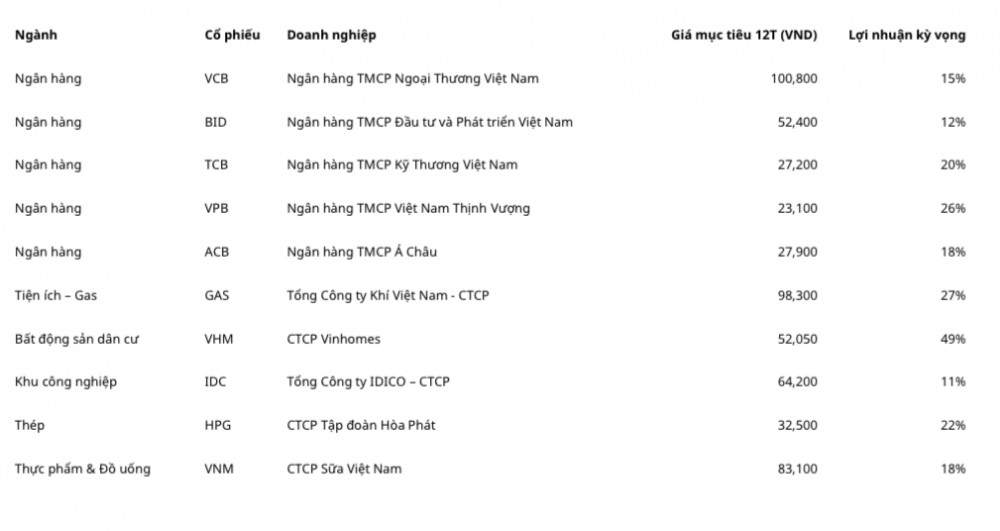

CTCK chỉ điểm 10 cổ phiếu tiềm năng sinh lời hàng chục % trong tháng 8, 1 nhóm ngành kỳ vọng bứt phá

Cổ phiếu thuộc các nhóm ngành có lợi nhuận tăng mạnh như ngân hàng, thép, bất động sản, thực phẩm và đồ uống, tiện ích được kỳ vọng tích cực trong tháng 8.

Chứng khoán Mirae Asset (MAS) tiến hành chọn lọc cổ phiếu các doanh nghiệp có kết quả kinh doanh ổn định, duy trì sức tăng trưởng tốt và có câu chuyện riêng.

Từ đó, nhóm phân tích đưa ra gợi ý 10 mã tiềm năng cho tháng 8/2024.

|

| Nguồn: MAS |

VCB: Giá mục tiêu 100.800 đồng/cp, tỷ suất sinh lời dự kiến 15%

MAS đánh giá triển vọng của Ngân hàng TMCP Ngoại Thương Việt Nam (VCB) tương đối lạc quan.

Với triển vọng kinh tế vĩ mô tích cực hơn trong nửa cuối năm 2024, các hoạt động thương mại quốc tế dự kiến sẽ phục hồi dần, hỗ trợ thu nhập ngoài lãi của VCB gia tăng tốt hơn. Thêm vào đó, áp lực dự phòng của VCB không quá đáng kể, nhờ nền tảng về chất lượng tài sản, lãi suất hợp lý, tăng trưởng tín dụng thấp trong các năm khó khăn và dư nợ liên quan đến bất động sản không quá cao.

BID: Giá mục tiêu 52.400 đồng/cp, tỷ suất sinh lời dự kiến 12%

2 thách thức chính đối với Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BID) là khó khăn trong việc tăng vốn cũng như bức tranh lợi nhuận không quá khả quan trong năm 2024. Mặc dù CAR của BID thỏa tiêu chí an toàn vốn, đạt 9,8% vào năm 2023 nhưng lại thấp hơn đáng kể so với các ngân hàng tư nhân lớn, hạn chế tiềm năng tăng trưởng tín dụng của BID khi phải cân đối giữa rủi ro và lợi nhuận.

Ngoài ra, với trách nhiệm là ngân hàng có vốn đầu tư nhà nước, BID cũng tích cực hỗ trợ phục hồi kinh tế thay vì chỉ tập trung vào tối đa hóa lợi nhuận, điều này cũng phần nào điều hướng hoạt động của ngân hàng. Do đó, tồn tại hạn chế trong việc mở rộng NIM, đặc biệt là trong giai đoạn hiện tại, và với tỷ lệ LLR đã tận dụng trong năm 2023 để duy trì tăng trưởng lợi nhuận, BID sẽ cần trích lập dự phòng nhiều hơn nhằm duy trì chất lượng tài sản, đặc biệt là trong bối cảnh nợ xấu gia tăng.

TCB: Giá mục tiêu 27.200 đồng/cp, tỷ suất sinh lời dự kiến 20%

Lợi nhuận của Ngân hàng TMCP Kỹ Thương Việt Nam (TCB) tiếp tục duy trì mức tăng cao trong quý II với động lực mạnh mẽ đến từ tăng trưởng tại hầu hết các nguồn thu chính.

Tỷ trọng dư nợ trái phiếu doanh nghiệp tiếp tục xu hướng giảm trong quý II xuống còn 6,5%, trong khi dư nợ cho vay liên quan đến bất động sản giảm xuống 64,5%. Bên cạnh đó, các chỉ số thanh khoản vẫn đang được duy trì ở mức cao, với CAR là 14,5% và tỷ lệ huy động vốn ngắn hạn cho vay trung và dài hạn (SFMLL) là 24,2%, cho thấy khả năng chống chịu mạnh mẽ của ngân hàng trong điều kiện kém khả quan.

VPB: Giá mục tiêu 23.100 đồng/cp, tỷ suất sinh lời dự kiến 26%

Mặc dù tăng trưởng lợi nhuận có phần chậm lại trong quý II, mức tăng của Ngân hàng TMCP Việt Nam Thịnh Vượng (VPB) vẫn cao hơn đa phần các ngân hàng tương đương trong nửa đầu năm.

Các rủi ro chính đối với triển vọng của VPB bao gồm chất lượng tài sản tương đối thấp và lợi nhuận không đạt kỳ vọng. Ở chiều tích cực, VPB có những quý khởi đầu tích cực về tăng trưởng lợi nhuận với hoạt động của FEC có sự cải thiện. Ngoài ra, NIM có sự phục hồi nhẹ, tăng 0,1% so với năm 2023 lên 5,8%. Tuy nhiên, mức nợ xấu cao và tỷ trọng tài sản dưới chuẩn sẽ gây áp lực đáng kể lên sự phục hồi lợi nhuận của ngân hàng, cả về thu nhập từ lãi và chi phí dự phòng tín dụng. Thêm vào đó, lo ngại về lãi suất tăng có thể tác động tiêu cực đến triển vọng tăng trưởng tín dụng chung.

ACB: Giá mục tiêu 27.900 đồng/cp, tỷ suất sinh lời dự kiến 18%

Về triển vọng nửa cuối năm 2024, áp lực chính đối với Ngân hàng TMCP Á Châu (ACB) đến từ tỷ suất biên lãi ròng (NIM). Mặc dù ACB cho vay tập đoàn lớn trong các lĩnh vực dịch vụ và sản xuất không làm tăng rủi ro tập trung, nhưng đổi lại là lợi suất sẽ tương đối thấp.

Thêm vào đó, ACB đối mặt với sự cạnh tranh đáng kể từ các đối thủ, gây áp lực lên lợi suất tài sản. Hơn nữa, với tốc độ tăng trưởng cho vay (+12,8% YTD) cao hơn tốc độ tăng trưởng tiền gửi (+6% YTD), ngân hàng có thể cần tăng lãi suất tiền gửi để thu hút thêm tiền gửi trong các quý tới. Những yếu tố này sẽ gia tăng áp lực lên NIM của ngân hàng trong ngắn hạn. Theo đó, dù tăng trưởng tín dụng của ACB tương đối khả quan, triển vọng NIM không mấy thuận lợi và thiếu lợi thế từ nền thu nhập thấp. Vì vậy, tăng trưởng lợi nhuận của ACB có thể không ấn tượng như các ngân hàng tương tự trong năm 2024.

GAS: Giá mục tiêu 98.300 đồng/cp, tỷ suất sinh lời dự kiến 27%

Tổng Công ty Khí Việt Nam - CTCP (GAS) công bố doanh thu sơ bộ tăng trưởng 12% svck, đạt xấp xỉ 50.400 tỷ đồng (hoàn thành 72% kế hoạch) nhờ sự dẫn dắt của mảng LPG (chiếm 40% tổng doanh thu). Trong đó, sản lượng LPG đạt mức cao kỷ lục khi tăng lên 1,5 triệu tấn (+38% svck) nhờ hoạt động kinh doanh LPG xuất khẩu & kinh doanh quốc tế. Sự gia tăng của hoạt động LPG cũng bù đắp đáng kể cho sự sụt giảm doanh thu từ khí nội địa khi nguồn cung khí về bờ giảm mạnh 17% svck, riêng sản lượng tại khu vực Đông Nam Bộ cạn kiệt nhanh hơn dự kiến với mức giảm 23% svck, gấp đôi so với kế hoạch chỉ giảm khoảng 10-15%/năm.

Trên thực tế, trong 6 tháng đầu năm, hơn 230 triệu m3 LNG được cung cấp cho các nhà máy điện tại khu vực Đông Nam Bộ để bù đắp việc thiếu hụt sản lượng khí về bờ, trong bối cảnh nhu cầu điện tăng đột ngột trong mùa khô. Do đó, nguồn doanh thu từ khí LNG ước tính đạt 2.400 tỷ đồng, cao hơn mức dự phóng 500 tỷ đồng của nhóm phân tích. Ngoài ra, GAS cam kết cung cấp 35% sản lượng khí tiêu thụ cho các nhà máy điện Nhơn Trạch 3 & 4 thông qua hợp đồng nhập khẩu dài hạn. Theo dự kiến, nhà máy điện Nhơn Trạch 3 sẽ bắt đầu vận hành thương mại vào tháng 11/2024, trong khi Nhơn Trạch 4 là tháng 5/2025.

VHM: Giá mục tiêu 52.050 đồng/cp, tỷ suất sinh lời dự kiến 49%

Lợi nhuận trở lại trong quý II, CTCP Vinhomes (VHM) ghi nhận doanh thu 28.218 tỷ đồng (-14% svck) và lợi nhuận sau thuế đạt 10.784 tỷ đồng (+11% svck) nhờ hoạt động bàn giao các dự án Ocean Park 1-2-3 và Golden Avenue. Doanh thu tài chính cũng tăng mạnh lên 8.100 tỷ đồng (+236% svck), nhờ ghi nhận giao dịch chuyển nhượng lô lớn tại dự án Vũ Yên.

Giá trị bán trước tăng mạnh (+27% svck) nhờ mở bán dự án mới Vinhomes Royal Island. Khởi đầu từ tháng 3/2024, dự án đã ghi nhận phản hồi tốt từ thị trường với tỷ lệ bán đạt 4.500/8.334 căn thấp tầng, đem lại 41.900 tỷ doanh số hợp đồng (chiếm 81% giá trị 6 tháng đầu năm 2024).

Công ty duy trì kế hoạch ra mắt 2 dự án lớn trong nửa cuối năm tại Vinhomes Cổ Loa (385ha) và Vinhomes Wonder Park (133ha). Ngoài ra, phân khu cao tầng tại Vinhomes Star City cũng đã được mở bán vào tháng 6/2024 với tỷ lệ bán đạt hơn 70% trên tổng 1.170 sản phẩm.

Hoạt động bán hàng khả quan trong nửa đầu năm hỗ trợ triển vọng phục hồi tại thị trường bất động sản các tỉnh phía Bắc trong năm 2024 cũng như củng cố vị thế đầu ngành của VHM, thể hiện qua khả năng đẩy nhanh tốc độ bán hàng tại các dự án mở mới thuộc phân khúc cao cấp (Vũ Yên) và trung cấp (Star City). MAS kỳ vọng VHM sẽ tiếp tục mở bán các dự án lớn tại phía Bắc nhằm duy trì đà tăng trưởng mạnh trong giai đoạn năm 2024-2026. Nhóm phân tích dự báo tốc độ tăng trưởng lợi nhuận bình quân hàng năm đạt 15,6% trong năm 2023-2026 với giả định 5 dự án mới sẽ được đưa vào kinh doanh.

IDC: Giá mục tiêu 64.200 đồng/cp, tỷ suất sinh lời dự kiến 11%

Kết quả kinh doanh vững chắc trong nửa đầu năm 2024 với doanh thu hợp nhất và lợi nhuận ròng đạt 4.616 tỷ đồng (+29,8% svck) và 1.128 tỷ đồng (+65,5% svck).

Tổng Công ty IDICO – CTCP (IDC) tăng trưởng mạnh mẽ trong việc bàn giao đất khu công nghiệp tại Phú Mỹ 2, Hựu Thành và Quế Võ 2. Trong 6 tháng đầu năm, ước tính có khoảng 63ha đất đã được bàn giao. Đặc biệt, tất cả các lô đất được bàn giao đều được hoạch toán theo phương pháp ghi nhận một lần, vì đáp ứng đủ các nguyên tắc kế toán TT200/BTC. Việc bàn giao 19ha đất tại KCN Phú Mỹ 2 với biên lợi nhuận gộp đạt 85,3% đã giúp gia tăng đáng kể biên lợi nhuận gộp của mảng này lên 64,3%.

Hoàn tất chuyển giao 1,45ha trong tổng số 2,2ha cho AEON. Việc bàn giao giai đoạn 1 của dự án KDC phường 6 mở rộng với diện tích 1,45ha cho AEON đã tạo ra sự đột biến trong doanh thu mảng bất động sản với hơn 369 tỷ đồng, trong đó, doanh thu từ việc bàn giao dự án này chiếm 277 tỷ đồng. Phần diện tích còn lại 0,75ha trong giai đoạn 2 sẽ được giao trong thời gian tới khi CTCP Đầu Tư Xây dựng Long An IDICO (UPCoM: LAI, IDC sở hữu 51%) giải quyết thành công các thủ tục pháp lý, dự kiến, giao dịch này sẽ bổ sung thêm 143 tỷ đồng doanh thu.

Tiêu thụ điện tăng cao tại các khu công nghiệp dẫn dắt tăng trưởng năng lượng. Doanh thu từ hoạt động bán điện trong KCN đã tăng lên mức 1.340 tỷ đồng (+18% svck), nhờ vào mức tiêu thụ điện cao khi các nhà sản xuất trở lại hoạt động sau giai đoạn. Trong tháng 7/2024, thỏa thuận mua bán điện trực tiếp (DPPA) đã được Bộ Công Thương chính thức phê duyệt và việc IDC đang sở hữu ba giấy phép hoạt động truyền tải điện sẽ cho phép công ty tham gia trực tiếp vào cơ chế này.

HPG: Giá mục tiêu 32.500 đồng/cp, tỷ suất sinh lời dự kiến 22%

Triển vọng tăng trưởng trong năm 2024 duy trì khả quan. Trong nửa cuối năm, MAS nhận thấy CTCP Tập đoàn Hòa Phát (HPG) sẽ phải đối mặt với một số quan ngại như (1) doanh số bán hàng dự kiến suy giảm trong tháng 7-10 do yếu tố thời vụ và lượng tồn kho đạt mức cao tại các đại lý phân phối, (2) phân khúc HRC có mức phục hồi chậm hơn, (3) mức iên lợi nhuận thu hẹp.

Tuy vậy, triển vọng tăng trưởng doanh thu và lợi nhuận của HPG vẫn duy trì tích cực trên cơ sở mức thực hiện khả quan trong nửa đầu năm và nền thấp cùng kỳ. Nhóm phân tích kỳ vọng HPG sẽ tiếp tục cho thấy sự tăng trưởng mạnh mẽ đối với thép xây dựng và các sản phẩm hạ nguồn. Sản lượng bán hàng nhóm các sản phẩm này thể hiện sự liên kết chặt chẽ với những cải thiện gần đây trong lĩnh vực xây dựng, và HPG vẫn đang duy trì lợi thế cạnh tranh về giá đối với thị trường trong nước.

Các yếu tố cần theo dõi: (1) Bộ Công Thương khởi xướng điều tra chống bán phá giá thép cán nóng Ấn Độ và Trung Quốc vào 26/7; (2) Ủy ban Châu Âu nhận được hồ sơ yêu cầu điều tra bán phá giá đối với sản phẩm thép Việt Nam, liên quan trực tiếp đến Hoà Phát và Formosa Hà Tĩnh; (3) Giá than luyện cốc đang có xu hướng tăng trở lại, sau mức giảm trong nửa đầu năm; (4) Giá thép nội địa vẫn duy trì đà giảm, với biên độ giảm mạnh hơn trong tháng 7 đối với thép HRC, thép xây dựng có xu hướng ổn định hơn.

VNM: Giá mục tiêu 83.100 đồng/cp, tỷ suất sinh lời dự kiến 18%

CTCP Sữa Việt Nam (VNM) là tập đoàn sữa hàng đầu Việt Nam, có thị phần nội địa lớn nhất ở phân khúc sữa nước và thị phần lớn thứ hai ở phân khúc sữa công thức. VNM hiện vận hành 15 trang trại ở khu vực Đông Dương và là nhà thu mua sữa tươi chính từ nông dân với tổng đàn bò gần 140.000 con. Hệ thống phân phối rộng khắp với hơn 200.000 điểm bán khắp cả nước mang lại cho tập đoàn lợi thế cạnh tranh vững chắc so với các doanh nghiệp cùng ngành. Ngoài ra, những động thái thâm nhập thị trường nước ngoài gần đây của VNM thông qua các thương vụ M&A, liên doanh cũng có những tín hiệu tích cực.

MAS nâng dự phóng doanh thu năm 2024 lên 63.101 tỷ đồng (+4,3% svck). Theo đó, MAS nâng dự báo lợi nhuận hoạt động và NPAT lên lần lượt là 11.417tỷ đồng (+4,7% svck) và 9.362 tỷ đồng (+3,8% svck).