Ngân hàng tăng tốc tái cơ cấu trên thị trường trái phiếu doanh nghiệp

Thị trường trái phiếu doanh nghiệp (TPDN) tháng 6/2023 tiếp tục ghi nhận hoạt động sôi nổi của khối ngân hàng ở cả 2 chiều mua lại trước hạn và phát hành mới.

Thống kê từ Sở Giao dịch Chứng Khoán Hà Nội (HNX) cho thấy, giá trị phát hành TPDN tháng 6/2023 đạt 28.240 tỷ, tăng mạnh gấp 10 lần so với mức phát hành của tháng 4 và tháng 5 trước đó. Giá trị mua lại TPDN cũng leo lên mức cao nhất kể từ đầu năm, đạt 37.370 tỷ đồng trong tháng 6.

Tăng mua lại trái phiếu trước hạn

Tuy nhiên, sẽ còn khá sớm khi căn cứ trên giá trị phát hành tăng mạnh so với 2 tháng liền trước, mà cho rằng thị trường TPDN đã hoàn toàn phục hồi, bởi phần lớn hoạt động phát hành đều đến đến từ khối ngân hàng.

Cụ thể, các NHTM trong nước đã phát hành 17.900 tỷ đồng, chiếm 2/3 lượng TPDN phát hành trong tháng 6/2023.

Bên cạnh đó, các doanh nghiệp bất động sản (BĐS) cũng phát hành được hơn 6.000 tỷ trái phiếu trong tháng 6 sau khi gần như vắng bóng trong tháng 4 và 5.

Chứng khoán MSVN nhận định sau gần 5 tháng trầm lắng, có thể thấy sau những lo sợ ban đầu về quy định mục đích sử dụng vốn theo Nghị định 65 - điều mà MSVN đã có quan điểm cho rằng không phù hợp với bản chất kinh doanh tiền của hệ thống ngân hàng, các NHTM đã được "bật đèn xanh" để huy động vốn trở lại trên thị trường trái phiếu.

"Chúng tôi cho rằng nếu xu hướng này tiếp tục sẽ giúp các NHTM linh hoạt hơn trong cơ cấu nguồn vốn, tạo điều kiện giảm lãi suất cho vay", MSVN đánh giá.

Việc cơ cấu nguồn vốn của các NHTM cũng được thể hiện trong tái cơ cấu nợ, với hoạt động mua lại TPDN trước ngày đáo hạn, tăng mạnh.

Có thể nói hoạt động mua lại dường như quay về theo đúng chu kỳ với sự tăng vọt của nhóm ngành tổ chức tín dụng. Cụ thể, quy mô trái phiếu mua lại trước ngày đáo hạn trong tháng 6 đạt gần 36,15 nghìn tỷ đồng, tăng 29,88% so với tháng trước và 5,61% so với cùng kỳ năm 2022. Trong đó, nhóm tổ chức tín dụng chiếm 78,88% giá trị trái phiếu mua lại, tăng 1,5 lần so với tháng trước và tăng 1,31 lần so với cùng kỳ năm ngoái.

Theo đánh giá của FiinRatings, trong nửa cuối năm 2023, việc hoàn thành các nghĩa vụ nợ là khó khăn chung của thị trường khi hầu hết các doanh nghiệp khó đáp ứng các điều kiện cho vay chặt chẽ hơn với năng lực tài chính yếu đi. Trong bối cảnh này, việc ban hành của Thông tư 06/2023/TT-NHNN nhằm tăng cường quản lý hoạt động cho vay tái cơ cấu nợ và hợp đồng hợp tác đầu tư sẽ đặt thêm nhiều trở ngại cho nền kinh tế hiện nay, nhưng sẽ giúp sàng lọc những khoản vay và cải thiện chất lượng tài sản hệ thống ngân hàng về lâu dài.

>>Trái phiếu doanh nghiệp: Dự báo phục hồi nhu cầu từ nhà đầu tư tổ chức

Thị trường bước sang tháng 7 tiếp tục ghi nhận những thông tin mới về hoạt động của các ngân hàng đối với thị trường nợ ở tư cách nhà phát hành. Chẳng hạn như NHTMCP Công Thương Việt Nam - VietinBank (HoSE: CTG) vừa phát hành thành công 5.000 tỷ đồng trái phiếu ra công chúng trong đợt chào bán đầu tiên của năm 2023.

Đây là đợt phát hành huy động vốn nhằm bổ sung vào vốn cấp 2, tăng thêm nguồn lực và thêm dư địa cho tăng trưởng tín dụng, kịp thời cung ứng vốn cho nền kinh tế, đảm bảo các mục tiêu tăng trưởng được NHNN phê duyệt của VietinBank. Như vậy, hoạt động phát hành này nằm trong kế hoạch đã được cấp phép 9.000 tỷ đồng.

Hay đầu tháng 7, Ngân hàng TMCP Việt Nam Thương Tín (VietBank, UpCOM: VBB) đã báo cáo kết quả chào bán trái phiếu ra công chúng năm 2022 (đợt 2), khi bán thành công 190.000 trái phiếu, tương đương giá trị phát hành 1.900 tỷ đồng. Lô trái phiếu này của VietBank là loại trái phiếu không chuyển đổi, không kèm chứng quyền, không được đảm bảo lãi suất và thỏa mãn các điều kiện để tính vào vốn cấp 2 của VietBank theo quy định hiện hành.

Lên kế hoạch tăng tốc phát hành

Nếu như VietinBank còn đợt phát hành giai đoạn 2 dự kiến huy động thêm 4 nghìn tỷ đồng, thì HĐQT Ngân hàng TMCP Phương Đông (HoSE: OCB), đã có Nghị quyết dự kiến phát hành tối đa 26.000 tỷ đồng trái phiếu riêng lẻ, mệnh giá tương ứng 1 tỷ đồng/trái phiếu trong 2023. Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền hoặc không có bảo đảm/bảo lãnh thanh toán.

Theo kế hoạch, lượng trái phiếu của OCB sẽ được phát hành thành 15 đợt, giá trị mỗi đợt từ 1.000-2.000 tỷ đồng từ nay đến cuối năm. Đối tượng chào bán là nhà đầu tư chứng khoán chuyên nghiệp theo quy định của pháp luật. Số tiền thu về từ phát hành trái phiếu sẽ được dùng để cho vay, đầu tư, hoặc sử dụng cho mục đích khác phù hợp với quy định hiện hành.

Trong tháng 6, OCB cũng chính là một trong các ngân hàng, cùng với BIDV, Nam Á... là nhà phát hành lớn nhất của nhóm.

Ngoài ra, Ngân hàng TMCP Á Châu (HoSE: ACB) cũng đã thông qua phương án phát hành trái phiếu riêng lẻ lần 1 năm 2023 với tổng mệnh giá phát hành tối đa là 20.000 tỷ đồng.

Trái phiếu của ACB có kế hoạch theo 20 đợt với mệnh giá 100 triệu đồng/trái phiếu hoặc bội số của 100 triệu đồng, giá phát hành bằng 100% mệnh giá. Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền, không được đảm bảo bằng tài sản và không phải nợ thứ cấp của ngân hàng. Lô trái phiếu có kỳ hạn tối đa là 5 năm, lãi suất sẽ được cố định trong suốt thời hạn của trái phiếu, với mức lãi suất cụ thể từng đợt được quy định theo điều kiện thị trường, nhu cầu của nhà đầu tư và do Tổng Giám đốc quyết định. Ngân hàng này mong muốn phát hành số trái phiếu trên nhằm phục vụ nhu cầu cho vay, đầu tư cũng như đảm bảo tuân thủ các chỉ tiêu an toàn theo quy định của NHNN.

ACB hiện là một trong những ngân hàng có lượng trái phiếu lưu hành thấp, cùng với nhóm kiểm soát chặt và đồng thời tăng tốc mua lại trái phiếu thời gian qua, như VIB, HDBank... Trong tháng 6 - 7, theo kế hoạch được duyệt, ACB cũng triển khai mua lại lần lượt 4 lô trái phiếu theo tổng mệnh giá tối đa gần 10.000 tỷ đồng.

Ở khối lượng phát hành thấp hơn OCB và ACB theo kế hoạch, Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV; HoSE: BID) đang và sẽ phát hành trái phiếu tăng vốn cấp 2 theo hình thức phát hành riêng lẻ trong giai đoạn 1 (từ tháng 6 đến hết quý 3/2023). Tổng cộng BIDV sẽ có 40 đợt phát hành riêng lẻ giai đoạn này, với tổng giá trị phát hành trái phiếu theo mệnh giá tối đa là 8.100 tỷ đồng. Đây là loại hình trái phiếu không chuyển đổi, không kèm chứng quyền và không có tài sản đảm bảo. Lãi trái phiếu sẽ được trả sau, định kỳ hàng năm hoặc tuỳ theo quy định cụ thể của BIDV vào mỗi đợt phát hành. Gốc trái phiếu được trả 01 lần vào ngày đáo hạn trừ trường hợp trái phiếu được BIDV mua lại trước hạn. Số tiền thu được từ phát hành trái phiếu được sử dụng với tiến độ dự kiến vào các tháng cuối năm 2023 và đầu năm 2024.

Tương tự, Ngân hàng TMCP Bưu điện Liên Việt (LPBank) cũng vừa thông chào bán trái phiếu ra công chúng đợt 2. Tổng cộng LPBank chào bán gần 32,93 triệu trái phiếu với mệnh giá 100.000 đồng/trái phiếu, tương ứng tổng quy mô 3.293 tỷ đồng. Trong đó bao gồm hơn 29,4 triệu trái phiếu LPB7Y202203 kỳ hạn 7 năm và gần 3,5 triệu trái phiếu LPB10Y202204 kỳ hạn 10 năm. Đây là loại trái phiếu không chuyển đổi, không có bảo đảm, không kèm theo chứng quyền. Thời gian đợt chào bán của LPBank sẽ diễn ra trong quý 2 và quý 3/2023...

Động lực cho trái phiếu ngân hàng

Có nhiều "lý do" để các NHTM đẩy mạnh phát hành trên thị trường TPDN trong bối cảnh hiện nay.

Thứ nhất, hệ thống giao dịch trái phiếu riêng lẻ đi vào hoạt động bước đầu với số lượng mã trái phiếu khiêm tốn, nhưng đã được nhà đầu tư đón nhận.

Theo ông Nguyễn Duy Thịnh, Chủ tịch Sở Giao dịch Chứng khoán Hà Nội (HNX), hệ thống giao dịch TPDN riêng lẻ đã được vận hành ổn định trong tuần đầu tiên hoạt động (từ 19/7), ghi nhận thanh khoản còn khiêm tốn nhưng HNX đang có kế hoạch đưa thêm 1.000 mã vào niêm yết, tiến tới tất cả các mã trái phiếu buộc phải đăng ký giao dịch.

Đáng chú ý, sự xuất hiện và giao dịch, thanh khoản đối với mã trái phiếu ngân hàng được niêm yết trên sàn này là một "tín hiệu" sáng cho nhóm trái phiếu ngân hàng nói riêng và thị trường trong nay mai.

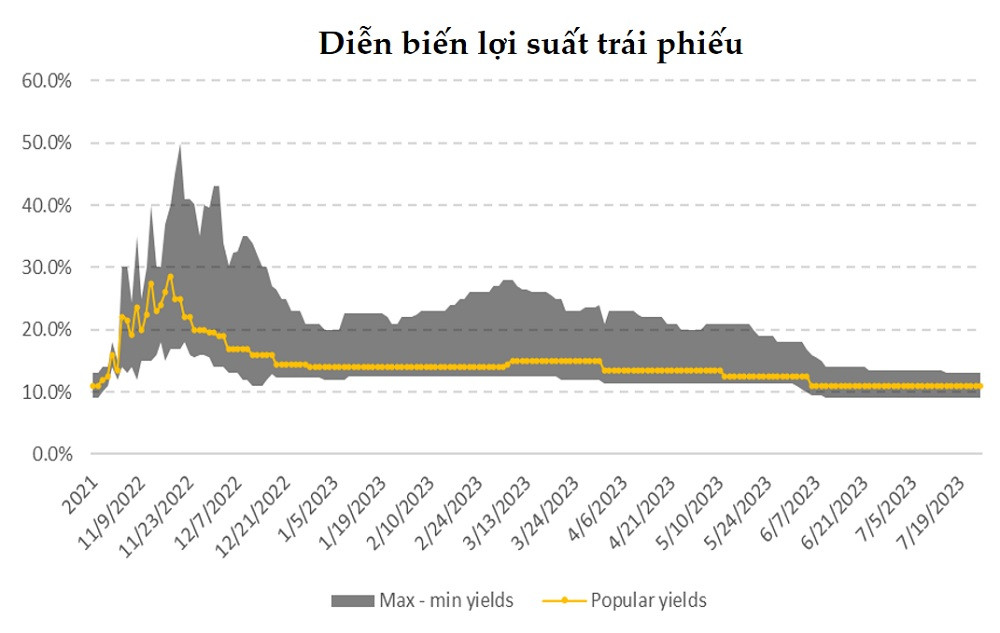

Thứ hai, theo ghi nhận của MSVN, có sự xuất hiện những thay đổi nhỏ về lợi suất thị trường TPDN kể từ giữa tháng 6. Lợi suất cao nhất ở mức khoảng 13,5%. Mức phổ biến (11%) và mức thấp nhất (9%) duy trì ổn định tại mức bình thường.

"Chúng tôi kỳ vọng lợi suất TPDN tiếp tục giảm khi lãi suất huy động/cho vay sẽ còn dư địa giảm trong quý 3/2023. Cần lưu ý, lãi suất huy động đã tiếp tục giảm trung bình 20 điểm cơ bản trong tuần qua. Lãi suất huy động 12 tháng phổ biến hiện nay ở mức 6,9%, tương đương mức trước dịch COVID-19, trong khi lãi suất huy động 6 tháng hiện đã giảm xuống còn 6,5%", MSVN nêu.

Cần nhớ khi lợi suất TPDN giảm, nó sẽ phản ánh sự tác động đến từ rất nhiều yếu tố, ví dụ như lãi suất, rủi ro tín dụng, lạm phát, điều kiện của thị trường. Trong bối cảnh hiện nay, khi có nhiều yếu tố rủi ro, biến động và thị trường chưa hoàn toàn khôi phục niềm tin, nhiều nhà đầu tư sẽ chú trọng vào trái phiếu có lợi suất thấp hơn nhưng rủi ro vỡ nợ thấp hơn để bảo toàn vốn. Và đây cũng chính là lúc nhóm ngân hàng, với "đặc tính" được minh định trong niềm tin chung: "rủi ro vỡ nợ thấp nhưng tính bảo toàn vốn cao", tận dụng cơ hội.

Thứ ba, là triển vọng kinh doanh ổn định của chính nhóm ngân hàng. Một chuyên gia cho rằng đợt phát hành của VietinBank vừa qua, thực tế cũng thể hiện ưu thế của các ngân hàng lớn, trên thị trường nợ. Bởi trong khó khăn, còn có sự trầm lắng nhất định của thị trường và sự cân nhắc của các nhà đầu tư, ngân hàng vẫn là khối ngành vừa giữ được tăng trưởng lợi nhuận so với các ngành còn lại trong nền kinh tế (thực tế quý 2/2023, ngành ngân hàng ghi nhận lợi nhuận +1,3%, theo thống kê của FiinGroup). Đồng thời ngân hàng cũng được dự báo tiếp tục là ngành giữ triển vọng lợi nhuận tích cực trong nửa cuối năm.

"Về lý thuyết, các ngân hàng hoạt động như doanh nghiệp nhưng do đặc thù là "huyết mạch" của nền kinh tế, hiện chưa áp dụng hình thức phá sản cho tổ chức tín dụng nào (trong quá khứ, các ngân hàng yếu kém sẽ xử lý theo hình thức khác), do đó, người dân vẫn rất yên tâm với TPDN do ngân hàng phát hành. Gần đây cũng có ý kiến cho rằng cần có NHNN bảo lãnh cho TPDN do các NHTM khỏe phát hành. Sự tích cực của nhà đầu tư trên thị trường hiện hành với trái phiếu ngân hàng, cũng có thể xem như một góc độ trả lời", ông này nhận định.