Thị trường tiền tệ tháng 7/2023: Lãi suất giảm về thời kỳ tiền rẻ, tín dụng tăng tốc

Trong tháng 7 vừa qua, lãi suất liên ngân hàng đã giảm về mức thấp nhất kể từ tháng 01/2021, bên cạnh đó, tín dụng tăng tốc phù hợp với quy luật tăng mạnh vào cuối mỗi quý.

Lãi suất liên ngân hàng giảm về mức thấp nhất kể từ tháng 01/2021

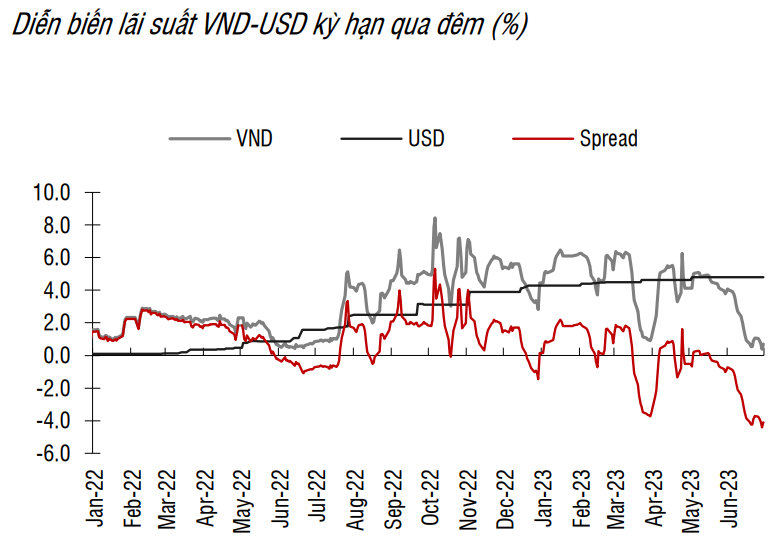

Lãi suất liên ngân hàng giảm nhanh trong tháng 6 và tháng 7/2023. Tại ngày 21/07/2023, lãi suất cho vay qua đêm là 0,19%/năm, mức thấp nhất kể từ tháng 01/2021. So với cuối tháng 6, lãi suất cho vay qua đêm đã giảm 25 điểm cơ bản, lãi suất liên ngân hàng kỳ hạn 1-2 tuần cũng giảm từ 68-91 điểm cơ bản về lần lượt 0,4%/năm và 0,6%/năm.

Lãi suất liên ngân hàng kỳ hạn 1 tháng giảm nhiều hơn so với tháng trước, có thời điểm thấp kỷ lục là 1,21%/năm nhưng đã bật tăng trở lại lên 2,6%/năm tại ngày 21/07. Lãi suất kỳ hạn 3-6 tháng cũng đã giảm đáng kể, lần lượt là 98 điểm cơ bản và 153 điểm cơ bản so với cuối tháng trước.

Theo Chứng khoán Rồng Việt (VDSC), thông thường, lãi suất liên ngân hàng thường có xu hướng giảm về mặt bằng thấp trong quý 3 và tăng lại vào cuối quý 3 - đầu quý 4.

Mặt bằng lãi suất cho vay qua đêm hiện tại tương đồng với giai đoạn Covid-19. Mặc dù quy mô giao dịch nhỏ, lãi suất cho vay trên thị trường liên ngân hàng ở các kỳ hạn dài hơn (3-6 tháng) chưa giảm về mức thấp như giai đoạn Covid-19, hiện tại đang bằng hoặc cao hơn một chút so với thời điểm trước khi Covid xảy ra. Điều này cho thấy sự phân hoá trong nhu cầu vốn theo kỳ hạn, mà chúng tôi cho rằng đây cũng là một minh chứng cho việc “tiền đã rẻ hơn” nhưng không thực sự “rẻ như giai đoạn Covid-19”.

|

Tín dụng tăng tốc trong tháng 6/2023

Tín dụng của nền kinh tế tăng tốc trong tháng 6/2023, theo TCTK, tính đến 20/06, tín dụng chỉ tăng 3,13% so với cuối năm 2022 nhưng đến 30/06 đã tăng 4,73%. Tại thời điểm 30/06, tín dụng nền kinh tế đạt 12,49 triệu tỷ đồng, tương đương 127% GDP.

Mặc dù quy mô tín dụng tăng thêm hơn 174 nghìn tỷ đồng trong tháng 6/2023, tăng trưởng tín dụng 6T2023 vẫn ở mức thấp kỷ lục, chỉ tăng 9,3% so với cùng kỳ. Tăng trưởng tín dụng tăng tốc trong tháng 6 cũng phù hợp với quy luật nhiều năm.

Tuy nhiên, theo VDSC, quy mô tăng thêm trong quý vừa qua là thấp hơn so với quý 1, và mặc dù NHNN đã cấp toàn bộ room tín dụng ngay từ đầu quý 3.

"Chúng tôi cho rằng tín dụng vẫn sẽ tăng chậm trong quý 3 trước khi tăng tốc trở lại vào quý 4", theo báo cáo tại VDSC. Trong kỳ khảo sát gần nhất, các NHTM đã điều chỉnh kỳ vọng mục tiêu tín dụng cả năm 2023 từ mức 13,7% còn 12,5%..

|

Thị trường trái phiếu doanh nghiệp riêng lẻ chính thức hoạt động

Theo VBMA, trong tháng 6/2023, quy mô phát hành TPDN riêng lẻ đạt 8,17 nghìn tỷ đồng, lãi suất trung bình là 10,5%/năm và kỳ hạn trung bình là 4,2 năm. Tính chung 6T2023, quy mô phát hành TPDN là 48,7 nghìn tỷ đồng, giảm 73,3% so với cùng kỳ.

Trong đó, ngành bất động sản phát hành nhiều nhất với 23,3 nghìn tỷ đồng (~54,5%), theo sau là nhóm Hàng tiêu dùng (24,6%) và Ngân hàng (6,8%). Theo Vneconomy.vn, tính đến ngày 26/6/2023 đã có hơn 30 tổ chức phát hành đạt được thỏa thuận gia hạn kỳ hạn trái phiếu với các trái chủ với quy mô gia hạn là hơn 42 nghìn tỷ đồng. Thời gian gia hạn của các lô trái phiếu đã được gia hạn từ 1 – 24 tháng.

Lãi suất trái phiếu được tính trong khoảng thời gian trái phiếu được gia hạn tăng so với lãi suất ban đầu của trái phiếu, với mức tăng từ 0,5 – 3,0% tùy theo khoảng thời gian gia hạn của trái phiếu. Bên cạnh việc gia hạn nợ, các tổ chức phát hành vẫn tích cực mua lại trái phiếu, quy mô mua lại trong 6T2023 là hơn 97 nghìn tỷ đồng, tăng 23,5% so với cùng kỳ.

Hiện tại, mới chỉ có 19 mã TPDN đăng ký niêm yết với quy mô là 9.000 tỷ đồng. Theo HNX, trong thời hạn 3 tháng kể từ khi hệ thống chính thức vận hành, 1.600 mã TPDN sẽ được đưa vào giao dịch. Để khôi phục thị trường TPDN từng bước sẽ cần nhiều thời gian và các giải pháp đồng bộ khác về xếp hạng tín nhiệm, nhà đầu tư chuyên nghiệp, chi phí vay nợ giảm, sự phục hồi của nền kinh tế và nhu cầu vốn, v.v..