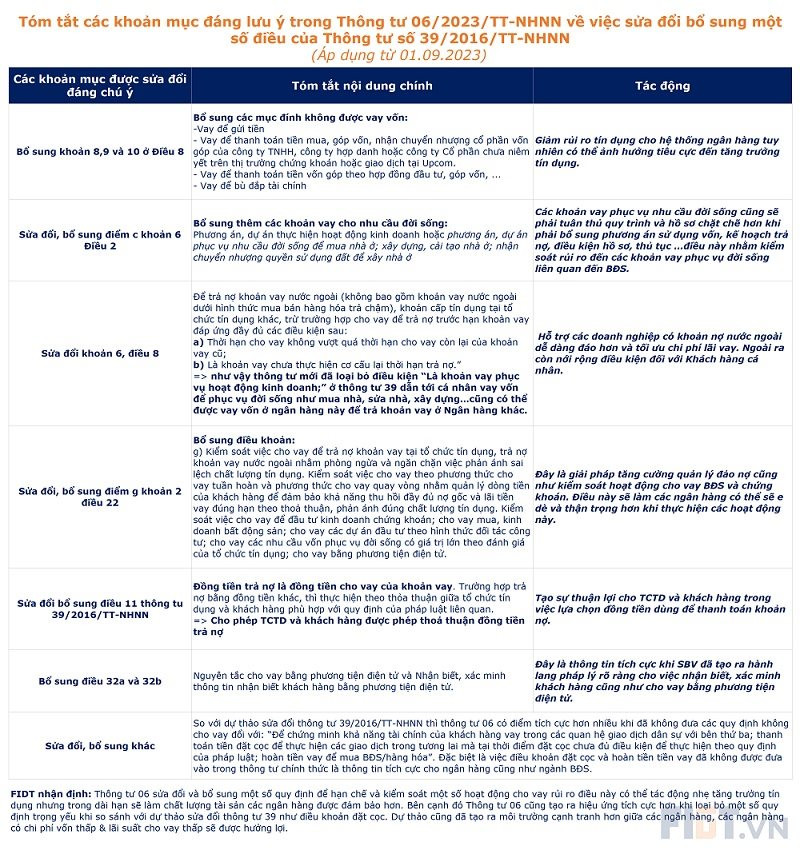

Thông tư 06 có các nội dung sửa đổi, bổ sung được ban hành gồm: Bổ sung các mục đích vay vốn tiềm ẩn nguy cơ rủi ro cao không được cho vay; đốc thúc các NHTM tăng cường giám sát với các khoản vay phục vụ mục đích đầu tư kinh doanh chứng khoán; mua hoặc kinh doanh bất động sản; tạo hành lang pháp lý cho các khoản vay được duyệt thông qua phương tiện điện tử.

Thông tư 06 đề xuất thêm một số quy định đối với các nhu cầu vốn không được cho vay, trong đó đáng chú ý bao gồm: đảo nợ, để gửi tiền, thanh toán tiền góp vốn, mua chuyển nhượng phần vốn góp tại các công ty cổ phần chưa niêm yết, thanh toán tiền góp vốn hoặc hợp đồng hợp tác đầu tư với các dự án đầu tư không đủ điều kiện đưa vào kinh doanh.

Những nhu cầu vốn không được cho vay

Nhận định chi tiết về các nội dung đáng chú ý được ban hành tại Thông tư 06, các chuyên gia của CTCK Maybank Investment Bank (MSVN) nhận định:

Điểm đáng chú ý thứ nhất, đó là quy định về ngân hàng không được cho vay giao dịch vàng miếng. Quy định này không phải là vấn đề lớn khi các ngân hàng vốn đã hạn chế tối đa hoạt động này.

Thực tế, khoản 4 Điều 8 Thông tư 39 từ 2016 đã quy định "mua vàng miếng" là một trong những nhu cầu vốn mà các tổ chức tín dụng không được cho vay. Quy định từ thời điểm đó được cho đã siết tín dụng cho các nhu cầu vốn không phù hợp và xuất phát từ hiện tượng các ngân hàng thương mại tham gia mua, bán, đồng thời được huy động và cho vay bằng vàng nhiều năm trước, để lại hậu quả khó lường, điển hình là vụ "nợ vàng" của ACB. Quy định bổ sung tại Thông tư 06 theo đó là nội dung "nâng cấp" của khoản 4 Điều 8 theo hướng chặt hơn nữa nhưng không ảnh hưởng đến thị trường.

Thứ hai, đối với quy định ngân hàng không được cấp tín dụng cho khách hàng vay để tái cấp vốn cho khoản tín dụng (khoản vay/trái phiếu) hiện có tại chính ngân hàng của mình, MSVN cho rằng quy định này không phải là vấn đề quá lớn nhưng cần xác định "tái cấp vốn không phải lúc nào cũng tiêu cực. Điều này có thể gây ra nhiều chi phí quản lý cho ngân hàng và người đi vay".

Theo các chuyên gia, các cơ quan quản lý nên tạo điều kiện cho các ngân hàng hỗ trợ khách hàng của họ (trong các nhóm nợ tốt).

Thứ ba, với quy định ngân hàng không được cấp tín dụng cho khách hàng vay để gửi tiết kiệm tại ngân hàng, theo MSVN, đây là nội dung "quá cứng nhắc. Điều này ảnh hưởng đến một số dịch vụ do ngân hàng cung cấp (cụ thể, sử dụng khoản vay như một cách chứng minh năng lực tài chính) và có thể ảnh hưởng đến việc cho vay đối với các công ty chứng khoán.

Thực tế, quy định tại Thông tư 06 đưa khoản 7 "để gửi tiền" vào Sửa đổi, bổ sung Điều 8 "Những nhu cầu vốn không được cho vay". Trước đó, tại Thông tư 39, Điều này có 5 khoản nhu cầu vốn mà tổ chức tín dụng không được cho vay, hiện sửa đổi nâng thành 11 khoản. Có chuyên gia cho rằng quy định ngắn gọn ở khoản 7, Điều 8, Thông tư 06 cũng sẽ rất khó "quản" ở các trường hợp khách hàng có nhu cầu linh hoạt, phát sinh ngắn hạn.

Thứ tư, ngân hàng không được cho vay để thanh toán tiền góp vốn, mua, nhận chuyển nhượng công ty chưa niêm yết hoặc công ty chưa đăng ký trên UPCOM.

Thứ năm, không cho phép sử dụng vốn vay ngân hàng để góp vốn theo hợp đồng góp vốn hoặc hợp đồng hợp tác kinh doanh (BCC) để triển khai các dự án chưa đủ điều kiện pháp lý tại thời điểm phê duyệt cấp tín dụng.

Theo Chứng khoán MSVN, 2 quy định sửa đổi bổ sung thứ tư và năm sẽ ảnh hưởng nhiều nhất đến lĩnh vực bất động sản (BĐS).

"Hiện tại (và chúng tôi tin rằng trong 12 tháng tới), các thông lệ trên thị trường BĐS như các công ty mẹ tận dụng sức mạnh tài chính của mình để vay và chuyển nhượng cho các công ty con để mua gom quỹ đất... Hoặc, do thiếu giấy tờ (do vướng mắc quy định), chủ đầu tư và người mua nhà vẫn sử dụng hình thức BCC cho giai đoạn đầu, nên theo quy định mới, ngân hàng sẽ không thể cấp tín dụng cho chủ đầu tư và người mua nhà...

Về lâu dài, các quy định này có thể phát huy tác dụng khi lĩnh vực BĐS hoàn thiện khung pháp lý và các nút thắt chính sách được tháo gỡ, nhưng trong ngắn hạn và trung hạn, các quy định này (nếu được áp dụng chặt chẽ và tức thời) sẽ gây ra thách thức cho lĩnh vực BĐS và cả các ngân hàng (do Bất động sản vẫn là một động lực tăng trưởng tín dụng quan trọng)", chuyên gia MSVN đánh giá.

Cần tính toán chuyển tiếp hợp lý

Về tinh thần chung, MSVN nhận định: NHNN có vẻ đang muốn bịt các lỗ hổng trong hoạt động cho vay, nhất là với những hoạt động bị coi là rủi ro từ trước đến nay theo quan điểm của cơ quan nhà nước như bất động sản, kinh doanh vàng, chứng khoán.

Các chuyên gia cho rằng những quy định mới nếu được áp dụng ngay thì sẽ gây thêm khó khăn trong hoạt động cho vay của Ngân hàng, cho ngành Bất động sản. Các công ty chứng khoán cũng có thể khó vay từ ngân hàng hơn nếu không có sự hướng dẫn, điều chỉnh cụ thể.

"Chúng tôi cho rằng thị trường Việt Nam nói chung, Bất động sản nói riêng, đang gặp những khó khăn từ chính các chính sách vênh nhau. Nên việc muốn triển khai các quy định mới (dù có mục tiêu đúng là để củng cố thị trường, tránh như lỗ hổng gây rủi ro), thì cũng cần có những tính toán chuyển tiếp hợp lý, tránh tình trạng siết quá chặt sẽ gây khó và thậm chí gián đoạn sự phát triển của thị trường, ví dụ như thị trường trái phiếu doanh nghiệp từ 2022 đến nay.

Với đánh giá cho rằng những sửa đổi của Thông tư 06 là mục đích tốt, nhưng việc áp dụng ngay như vậy là một sự siết chặt quá mức, chúng tôi cho rằng: Kịch bản tốt nhất là cơ quan quản lý nên có hướng dẫn cụ thể sớm, và tốt nhất cần có khung thời gian chuyển tiếp. Nếu không thì chúng tôi cho rằng Thông tư 06 sẽ gây khó cho ngành Bất động sản (liên quan đến việc giao dịch các sản phẩm ở những dự án chưa có đủ giấy tờ pháp lý), Ngân hàng (một mảng cho vay quan trọng liên quan đến mua nhà bị ảnh hưởng), và Chứng khoán (có thể các công ty chứng khoán sẽ khó vay ngân hàng hơn vì quy định không được vay rồi để tiền gửi ở Ngân hàng)", MSVN đánh giá.

Và những góc nhìn khác

Tuy nhiên, cũng có những góc nhìn khác nhau về tác động của Thông tư 06.

Theo các chuyên gia của VNDirect, việc bổ sung thêm các quy định đối với các nhu cầu vốn không được cho vay sẽ giúp phản ánh chính xác chất lượng tín dụng, thúc đẩy các doanh nghiệp thực hiện niêm yết trên sàn chứng khoán.

Ngoài ra, vì các NHTM thường chỉ giám sát lợi tức cố định và mục đích giải ngân của các khoản vay chứ không kiếm soát được tình hình kinh doanh hay nguồn trả nợ của bên nhận vốn góp (đối với các khoản vay để góp vốn), việc cho vay với các khoản vay góp vốn sẽ dẫn đến rủi ro tiềm ẩn về tính hiệu quả của các khoản vay này, cũng như tiềm ẩn nguy cơ tăng nợ xấu trong tương lai.

“Với việc quy định cho vay thắt chặt thêm, chúng tôi cho rằng Thông tư 06 sẽ có thể làm chậm lại tăng trưởng tín dụng trong ngắn hạn tuy nhiên dài hạn sẽ đảm bảo an toàn hơn cho toàn bộ nền kinh tế”, VNDirect đánh giá.

Cùng chung nhận định với các định chế trung gian, ông Huỳnh Hoàng Phương- Trưởng phòng Nghiên cứu và Phân tích Đầu tư của CTCP Tư vấn đầu tư FIDT - cho rằng, Thông tư 06 tập trung vào các mục tiêu chính: Bổ sung thêm các điều kiện không được vay vốn; Kiểm soát tình trạng đảo nợ đặc biệt với lĩnh vực BĐS và chứng khoán; Kiểm soát các khoản vay cá nhân chặt chẽ hơn; Xác định hành lang pháp lý rõ ràng đối với dịch vụ cho vay cá nhân điện tử.

Ông Phương đồng ý quan điểm rằng: Thông tư 06 sửa đổi và bổ sung một số quy định để hạn chế và kiểm soát một số hoạt động cho vay rủi ro có thể tác động nhẹ tăng trưởng tín dụng, nhưng trong dài hạn sẽ làm chất lượng tài sản các ngân hàng được đảm bảo hơn.

"Bên cạnh đó Thông tư 06 cũng tạo ra hiệu ứng tích cực hơn khi loại bỏ một số quy định trọng yếu khi so sánh với dự thảo sửa đổi Thông tư 39 như điều khoản đặt cọc. Dự thảo cũng đã tạo ra môi trường cạnh tranh hơn giữa các ngân hàng, các ngân hàng có chi phí vốn thấp & lãi suất cho vay thấp sẽ được hưởng lợi", ông Phương nói thêm.

Với việc có hiệu lực từ tháng 9/2023, 1 tháng trước khi các tổ chức tín dụng sẽ phải áp dụng quy định tỷ lệ huy động vốn ngắn hạn cho vay trung và dài hạn ở mức 30% (nếu không có sự thay đổi, điều chỉnh chính sách nào khác), trong bối cảnh tăng trưởng tín dụng đang vô cùng khó khăn, một chuyên gia cũng nhận định không loại trừ khả năng trong ngắn hạn và từ nay đến cuối năm, tăng trưởng tín dụng sẽ gặp "lực níu kép" từ cả nhu cầu vốn thấp lẫn tác động siết chặt, kiểm soát vốn từ các quy định bổ sung, sửa đổi của Thông tư.

"Nếu điều này xảy ra, có thể làm hạn chế giá trị đảo ngược chính sách tiền tệ so với 2022 mà cơ quan điều hành đã nỗ lực trong 2023", chuyên gia nhận xét.