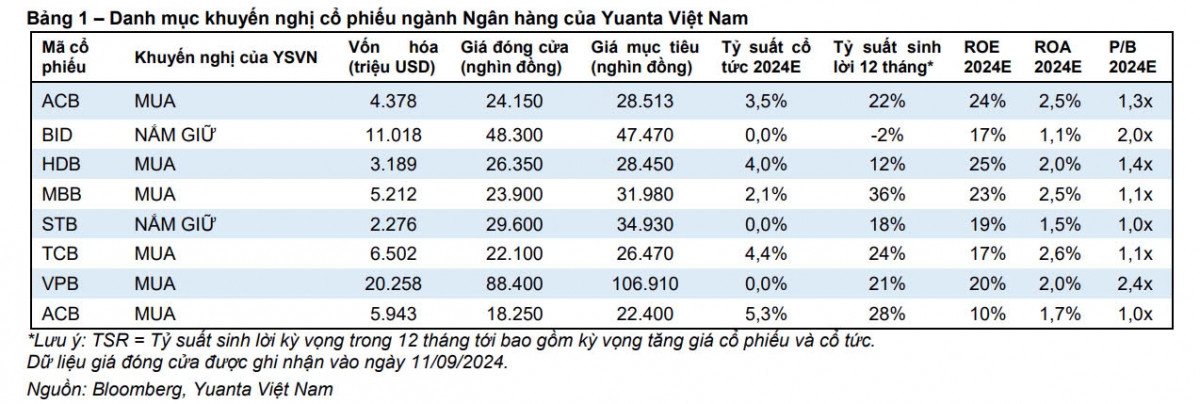

Yuanta khuyến nghị 6 cổ phiếu ngân hàng tiềm năng sinh lời đến 36%

Chứng khoán Yuanta đánh giá các cổ phiếu ACB, HDB, MBB, VCB, VPB và TCB có tiềm năng tăng giá đến 36% nhờ chất lượng tài sản tốt, nới room ngoại, tăng trưởng tín dụng...

Trong báo cáo phân tích triển vọng nhóm ngân hàng mới đây, Yuanta Research đánh giá rằng tăng trưởng tín dụng sẽ phục hồi vào cuối năm 2024. Đến ngày 26/8, tăng trưởng tín dụng mới chỉ đạt 6,6%, trong khi chỉ tiêu cả năm là 15%. Các ngân hàng đã hoàn thành 80% hạn mức tín dụng cả năm như ACB, TCB, HDB, LPB sẽ được Ngân hàng Nhà nước nới room tín dụng.

Áp lực chi phí vốn dự kiến sẽ giảm bớt do khả năng cao Fed sẽ giảm lãi suất trong tháng 9, và tỷ lệ nợ xấu có thể đã đạt đỉnh nhờ các luật mới liên quan đến bất động sản được ban hành.

Nên lựa chọn cổ phiếu ngân hàng nào để đầu tư?

Yuanta Research khuyến nghị mua 6 cổ phiếu gồm ACB, HDB, MBB, VCB, VPB và TCB, với tỷ suất sinh lời trong 12 tháng lên đến 36%.

|

| Danh mục khuyến nghị của Yuanta |

Ngân hàng TMCP Á Châu (HoSE: ACB) có kết quả hoạt động tốt và chất lượng tài sản vững chắc. Tỷ lệ nợ xấu của ACB tăng lên mức 1,48% trong quý II/2024, tuy nhiên vẫn là mức thấp thứ 3 toàn ngành và ngân hàng không có khoản đầu tư vào trái phiếu doanh nghiệp. Tỷ lệ an toàn vốn (CAR) của ACB đạt 11,8%, cao hơn đáng kể so với yêu cầu tối thiểu của Basel II (8%) và Basel III (10,5%).

Mức giá mục tiêu là 28.510 đồng/cổ phiếu, tương ứng với tỷ suất sinh lời 12 tháng là 22% với P/B 2024 là 1,5x.

Ngân hàng TMCP Phát triển TP.HCM (HoSE: HDB) có nhiều dư địa để tăng trưởng tín dụng và mở rộng hoạt động kinh doanh, như mở thêm chi nhánh, ưu đãi do tham gia hỗ trợ tái cơ cấu ngân hàng yếu kém.

Nhà băng này có hiệu quả hoạt động vượt trội, với ROE cao nhất ngành. ROE 2024 của HDB được dự báo là 25%. Tỷ lệ an toàn vốn đạt 13,9%, cao hơn nhiều so với yêu cầu tối thiểu của Basel II và Basel III. Bên cạnh đó, HDB có tiềm năng từ việc ký kết hợp đồng phân phối độc quyền bancassurance và kế hoạch bán cổ phần.

HDB có kế hoạch giảm tỷ lệ sở hữu nước ngoài (FOL) xuống còn 17,5% từ mức 20,0%, khả năng là để dành room cho các nhà đầu tư chiến lược nước ngoài. Mức trần room ngoại của các ngân hàng Việt Nam hiện là 30%, nhưng tỷ lệ FOL tại HDB có thể lên đến 49% nhờ tham gia tái cơ cấu ngân hàng yếu kém.

Giá cổ phiếu HDB liên tục tăng mạnh và Yuanta dự đoán có thể tăng thêm 12% trong 12 tháng tới, lên 28.450 đồng/cp, với P/B 2024 là 1,6x.

|

| HDBank có thể được nới room ngoại lên 49% |

Ngân hàng TMCP Quân Đội (HoSE: MBB) có định giá hấp dẫn với giá cổ phiếu đang giao dịch ở mức P/B 2024 là 1,2x, ngang với mức trung vị ngành, dù có kết quả hoạt động vượt trội.

ROE 2024 của MBB dự kiến là 23% so với mức trung vị ngành là 17%. Ngân hàng có lợi thế về tiền gửi, với tỷ lệ CASA cao nhất ngành (38,6%), tiềm năng được nâng hạn mức tín dụng và mở rộng mạng lưới nhờ việc tham gia tái cơ cấu ngân hàng yếu kém.

Giá mục tiêu của MBB là 31.980 đồng/cổ phiếu, tương ứng với mức sinh lời 12 tháng là 36% và P/B 2024 là 1,5x.

Ngân hàng TMCP Ngoại thương Việt Nam (HoSE: VCB) có chất lượng tài sản vững chắc và chiến lược quản lý rủi ro thận trọng, chi phí vốn thấp nhất ngành nhờ vào lợi thế từ tiền gửi không kỳ hạn. Kết quả hoạt động tốt với ROE 2024 là 20% so với mức ROE của ngành là 17%.

VCB là một trong 4 ngân hàng tham gia tái cơ cấu ngân hàng yếu kém, do đó sẽ được hưởng lợi như được cấp hạn mức tín dụng cao. Ngân hàng này còn có kế hoạch bán 6,5% cổ phần thông qua phát hành riêng lẻ. Giá mục tiêu của VCB là 106.910 đồng/cổ phiếu, với mức sinh lời 12 tháng là 21%.

Ngân hàng TMCP Việt Nam Thịnh Vượng (HoSE: VPB) có tỷ lệ đòn bẩy thấp và tỷ lệ an toàn vốn cao nhất ngành, với CAR đạt 15,6%. Quản lý chi phí hiệu quả với tỷ lệ phí/thu nhập (CIR) thấp nhất ngành.

VPB cũng sẽ tham gia tái cơ cấu ngân hàng yếu kém, do đó hạn mức tín dụng của VPB cũng sẽ cao hơn so với trung bình ngành và nhận được room ngoại cao giống HDB. FE Credit đã có dấu hiệu phục hồi, ghi nhận lợi nhuận dương trong quý II/2024.

Giá mục tiêu của VPB là 22.400 đồng/cp, tương ứng với mức sinh lời 12 tháng là 28%.

Ngân hàng TMCP Kỹ thương Việt Nam (HoSE: TCB) hiện đang giao dịch ở mức P/B 2024 là 1,1x, thấp hơn một chút so với mức trung vị ngành. Ngân hàng này có tỷ lệ CASA cao thứ hai ngành (37,4%) và NIM thuộc hàng cao nhất (4,16%).

Yuanta dự báo NIM của TCB sẽ đạt 4,44% trong năm 2024 và 4,4% trong năm 2025, với tỷ lệ nợ xấu ở mức 1,28%. TCB có tỷ lệ đòn bẩy thấp và tỷ lệ an toàn vốn cao thứ hai toàn ngành, với 14,5%, chỉ đứng sau VPB (15,6%). Ngân hàng này đã chi trả cổ tức bằng tiền mặt lần đầu tiên kể từ khi niêm yết trong năm 2024 và có thể duy trì chính sách cổ tức tiền mặt nhờ nguồn vốn mạnh.

TCB còn có tiềm năng IPO của TCBS, hiện TCB đang sở hữu 94% cổ phần. Giá mục tiêu cho TCB là 26.470 đồng/cp, tương ứng với tỷ suất sinh lời 12 tháng là 24%.

>> VPBankS Research: 4 ngân hàng sẽ được nới room tín dụng lên 18 - 18,7%