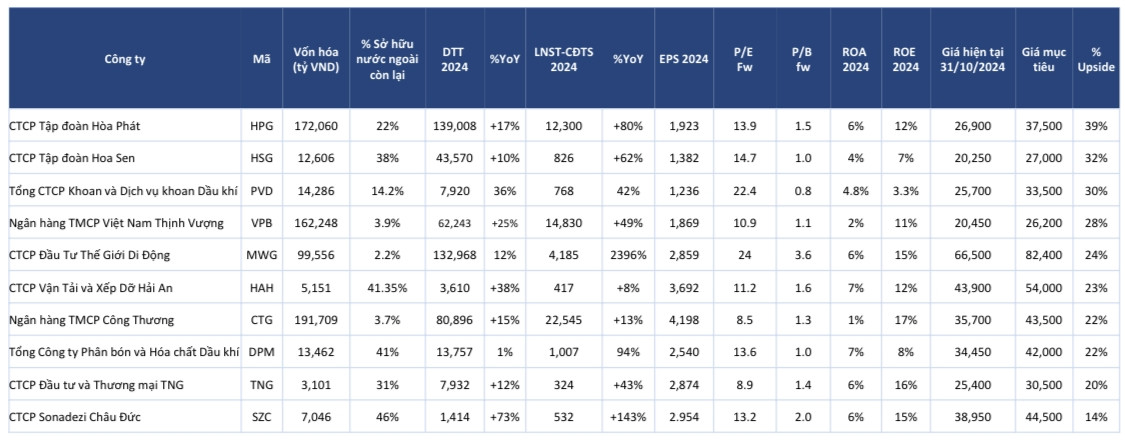

10 cổ phiếu được CTCK ‘chọn mặt gửi vàng’ trong tháng 11, tỷ lệ sinh lời lên tới 39%

CTCK chọn ra 10 cổ phiếu tiềm năng trong tháng 11 tập trung vào câu chuyện kết quả kinh doanh, ưu tiên doanh nghiệp đầu ngành.

Trong báo cáo cập nhật mới nhất, Chứng khoán BIDV (BSC) tiến hành lọc cổ phiếu các doanh nghiệp có kết quả kinh doanh ổn định, duy trì sức tăng trưởng tốt và có câu chuyện riêng. Từ đó, nhóm phân tích đưa ra gợi ý 10 mã tiềm năng cho tháng 11/2024.

|

| Nguồn: Chứng khoán BIDV |

HPG: Giá mục tiêu 37.500 đồng/cp, tỷ suất sinh lời dự kiến 39%

Ngành thép nội địa phục hồi và kết quả kinh doanh của HPG sẽ tiếp tục cải thiện về mức trung bình của chu kỳ thép.

Dự án Dung Quất 2 khi hoạt động ổn định sẽ giúp HPG tăng quy mô lợi nhuận lên 15.000 – 30.000 tỷ đồng/năm, đồng thời tăng thêm 20% - 2,4x quy mô lợi nhuận năm 2024. Trong giai đoạn bình thường và nhà máy Dung Quất 2 hoạt động ổn định công suất 90%, BSC ước tính lợi nhuận HPG đạt 30.000 tỷ đồng.

Bên cạnh đó, BSC nhận định định giá cổ phiếu HPG đang ở mức hấp dẫn trước giai đoạn mở rộng chu kỳ.

Trong năm 2024, BSC dự báo HPG ghi nhận doanh thu thuần 146.136 tỷ đồng (+23% svck), lợi nhuận sau thuế 13.806 tỷ đồng (+102% svck).

HSG: Giá mục tiêu 27.000 đồng/cp, tỷ suất sinh lời dự kiến 32%

Theo BSC, định giá P/B FWD năm 2025 của HSG là 1,0x, tiệm cận với vùng định giá trung bình của HSG trong 1 chu kỳ thép (0,7x – 1,2x).

Sản lượng tiêu thụ kỳ vọng sẽ phục hồi trong năm 2025 (+10-15% svck) dẫn dắt từ thị trường nội địa phục hồi nhờ: (1) thị trường bất động sản quay trở lại, (2) Bộ Công thương thông qua chính sách áp thuế chống bán phá giá tôn mạ lạnh, tôn mạ màu từ Trung Quốc.

Trong năm 2025, BSC dự báo HSG ghi nhận doanh thu thuần đạt 43.570 tỷ đồng (+11% svck), lợi nhuận sau thuế đạt 826 tỷ đồng (+11% svck).

PVD: Giá mục tiêu 33.500 đồng/cp, tỷ suất sinh lời dự kiến 30%

Hiệu suất sử dụng giàn khoan tự nâng duy trì ở mức cao: Trong giai đoạn nửa cuối năm 2024 và năm 2025, 5/6 giàn khoan của PVD (trừ giàn PVD 11) đều đảm bảo việc làm. BSC cho rằng các hợp đồng đều đã được ký và là các hợp đồng dài hạn (> 12 tháng) nên hiệu suất hoạt động của các giàn trong giai đoạn này kỳ vọng quanh mức 99%.

Giá thuê giàn khoan tự nâng dự kiến duy trì ở mức cao, BSC dự báo giá thuê giàn của PVD đạt 103.200 USD/ngày (+30% svck) trong bối cảnh giá thuê giàn tại Đông Nam Á khó tăng mạnh khi nhu cầu khoan tại Trung Đông giảm.

VPB: Giá mục tiêu 26.200 đồng/cp, tỷ suất sinh lời dự kiến 28%

Lợi nhuận trên đà phục hồi mạnh mẽ với kết quả 9T2024 tiếp tục tăng trưởng phù hợp kỳ vọng. Lợi nhuận trước thuế hợp nhất của VPB đạt 13.900 tỷ đồng (+67% svck) và hoàn thành 75% dự báo cả năm. BSC duy trì dự báo VPB sẽ lấy lại đà tăng trưởng mạnh mẽ từ năm 2024 với lợi nhuận trước thuế cả năm đạt hơn 18.400 tỷ đồng (+70% svck).

Chính sách cổ tức tiền mặt hấp dẫn: Sau thương vụ tăng vốn trong năm 2023, BSC dự báo VPB sẽ thực hiện chi trả tối thiểu 1.000 đồng/cp mỗi năm trong 2-3 năm tiếp theo.

Định giá hấp dẫn so với các đối thủ: VPB vẫn đang được định giá tại P/B dự phóng 1 năm 1,1x, tương đối hấp dẫn so với mức trung bình của các ngân hàng cạnh tranh 1,3x.

MWG: Giá mục tiêu 82.400 đồng/cp, tỷ suất sinh lời dự kiến 24%

Kết quả kinh doanh năm 2024 phục hồi tích cực, ước tăng 2.395% svck và trong năm 2025, MWG duy trì đà tăng trưởng nhờ các nút thắt về tăng trưởng kinh doanh cốt lõi được gỡ bỏ:

(1) Thế giới Di động và Điện máy Xanh: cải thiện biên hoạt động từ 3,6% lên 6%, nhờ chiến lược giảm lượng tăng chất;

(2) Bách hoá Xanh – bước đầu của chu kỳ tăng trưởng, BSC ước ghi nhận lãi tại mức biên lợi nhuận tăng 0,3% trong năm 2024 từ mức âm 3,1% trong năm 2023;

(3) Tối ưu các mảng kinh doanh khác, kiểm soát hiệu quả dòng tiền hoạt động của doanh nghiệp.

HAH: Giá mục tiêu 54.000 đồng/cp, tỷ suất sinh lời dự kiến 23%

BSC kỳ vọng kết quả kinh doanh của HAH sẽ ghi nhận tăng trưởng svck trong nửa cuối năm 2024 và năm 2025:

Hoạt động cho thuê định hạn cải thiện nhờ: (i) giá cước thuê định hạn kỳ dao động từ 15.000 – 20.000 USD/ngày cải thiện mạnh so với giai đoạn đầu năm (13.000 USD/ngày) và cùng kỳ, (ii) 2 tàu mới nhận vào tháng 5/2024 và tháng 8/2024 cũng sẽ tham gia cho thuê định hạn sau khi được bàn giao.

Hoạt động tự khai thác duy trì xu hướng hồi phục nhờ: (i) sản lượng cải thiện do nhu cầu cải thiện và xu hướng tập kết hàng hóa tăng, (ii) HAH mở thêm các tuyến dịch vụ mới, (iii) liên doanh với ONE, (iv) giá cước tự khai thác kỳ vọng tăng 4% svck.

Biên lợi nhuận kỳ vọng cải thiện 2 điểm % trong năm 2025 nhờ giá cước cải thiện và thời gian cho thuê định hạn kỳ vọng dài hơn.

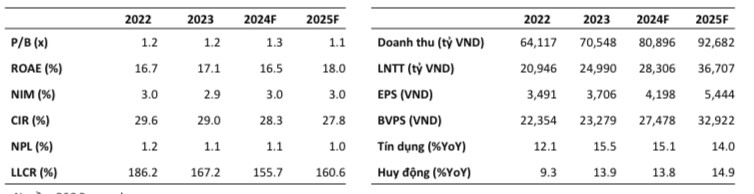

CTG: Giá mục tiêu 43.500 đồng/cp, tỷ suất sinh lời dự kiến 22%

Dư địa tăng trưởng lợi nhuận mạnh mẽ trong năm 2025-2026. Tính đến hết quý III, chất lượng tài sản của CTG tiếp tục được cải thiện, trong khi chính sách trích lập thận trọng. Điều này là tiền đề cho việc cắt giảm dự phòng trong các năm sau.

BSC kỳ vọng chi phí tín dụng của CTG bắt đầu hạ nhiệt từ năm 2025 (-21bps svck), giúp tăng trưởng lợi nhuận trước thuế tăng 29% svck. Thu hồi nợ xấu tiếp tục là hoạt động có thể đem lại lợi nhuận đột biến cho ngân hàng trong thời gian tới.

Với P/B dự phóng 1 năm là 1,2x, định giá của CTG không có nhiều chênh lệch với các ngân hàng tư nhân lớn.

|

| BSC phân tích chỉ tiêu tài chính CTG |

DPM: Giá mục tiêu 42.000 đồng/cp, tỷ suất sinh lời dự kiến 22%

Lợi nhuận của DPM sẽ được cải thiện và duy trì mức nền cao từ 800 – 1.000 tỷ đồng/năm nhờ: (1) giá khí đầu vào giảm nhờ kỳ vọng tỷ giá USD/VND và giá dầu giảm, (2) chi phí sản xuất giảm nhờ kỳ vọng luật thuế VAT được thông qua.

Sức khỏe tài chính vững mạnh, sở hữu lượng tiền mặt lớn: không có nợ và đang nắm giữ gần 10.500 tỷ đồng tiền mặt và đầu tư tài chính ngắn hạn, chiếm gần 80% vốn hóa thị trường.

BSC khuyến nghị mua đối với cổ phiếu DPM giá mục tiêu 42.000 đồng/cp.

TNG: Giá mục tiêu 30.500 đồng/cp, tỷ suất sinh lời dự kiến 20%

Trong năm 2024/2025, BSC duy trì quan điểm kết quả kinh doanh sẽ tăng 43%/27% svck nhờ:

Kết quả kinh doanh 9T2024 cơ bản phù hợp với quan điểm của BSC, khi TNG ghi nhận lợi nhuận tăng 46% svck.

Lượng đơn hàng cho nửa đầu năm 2025 đang được đàm phán và cơ bản đã được lấp kín đến hết quý I.

Đối với khách hàng TCP: (1) các khoản phải thu của TNG vẫn đang được thu hồi khi TCP vẫn đang huy động được cái nguồn vốn vay từ các ngân hàng Mỹ và các cổ đông lớn, (2) TNG đã có kế hoạch giảm chuyền may cho TCP trong 2025 nhường chỗ cho các khách hàng mới như H&M, Walmart…

Ngoài ra, TNG đang được giao dịch ở mức định giá hợp lý để mua vào.

SZC: Giá mục tiêu 44.500 đồng/cp, tỷ suất sinh lời dự kiến 14%

BSC kỳ vọng SZC sẽ cho thuê 40-50ha đất/năm trong 2 năm tới nhờ: (1) hưởng lợi từ hệ sinh thái Tripod, (2) FDI tại Bà Rịa - Vũng Tàu tăng, (3) quỹ đất từ các KCN hiện hữu Bà Rịa - Vũng Tàu không còn nhiều.

Giá cho thuê KCN Châu Đức sẽ tiếp tục tăng trưởng 12% trong 2 năm tới nhờ: (1) hạ tầng giao thông hoàn thiện, (2) giá cho thuê BRVT rẻ tương đối so với các tỉnh phía Nam.

Điểm rơi bàn giao KDC Hữu Phước 1 vào năm 2025 nhờ GPMB xong 2,8ha, nghiệm thu hạ tầng, đủ điều kiện bàn giao.

Trong năm 2024, BSC dự báo SZC ghi nhận doanh thu thuần đạt 1.414 tỷ đồng (+73% svck), lợi nhuận sau thuế đạt 532 tỷ đồng (+143% svck), chủ yếu nhờ bàn giao 50ha dự án KCN Châu Đức và 16 căn shophouse KDC Hữu Phước.

>> 911 công ty niêm yết đã công bố KQKD quý III/2024, lợi nhuận nhóm VN30 tăng 20,2%