‘Làn sóng VAT’ sẽ thúc đẩy cổ phiếu đầu ngành phân bón tăng gần 20%

Theo Chứng khoán BIDV, cổ phiếu này là lựa chọn hấp dẫn với vị thế đầu ngành, sở hữu tài chính lành mạnh, không nợ vay dài hạn và triển vọng phục hồi mạnh mẽ thúc đẩy bởi “làn sóng VAT”.

Tại dự thảo Luật Thuế giá trị gia tăng (VAT) đang lấy ý kiến, Bộ Tài chính đề xuất áp thuế suất 5% với mặt hàng phân bón thay vì không chịu thuế như hiện tại.

Nếu như dự thảo được thông qua thì sẽ có tác động tích cực đến lợi nhuận nhóm phân bón, trong đó có CTCP Phân bón Dầu khí Cà Mau (HoSE: DCM) và Tổng Công ty Phân bón và Hóa chất Dầu khí - CTCP (HoSE: DPM).

Năm 2025, thị trường phân bón sẽ tiếp tục chứng kiến sự cạnh tranh mạnh mẽ giữa các doanh nghiệp sản xuất phân bón trong nước và từ nguồn hàng nhập khẩu. Do đó, việc đưa phân bón vào diện chịu thuế GTGT 5% sẽ tiết kiệm chi phí sản xuất cho các doanh nghiệp sản xuất và kinh doanh phân bón trong nước, tạo thêm dư địa để các doanh nghiệp có thể giảm giá bán, giúp tăng khả năng cạnh tranh với hàng nhập khẩu.

Về dài hạn, các mỏ khí chủ lực hiện nay đã và đang trong giai đoạn suy giảm tự nhiên. Trong khi đó, nhu cầu khí trong nước sẽ ngày càng tăng trong các lĩnh vực như sản xuất điện, hóa chất, công nghiệp,... Do đó sản lượng khí nội địa giá rẻ cung cấp cho sản xuất đạm cũng sẽ giảm tương ứng.

Theo đó, VCBS giả định giá khí đầu vào trung bình của DPM năm 2024 sẽ tăng 3% so với cùng kỳ do tỷ lệ khí cao hơn từ các mỏ khí giá cao ở bể Cửu Long và Nam Côn Sơn và giá dầu nhiên liệu cao hơn 2% so với cùng kỳ. Cước phí vận chuyển (trước VAT) giai đoạn năm 2024-2028 ước tính đạt 4,5 USD/mmBTU do tỷ trọng các nguồn khí giá rẻ đã ở mức thấp.

Theo dự báo của Fertecon, công suất các nhà máy Urê thế giới năm 2024 ước đạt 237.232 triệu tấn, tiếp tục xu hướng tăng so với năm trước.

Bên cạnh đó, nhu cầu tiêu thụ phân bón được dự báo tăng nhẹ, cụ thể là nhu cầu tiêu thụ nội địa được kỳ vọng tăng vào quý IV/2024 và quý I/2025 khi bước vào vụ Đông Xuân.

Agromonitor dự báo nhu cầu tiêu thụ Urê trong nước đạt 2,05-2,11 triệu tấn, tăng khoảng 13% so với giai đoạn năm 2022-2023. Xuất khẩu Urê của Việt Nam năm 2024 dự báo sẽ tăng nhẹ hoặc ổn định so với năm trước.

Nguồn cung tại khu vực Châu Á dự kiến sự gia tăng sản lượng từ các nhà máy Urê mới, đặc biệt ở Ấn Độ và Bangladesh. Điều này sẽ làm gia tăng sự cạnh tranh trên các thị trường mà Việt Nam xuất khẩu. VCBS dự kiến xuất khẩu Urê của Việt Nam năm 2024 ở mức 550.000 - 570.000 tấn.

Dựa trên các triển vọng trên, Chứng khoán Vietcombank (VCBS) đưa ra giá mục tiêu cho DPM là 40.175 đồng/cp.

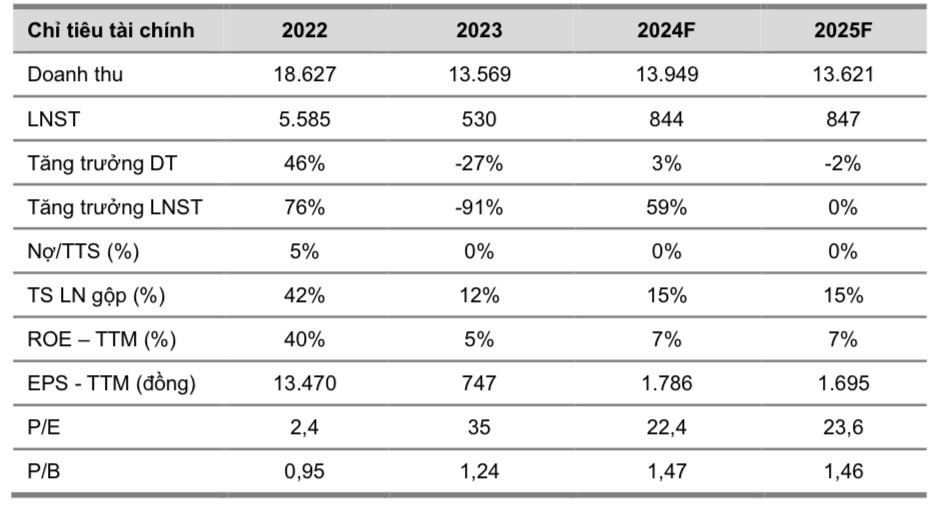

|

| VCBS phân tích chỉ tiêu tài chính DPM |

Đồng quan điểm, Chứng khoán (BIDV) duy trì khuyến nghị mua đối với cổ phiếu DPM với giá mục tiêu năm 2024 là 42.000 đồng/cp, cao hơn 18% so với giá đóng cửa phiên giao dịch 20/9.

BSC cho rằng DPM là lựa chọn hấp dẫn với vị thế đầu ngành phân bón, sở hữu tài chính lành mạnh với lượng tiền mặt lớn, không nợ vay dài hạn và triển vọng phục hồi mạnh mẽ thúc đẩy bởi “làn sóng VAT”.

Nhóm phân tích dự phóng doanh thu thuần năm 2024 của DPM 13.801 tỷ đồng (tăng 2% svck) và lợi nhuận sau thuế 912 tỷ đồng (tăng 76% svck).