Nghị định mới và sức ép đáo hạn: Hướng đi nào cho thị trường trái phiếu?

Thị trường trái phiếu doanh nghiệp (TPDN) và trái phiếu chính phủ (TPCP) tại Việt Nam đang đứng trước những áp lực lớn khi đối mặt với quy định mới từ Nghị định 08/2023/NĐ-CP, cùng khối lượng trái phiếu đáo hạn gia tăng mạnh mẽ trong năm 2025.

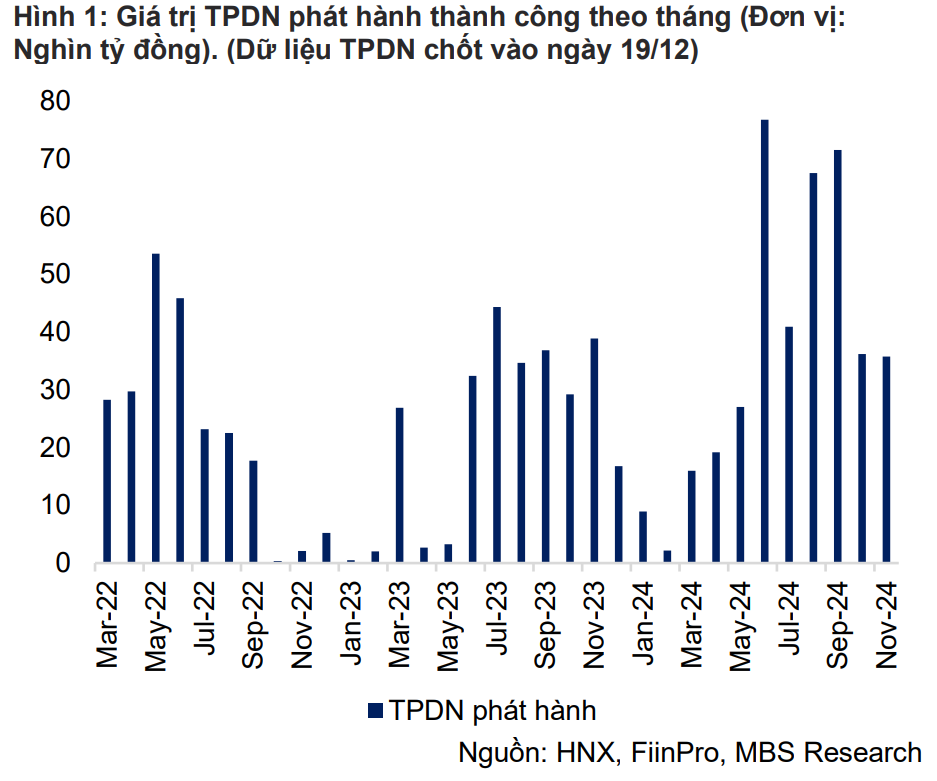

Thị trường TPDN đã chứng kiến sự tăng trưởng đáng kể trong năm 2024, với tổng giá trị phát hành trong 11 tháng đạt gần 402,8 nghìn tỷ đồng, tăng 60% so với cùng kỳ năm trước. Tuy nhiên, các quy định mới giới hạn thời gian gia hạn trái phiếu tối đa hai năm đã tạo ra những thách thức lớn đối với khả năng thanh toán của doanh nghiệp. Theo MBS Research, tổng giá trị các khoản trái phiếu chậm thanh toán đến cuối tháng 11/2024 đạt khoảng 204,4 nghìn tỷ đồng, phần lớn thuộc về ngành bất động sản (chiếm 69%).

|

| Biểu đồ phát hành trái phiếu doanh nghiệp theo tháng (2022–2024). Nguồn: HNX, FiinPro, MBS Research. |

Áp lực đáo hạn và vấn đề thanh khoản

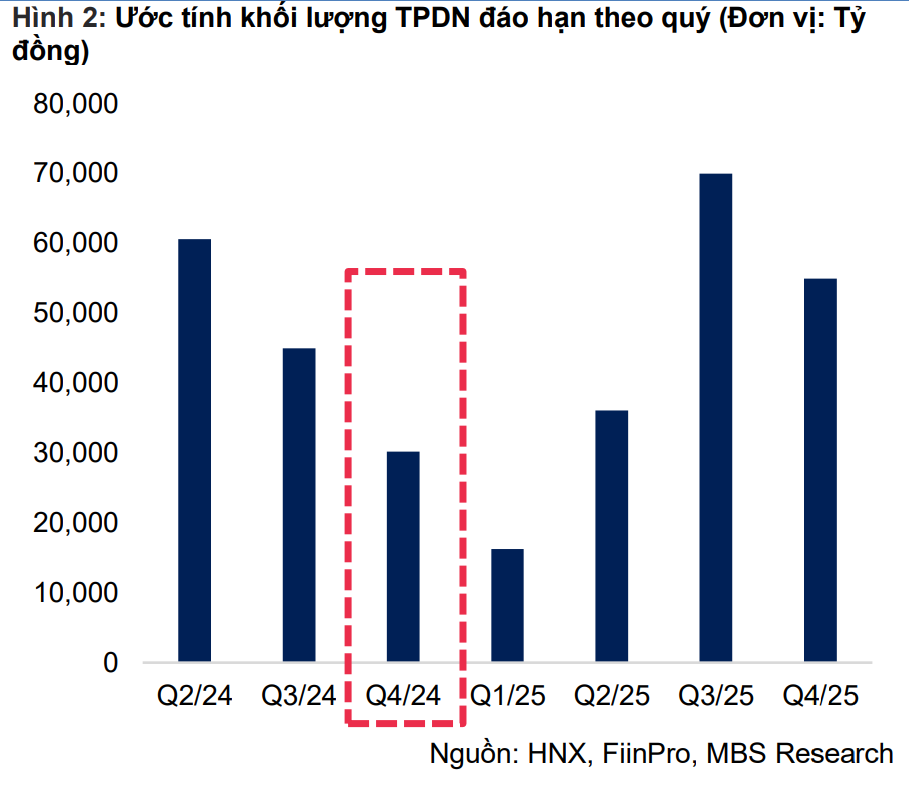

Dự báo cho năm 2025, khối lượng trái phiếu đáo hạn sẽ đạt đỉnh vào quý 3, với mức ước tính lên đến 70 nghìn tỷ đồng – gấp 1,6 lần so với cùng kỳ năm trước. Điều này gia tăng sức ép lên khả năng trả nợ của doanh nghiệp, đồng thời tạo ra rủi ro lan tỏa trong hệ thống tài chính.

|

| Ước tính khối lượng trái phiếu doanh nghiệp đáo hạn theo quý (2024–2025). Nguồn: HNX, FiinPro, MBS Research. |

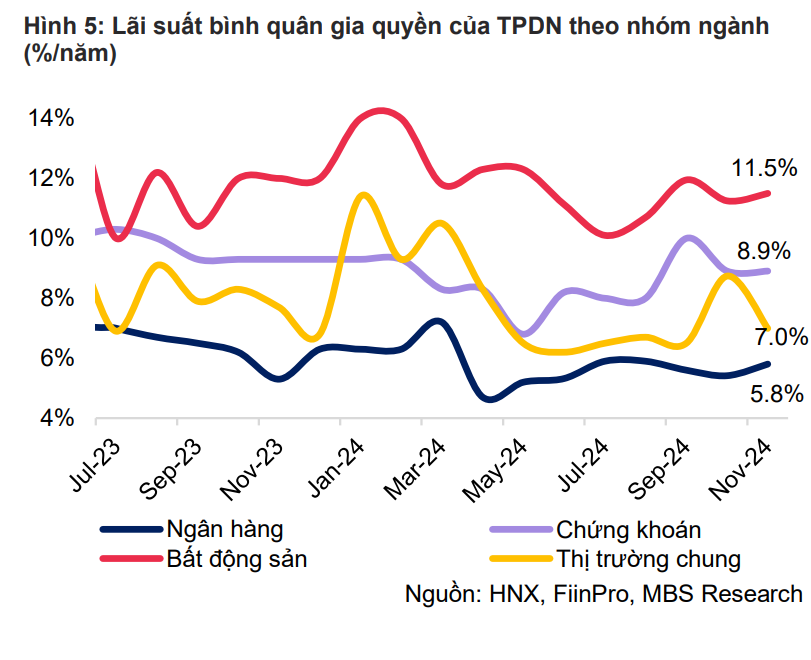

Trong điều kiện lãi suất tiếp tục tăng, các doanh nghiệp gặp khó khăn trong việc huy động vốn mới để tái cơ cấu nợ. Lãi suất bình quân gia quyền của TPDN trong 11 tháng đầu năm 2024 là 7,1%, thấp hơn mức trung bình 8,3% của năm 2023, nhưng vẫn cao hơn nhiều so với các kênh vay truyền thống. Điều này đòi hỏi các doanh nghiệp phải tối ưu hóa cấu trúc vốn và triển khai các chiến lược tài chính khẩn cấp để giảm áp lực thanh khoản.

|

| Lãi suất bình quân gia quyền của trái phiếu doanh nghiệp theo nhóm ngành (07/2023–11/2024). Nguồn: HNX, FiinPro, MBS Research. |

Tác động của Nghị định 08/2023/NĐ-CP

Theo MBS Research, Nghị định 08/2023/NĐ-CP được kỳ vọng tăng cường tính minh bạch và nâng cao kỷ luật tài chính trong thị trường TPDN. Tuy nhiên, các hạn chế về thời gian gia hạn trái phiếu đã tạo thêm gánh nặng cho doanh nghiệp, đặc biệt trong bối cảnh nền kinh tế đang đối mặt với nhiều bất ổn. Trong khi đó, TPCP vẫn được xem là kênh đầu tư an toàn hơn, với lợi suất kỳ hạn 10 năm tăng lên mức 2,97% vào cuối năm 2024 – mức cao nhất trong vòng 14 tháng qua.

Xu hướng đầu tư xanh: Cơ hội trong khó khăn

Một điểm sáng của thị trường TPDN năm 2024 là sự xuất hiện trở lại của trái phiếu xanh. Ví dụ, Ngân hàng TMCP Ngoại thương Việt Nam (VCB) đã phát hành trái phiếu trị giá 2.000 tỷ đồng với lãi suất 4,9%, tập trung vào các dự án bền vững và thân thiện với môi trường. Theo MBS Research, những đợt phát hành này đã thu hút sự chú ý lớn từ các nhà đầu tư, mở ra cơ hội mới để thu hút nguồn vốn quốc tế.

Bên cạnh đó, sự phát triển của các sản phẩm tài chính bền vững cũng giúp thị trường trái phiếu Việt Nam nâng cao uy tín trên trường quốc tế. Đây có thể là bước đệm quan trọng để các doanh nghiệp tiếp cận các quỹ đầu tư ESG (Environmental, Social, Governance) toàn cầu.

Dù đối mặt với nhiều thách thức, thị trường trái phiếu Việt Nam vẫn có tiềm năng phát triển dài hạn nếu các doanh nghiệp và cơ quan quản lý phối hợp hiệu quả trong việc cải thiện cấu trúc thị trường và tăng cường niềm tin của nhà đầu tư. Trong bối cảnh hiện nay, các doanh nghiệp cần nhanh chóng điều chỉnh chiến lược tài chính, tận dụng tối đa các cơ hội từ trái phiếu xanh và các xu hướng đầu tư bền vững để vượt qua giai đoạn khó khăn.

>> Thị trường trái phiếu thứ cấp khởi sắc: Lợi suất tăng, khối ngoại trở lại