Giải pháp nào cho khách hàng khi phí dịch vụ nhận thông báo biến động tài khoản qua SMS banking quá cao?

Vài ngày trở lại đây, công đồng mạng đồng loạt chia sẻ thông tin cảm thấy “sốc” khi nhận thông báo tin nhắn trừ tiền phí dịch vụ SMS banking hàng tháng của ngân hàng ACB với mức phí khiến nhiều người dùng không khỏi ngỡ ngàng.

|

| Nhiều người dùng bất ngờ trước phí dịch vụ SMS banking tăng cao |

Trước đó, ngân hàng quy định người dùng sử dụng SMS banking hàng tháng cho dịch vụ thông báo tất cả biến động số dư sẽ chỉ mất phí cao nhất là 66.000đ/tháng/thuê bao/tài khoản. Tuy nhiên, sau khi nhận được thông báo phí dịch vụ SMS banking của tháng 1 tăng đến gần 500.000 đồng khiến người dùng này không khỏi bất ngờ.

>> 6 ngân hàng thay đổi phí SMS Banking từ 1/1/2024

Thực tế, việc tăng phí dịch vụ đã được ngân hàng thông báo từ ngày 21/2/2024 trên Fanpage chính thức của ngân hàng và từ ngày 26/12/2023 trên website, tuy nhiên rất nhiều người dùng không để ý cho đến khi tiền phí bị trừ trực tiếp vào tài khoản.

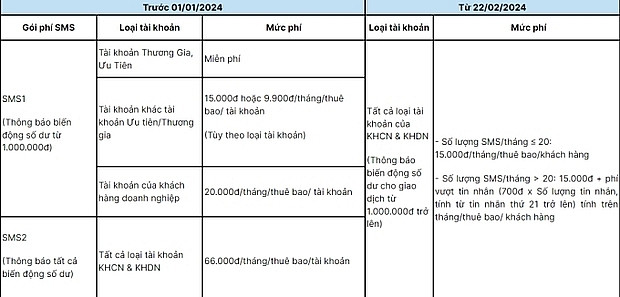

Theo đó, trên website chính thức, Ngân hàng TMCP Á Châu (ACB) thông báo, từ 1/1/2024, ACB sẽ chính thức thay đổi cơ chế tính phí và mức thu phí SMS banking cho khách hàng cá nhân và doanh nghiệp, với mức phí thấp nhất 15.000 đồng/tháng/thuê bao đối với khách hàng có nhu cầu nhận SMS thông báo giao dịch.

Cụ thể, ACB sẽ điều chỉnh mức phí SMS banking từ gói cố định hàng tháng chuyển thành biểu phí theo số lượng tin nhắn (SMS) như sau:

|

| Biểu phí theo số lượng tin nhắn (SMS) |

Trong đó, các loại SMS tính phí bao gồm: SMS thông báo số dư tài khoản thanh toán và thẻ ghi nợ khách hàng cá nhân (thẻ Debit); SMS gửi mã OTP xác thực giao dịch, ngoại trừ SMS gửi mã OTP cho giao dịch với thẻ ghi nợ nội địa và quốc tế qua sàn thương mại (E-commerce).

Theo thông báo của ngân hàng, kỳ thu phí đầu tiên của tháng 1/2024 vào ngày 24/2/2024, tuy nhiên rất nhiều người dùng không để ý cho đến khi tiền phí bị trừ trực tiếp vào tài khoản khiến nhiều người hoang mang.

Trên thực tế, nhiều ngân hàng cũng điều chỉnh cơ chế tính phí và mức phí duy trì dịch vụ SMS chủ động như Vietcombank. Đây là dịch vụ nhận thông báo thay đổi số dư tài khoản, giao dịch chi tiêu thẻ quốc tế, lịch trả gốc vay, lãi vay… qua tin nhắn SMS.

Vậy cần làm gì để tránh mất tiền?

Theo đại diện ngân hàng ACB, để không tốn phí và an toàn hơn, ACB khuyến khích khách hàng sử dụng tính năng nhận thông báo không tốn phí qua ứng dụng ngân hàng số ACB ONE.

Giao dịch qua ngân hàng số là xu hướng được khuyến khích và phát triển của hệ thống ngân hàng Việt Nam. Đại diện lãnh đạo ACB đã chỉ ra 3 điều lợi khi khách hàng nhận thông báo giao dịch qua Ngân hàng số.

Tất cả các Ngân hàng hiện nay đều khuyến khích khách hàng sử dụng dịch vụ nhận thông báo biến động số dư qua các hình thức khác ngoài tin nhắn sms như app, website,… và các hình thức này không thu phí.

Thứ nhất, khách hàng không tốn phí trả cho việc nhận thông báo giao dịch vì các ngân hàng Việt trên thị trường hiện nay đều miễn hầu hết các loại phí giao dịch và quản lý tài khoản cho khách hàng.

Thứ hai, khách hàng nhận tin nhắn thông báo trực tiếp và tức thời qua ứng dụng ngân hàng cho bất kỳ giao dịch nào và mọi lúc, mọi nơi, ngay cả khi đang ở nước ngoài. Nhờ đó khách hàng sẽ dễ dàng theo dõi và kiểm soát được biến động số dư một cách nhanh chóng.

Đặc biệt, quan trọng là khách hàng tránh được tình trạng bị lừa đảo qua tin nhắn giả SMS Brandname ngân hàng. Đây là hình thức lừa đảo tinh vi khiến nhiều người bị mất tiền trong tài khoản. Để giúp khách hàng nâng cao cảnh giác, ACB thường xuyên truyền thông nội dung hướng dẫn, gợi ý phòng tránh những thủ đoạn lừa đảo công nghệ cao trên các kênh truyền thông của ngân hàng.

>> Eximbank điều chỉnh chính sách thu phí vượt tin SMS từ 1/3/2024