Thời gian vừa qua thị trường chứng khoán bất ngờ chứng kiến việc rất nhiều doanh nghiệp đua nhau rút hồ sơ tăng vốn.

Thị trường chứng khoán thời gian vừa qua chứng kiến nhiều biến động của nhiều doanh nghiệp. Cùng với đó là việc nhiều cổ phiếu giảm sâu trong thời gian ngắn. Đây là hai trong số những nguyên nhân chính tác động đến các quyết sách của doanh nghiệp đưa ra trước đó, đặc biệt là tiến trình tăng vốn.

Trước đó giai đoạn giữa năm 2022, thời điểm các doanh nghiệp tổ chức Đại hội đồng cổ đông thường niên năm 2022, nhiều đơn vị đã dự trù, đưa ra kế hoạch tăng vốn và trình Đại hội cổ đông thông qua. Tuy nhiên những diễn biến trong vài tháng cuối năm đã khiến kế hoạch bất thành, công ty phải huỷ chương trình.

Chứng khoán Chấu Á Thái Bình Dương mới rút hồ sơ tăng vốn

Đại hội cổ đông thường niên năm 2022 tổ chức tháng 6/2022 của CTCP Chứng khoán châu Á Thái Bình Dương (Chứng khoán APEC - mã chứng khoán APS) đã thông qua việc chào bán cổ phiếu tăng vốn điều lệ.

Theo đó APS dự kiến phát hành 83 triệu cổ phiếu chào bán cho cổ đông hiện hữu. Tỷ lệ phát hành 1:1, tương ứng cổ đông sở hữu 1 cổ phiếu được nhận 1 quyền mua, cứ 1 quyền mua được mua 1 cổ phiếu mới. Sau phát hành Chứng khoán Châu Á Thái Bình Dương sẽ tăng vốn điều lệ lên gấp đôi.

Giá chào bán 10.000 đồng/cổ phiếu, dự kiến huy động 830 tỷ đồng. Số tiền huy động được từ đợt chào bán dự định dùng 500 tỷ đồng bổ sung cho hoạt động cho vay giao dịch ký quỹ; 300 tỷ đồng bổ sung vốn cho hoạt động tự doanh và 30 tỷ đồng bổ sung vốn lưu động.

Cùng với đó công ty cũng thông qua hồ sơ đăng ký phát hành cổ phiếu cho cổ đông hiện hữu. Giao Ban Giám đốc triển khai thực hiện.

Đến tháng 11/2022 Hội đồng quản trị công ty đã thông qua nội dung đề xuất trong cuộc họp ngày 8/11 về việc đầu tư thêm 3 triệu cổ phiếu IDJ của CTCP Đầu tư IDJ Việt Nam để gia tăng tỷ lệ sở hữu. Hình thức đầu tư khớp lệnh hoặc thoả thuận trên sàn.

Tuy vậy nửa năm sau kỳ tổ chức Đại hội cổ đông thường niên, Chứng khoán Châu Á Thài Bình Dương ngày 21/12/2022 vừa qua đã họp và thống nhất rút hồ sơ chào bán cổ phiếu ra công chúng. Nguyên nhân được đưa ra là: Do diễn biến thị trường chứng khoán không thuận lợi, ảnh hưởng đến việc phát hành và lợi ích của cổ đông, vì vậy HĐQT quyết định thông qua việc rút hồ sơ chào bán cổ phiếu ra công chúng đã được ban hành trước đó. HĐQT công ty cũng cho biết sẽ xem xét thời điểm phù hợp để tiếp tục triển khai việc phát hành cổ phiếu trong thời gian tiếp theo.

Trên thị trường cổ phiếu APS có nhiều biến động trong năm 2022 vừa qua. APS mở cửa phiên giao dịch đầu năm ở vùng giá 39.300 đồng/cổ phiếu, trải qua vài nhịp biến động lớn trong năm: Nhịp đầu tiên xuống dưới 27.000 đồng/cổ phiếu rồi lên trở lại sát 36.000 đồng/cổ phiếu. Nhịp thứ 2 mất luôn mốc 15.000 đồng/cổ phiếu vào ngày 25/4/2022 trước khi quay trở lại được khoảng giá 22.000 đồng/cổ phiếu 1 tháng sau đó.

Nhịp giảm thứ 3 kéo dài hơn, đưa APS về mức 4.200 đồng/cổ phiếu vào phiên giao dịch ngày 15/11/2022 – đây là nhịp giảm sâu nhất của cổ phiếu APS, đưa cổ phiếu này về sát vùng đáy từng lập trước đó khiến các nhà đầu tư lo sợ.

Tuy vậy sau đó APS đã có nhịp hồi phục, lên trên vùng mệnh giá vào đầu tháng 12/2022. Song mức giá này vẫn chưa thể duy trì được. Hiện tại APS đã về lại dưới mệnh giá, giao dịch ở mức 8.900 đồng/cổ phiếu – thấp hơn cả giá chào bán dự kiến để tăng vốn.

Về tình hình kinh doanh, doanh thu 9 tháng đầu năm 2022 của APEC Securities đạt 339 tỷ đồng, tăng 65% so với cùng kỳ năm ngoái. Tuy vậy do công ty ghi nhận khoản lỗ do chênh lệch giảm giá đánh giá lại các TSTC thông qua lãi/lỗ 661 tỷ đồng và lỗ bán các tài sản tài chính FVTPL hơn 29 tỷ đồng dẫn tới khoản lỗ sau thuế 296 tỷ đồng 9 tháng đầu năm, trong khi cùng kỳ năm ngoái lãi sau thuế 135 tỷ đồng.

Đầu tư IDJ Việt Nam cũng đã rút hồ sơ đăng ký chào bán

Đối với CTCP Đầu tư IDJ Việt Nam (mã chứng khoán IDJ), cũng tại kỳ Đại hội cổ đông thường niên năm 2022 tổ chức vào tháng 4/2022 đã thông qua tờ trình phát hành cổ phiếu chào bán cho cổ đông hiện hữu nhằm tăng vốn điều lệ.

Theo đó IDJ Việt Nam dự kiến phát hành gần 173,5 triệu cổ phiếu. tỷ lệ phát hành 1:1, tương ứng cổ đông sở hữu 1 cổ phiếu được nhận 1 quyền mua, cứ 1 quyền mua được mua 1 cổ phiếu mới. Sau phát hành IDJ sẽ tăng vốn điều lệ lên gấp đôi lên gần 3.470 tỷ đồng.

Giá chào bán 10.000 đồng/cổ phiếu muốn huy động 1.735 tỷ đồng. Số tiền huy động được dự kiến dùng trong 3 năm từ 2023 đến 2025. Trong đó dùng 1.100 tỷ đồng triển khai dự án Diamond Park Lạng Sơn Giai đoạn 2; dùng tổng 500 tỷ đồng triển khai dự án Apec Mandala Grand Phú Yên và còn lại gần 135 tỷ đồng vào dự án Nam Hồng – Hồng Phong.

Cùng với đó HĐQT công ty cũng đã họp, triển khai phương án phát hành, thông qua hồ sơ đăng ký chào bán cổ phiếu, giao và uỷ quyền cho Hội đồng quản trị triển khai những công việc liên quan.

Tuy vậy ngày 21/12 vừa qua IDJ đã họp và thống nhất rút hồ sơ chào bán cổ phiếu ra công chúng. Nguyên nhân được đưa ra là: do diễn biến thị trường chứng khoán không thuận lợi, ảnh hưởng đến việc phát hành và lợi ích của cổ đông. Vì vậy HĐQT quyết định rút hồ sơ chào bán cổ phiếu ra công chúng và sẽ xem xét thời điểm phù hợp để tiếp tục triển khai phát hành tăng vốn.

Về tình hình kinh doanh 9 tháng đầu năm 2022, doanh thu 9 tháng đạt 647 tỷ đồng, tăng 8,3% so với cùng kỳ. Tuy vậy gánh nặng chi phí, đặc biệt là chi phí lãi vay khiến lợi nhuận sau thuế giảm 8,9% xuống còn 127 tỷ đồng.

Trên thị trường cổ phiếu IDJ cũng trải qua nhiều biến động với các nhịp điều chỉnh ngắn từ đầu năm 2022 đến nay. Mở cửa phiên giao dịch đầu năm ở vùng giá 28.200 đồng/cổ phiếu, đến nay IDJ đã về mức 8.200 đồng/cổ pheieus – mất đi 70% giá trị từ đầu năm.

Giao thông Đèo Cả chỉ bán đợc hơn 15% số cổ phiếu mong muốn

Trường hợp lỡ nhịp tăng vốn “khủng” của CTCP Đầu tư hạ tầng Giao thông Đèo Cả (mã chứng khoán HHV) lại có khác biệt.

Trước đó Giao Thông Đèo Cả thông báo kế hoặc tăng vốn. Theo đó công ty phát hành 267,4 triệu cổ phiếu mới chào bán cho cổ đông hiện hữu tỷ lệ 1:1. Giá chào bán 10.000 đồng/cổ phiếu, dự thu 2.674 tỷ đồng. Dự kiến sau phát hành tăng vốn điều lệ lên gần 5.348 tỷ đồng.

Số tiền huy động được từ đợt chào bán dùng hơn 182 tỷ đồng đầu tư thực hiện các dự án, trong đó góp vốn vào CTCP BOT Bắc Giang - dự án cao tốc Bắc Giang Lạng Sơn (102 tỷ đồng); góp vốn vào CTCP Đầu tư Đèo Cả - Dự án hầm đường bộ qua Đèo Cả (80,3 tỷ đồng). Dùng để hợp tác kinh doanh, trong đó Hợp tác kinh doanh với CTCP Cao tốc Cam Lâm Vĩnh Hảo – Dự án thành phần đầu tư xây dựng đoạn Cam Lâm – Vĩnh Hảo (1.300 tỷ đồng); Hợp tác với CTCP Tập đoàn Đèo Cả để tham gia dự án đường cao tốc Trung Lương – Mỹ Thuận giai đoạn 1 (370 tỷ đồng). Đầu tư bất động sản trong dó nhận chuyển nhượng một số bất động sản có sẵn để khai thác. Số còn lại để bổ sung vốn phục vụ các hoạt động của công ty.

Mới đây ngày 10/12/2022 Giao thông Đèo Cả đã có báo cáo kết quả chào bán cổ phiếu tăng vốn điều lệ. Theo đó chỉ hơn 40,42 triệu cổ phiếu được chào bán thành công, huy động được hơn 404,2 tỷ đồng. Tỷ lệ cổ phiếu được bán 15,12%.

Kế hoạch tăng vốn “khủng” của Giao thông Đèo Cả chỉ thực hiện được hơn 15% mong muốn.

Một điểm khá đặc biệt, đối với nhiều doanh nghiệp khi phát hành cổ phiếu chào bán tăng vốn thường đặt tỷ lệ thành công cho đợt phát hành khá cao. Tuy vậy Giao thông Đèo Cả lại đặt tỷ lệ thành công của đợt chào bán chỉ đặt ở mức 4,77%, tương ứng số tiền hơn 12,7 tỷ đồng cần huy động. Do vậy dù chỉ bán được hơn 15% số cổ phiếu chào bán nhưng đợt chào bán vẫn được xem là thành công dù chưa đạt được mức kỳ vọng tăng vốn lên gấp đôi.

Trên thị trường cổ phiếu HHV cũng đã giảm sâu, mất đi 2/3 giá trị từ đầu năm 2022 đến nay, từ vùng giá 25.600 đồng/cổ phiếu (giá đã điều chỉnh) xuống còn 8.800 đồng/cổ phiếu như hiện nay, tương ứng mất đi 65% giá trị.

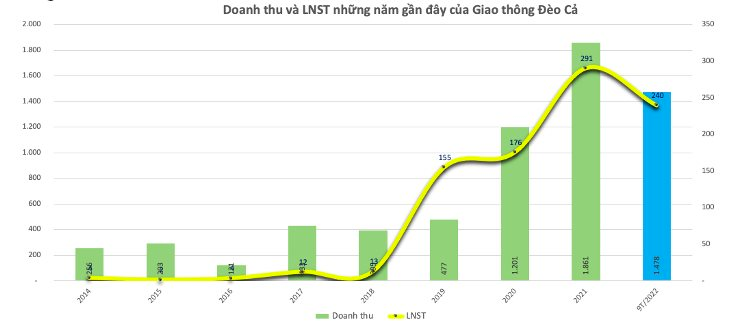

Về tình hình kinh doanh, doanh thu 9 tháng đầu năm 2022 đạt 1.478 tỷ đồng, tăng 18,7% so với cùng kỳ năm ngoái. Lợi nhuận sau thuế tăng 9,6% lên mức 240 tỷ đồng.

Tổng tài sản công ty tính đến 30/9/2022 đạt hơn 35.020 tỷ đồng, tăng 1.060 tỷ đồng so với thời điểm đầu năm. Tổng nợ phải trả hơn 27.100 tỷ đồng, tăng 800 tỷ đồng so với đầu năm, trong đó có dư nợ vay tài chính ngắn hạn gần 300 tỷ đồng và dư nợ vay tài chính dài hạn gần 20.540 tỷ đồng.

Tập đoàn Yeah1

Tập đoàn Yeah 1 (mã chứng khoán YEG) vừa thực hiện xong hình thức lấy ý kiến cổ đông bằng văn bản về việc không triển khai thực hiện tờ trình ngày 14/6/2022 đã được Đại hội cổ đông thường niên năm 2022 thông qua về việc thực hiện phương án chào bán riêng lẻ cổ phiếu để tăng vốn điều lệ. Nguyên nhân Yeah1 đưa ra về việc huỷ tăng vốn là do phương án phát hành không còn phù hợp với tình hình hiện tại của thị trường và công ty.

Nói về phương án chào bán riêng lẻ tăng vốn này, trước đó Yeah1 công bố tài liệu trình Đại hội cổ đông thường niên năm 2022 trong đó phương án tăng vốn ghi nhận công ty muốn phát hành gần 79 triệu cổ phiếu chào bán riêng lẻ giá 10.000 đồng/cổ phiếu nhằm huy động vốn mở rộng hoạt động đầu tư, trả nợ và đầu tư hạ tầng công nghệ.

Trên thị trường cổ phiếu YEG cũng giảm mạnh từ đầu năm 2022 đến nay, từ vùng giá 25.500 đồng/cổ phiếu xuống dưới 10.000 đồng/cổ phiếu.

.png)

Louis Capital huỷ kế hoạch tăng vốn điều lệ

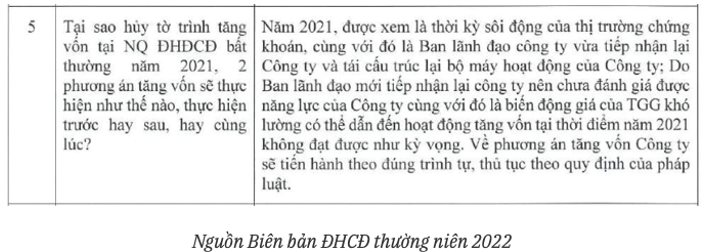

Cuối tháng 11/2022 vừa qua, Louis Capital (mã chứng khoán TGG) đã tổ chức thành công Đại hội cổ đông bất thường năm 2022 lần thứ 3 trong đó có nhiều nội dung quan trọng như điều chỉnh kế hoạch kinh doanh năm 2022, như thay đổi địa chỉ trụ sở chính công ty, huỷ phương án phát hành cổ phiếu cho cổ đông hiện hữu, miễn nhiệm, bầu bổ sung thành viên HĐQT, ban kiểm soát nhiệm kỳ 2021-2025.

Trong việc điều chỉnh kế hoạch kinh doanh năm 2022, doanh thu điều chỉnh giảm gần một nửa từ 1.071 tỷ đồng xuống 550 tỷ đồng còn kế hoạch lợi nhuận chỉ mong không lỗ so với chỉ tiêu lãi 122 tỷ đồng đặt ra trước đó.

Đối với kế hoạch phát hành cổ phiếu tăng vốn điều lệ, trước đó Louis Capital dự kiến chào bán 27,3 triệu cổ phiếu cho cổ đông hiện hữu tỷ lệ 1:1, muốn tăng vốn lên gấp đôi. Toàn bộ số tiền thu được từ đợt chào bán đế đầu tư vào CTCP Louis Mege Mall. Ngoài ra Louis Capital còn lên phương án phát hành 27,3 triệu cổ phiếu chào bán riêng lẻ, số tiền thu về để mua lại cổ phần CTCP Sợi Việt Phú. Tất cả đều dự kiến giá chào bán 12.500 đồng/cổ phiếu. Nếu phát hành thành công Louis Capital sẽ tăng vốn lên gấp 3.

Còn lần này nguyên nhân huỷ được đưa ra là do HĐQT công ty nhận thấy các phương án phát hành trên không còn phù hợp với tình hình hiện tại.

Trên thị trường cổ phiếu TGG cũng đã giảm sâu so với thời điểm đầu năm 2022 sau nhiều lùm xùm liên quan đến các lãnh đạo công ty. Hiện tại TGG vừa có phiên giảm sàn về mức 4.130 đồng/cổ phiếu.

Novaland huỷ kế hoạch phát hành 482 triệu cổ phiếu thưởng

Tháng 11/2022 CTCP Tập đoàn Novaland (mã chứng khoán NVL) thông báo huỷ ngày đăng ký cuối cùng để thực hiện chốt danh sách cổ đông phát hành cổ phần từ nguồn vốn chủ sở hữu đã được phê duyệt trước đó tại Nghị quyết HĐQT ngày 13/10/2022.

Lý do được đưa ra là do không còn phù hợp với tình hình hiện tại. Đồng thời HĐQT công ty cam kết sẽ xin ý kiến ĐHĐCĐ về thời điểm triển khai phương án phát hành tại cuộc họp Đại Hội đồng cổ đông gần nhất.

Trước đó, tháng 8/2022 Novaland thông báo sẽ phát hành thêm hơn 482 triệu cổ phiếu thưởng do thực hiênh tăng vốn cổ phần từ nguồn vốn chủ sở hữu. Tỷ lệ phát hành 24,75%. Danh sách cổ đông sẽ chốt ngày 18/10/2022. Đến 13/10, Novaland lại thông báo hủy ngày đăng ký cuối cùng (ngày 18/10) với lý do “thay đổi kế hoạch phát hành”. Ngay sau đó, ngày 14/10, công ty lại thông báo sẽ tiếp tục triển khai phát hành 482 triệu cổ phiếu để tăng vốn như kế hoạch. Ngày đăng ký cuối cùng là 14/11.

Sau thông báo lần này, Novaland đã chính thức huỷ phương án phát hành 482 triệu cổ phiếu tăng vốn điều lệ kể trên.

Việc huỷ phương án phát hành cổ phiếu thưởng của Novaland không khiến các nhà đầu tư ngạc nhiên. Nguyên nhân có thể lý giải ở nhiều vấn đền: thứ nhất, cổ phiếu NVL đang ở thời điểm giảm sâu, liên tục các chuỗi giảm mạnh. Thứ 2, công ty đang trong giai đoạn tái cấu trúc. Thứ 3, hiện tại Novaland đang dồn lực ổn định tình hình tài chính, đưa hệ số tài chính về mức an toàn, mua lại trước hạn số lượng lớn trái phiếu.

Phiên hôm nay 23/12/2022 cổ phiếu NVL tiếp tục giảm 400, dò đáy ở mức 15.100 đồng/cổ phiếu.

Thay cho lời kết

Số doanh nghiệp huỷ kế hoạch tăng vốn không phải hiếm, tuy vậy diễn biến dồn dập thời gian ngắn như vừa qua là khá ít.

Tuy vậy song song với những doanh nghiệp lỡ nhịp tăng vốn, vẫn có không ít các doanh nghiệp vừa tăng vốn thành công.

![[LIVE] Thị trường 30/7: VN-Index hồi phục sau cú giảm sâu, SHB tăng trần [LIVE] Thị trường 30/7: VN-Index hồi phục sau cú giảm sâu, SHB tăng trần](https://nqs.1cdn.vn/thumbs/300x200/2025/07/30/dautu.kinhtechungkhoan.vn-stores-news_dataimages-2025-072025-30-10-in_social-_shb-bank-161117151020250730101011.jpg)