Số tiền thu được 1.343 tỷ đồng, Phát Đạt dự kiến đầu tư vào các dự án.

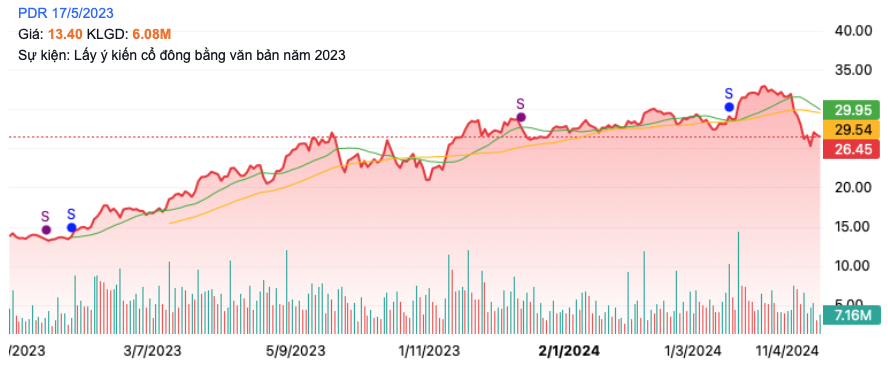

Ngày 13/5 tới đây CTCP Phát triển Bất động sản Phát Đạt (mã chứng khoán PDR) sẽ chốt danh sách cổ đông phát hành hơn 134,3 triệu cổ phiếu chào bán cho cổ đông hiện hữu.

Tỷ lệ phát hành 5,5:1, tương ứng cổ đông sở hữu 1 cổ phiếu được nhận 1 quyền mua, cứ 5,5 quyền mua được mua 1 cổ phiếu mới. Giá phát hành 10.000 đồng/cổ phiếu.

Trên thị trường cổ phiếu PDR đang giao dịch quanh mức 26.450 đồng/cổ phiếu. Giá chào bán cho cổ đông hiện hữu bằng khoảng 38% thị giá cổ phiếu PDR.

|

>> UBCKNN chấp thuận cho Phát Đạt (PDR) chào bán 134 triệu cổ phiếu giá 10.000 đồng

Số tiền huy động được khoảng 1.343 tỷ đồng dùng để triển khai các dự án bất động sản của công ty và các công ty con như dự án Khu dân cư Bắc Hà Thanh (dự kiến chi 511 tỷ đồng); dự án Cadia Quy Nhơn (dự kiến chi 400 tỷ đồng); dự án Thuận An 1 và Thuận An 2 (dự chi 300 tỷ đồng)…

Ngoài phát hành cho cổ đông hiện hữu, Phát Đạt trước đó còn dự kiến phát hành 34,1 triệu cổ phiếu giá 20.000 đồng/cổ phiếu để hoán đổi khoản nợ vay 30 triệu USD tại ACA Việt Nam real Estate III LP và 14,6 triệu cổ phiếu giá 20.000 đồng/cổ phiếu cho cán bộ nhân viên.

>> Phát Đạt (PDR): Lợi nhuận quý I/2024 tăng mạnh nhờ thu nhập đột biến