Toan tính nào đằng sau việc nối dài thỏa thuận 'phòng thân' của Chaebol lớn thứ 3 Hàn Quốc với Masan Group?

Quyền chọn bán cổ phiếu, tuy chưa phổ biến ở Việt Nam, lại là một công cụ tài chính hiệu quả giúp bảo vệ người mua trước rủi ro giảm giá tài sản. Với công cụ "phòng thân" này, SK Group - cổ đông lớn của Masan - có thể bán cổ phiếu MSN với giá 100.000 đồng, ngay cả khi thị trường giao dịch chỉ 75.000 đồng/cp.

Sau Samsung và Hyundai, SK Group (SK) là tập đoàn kinh tế gia đình (Chaebol) lớn thứ ba Hàn Quốc, với doanh thu 99,64 tỷ USD trong năm 2023, hoạt động trong các lĩnh vực hóa chất, năng lượng, dịch vụ viễn thông,...

Tại Việt Nam, SK Group đầu tư hàng triệu USD vào các doanh nghiệp lớn, dẫn đầu ngành như Masan, Vingroup, PV Oil và chuỗi dược phẩm Pharmacity.

Năm 2018, với 530 tỷ won (450 triệu USD) mua lại 109,9 triệu cổ phiếu MSN, nhà đầu tư Hàn Quốc trở thành cổ đông ngoại lớn nhất của Masan, sở hữu 9,5% vốn điều lệ. Vào năm 2021, SK mua 16,26% cổ phần của VinCommerce với tổng giá trị 410 triệu USD. Ngoài ra, SK Group còn bỏ ra 340 triệu USD để sở hữu 4,9% cổ phần của The CrownX.

Năm 2022, The Korea Economic Daily đưa tin về kế hoạch thoái vốn của SK Group tại Việt Nam. Tuy nhiên, đến cuối năm 2023, lãnh đạo SK đã bác bỏ thông tin trên, thông tin theo tờ Money Today.

Thời điểm đó, SK Group cho biết họ có ý định hợp tác kinh doanh lâu dài với Chính phủ và các công ty lớn tại Việt Nam, dự kiến đầu tư vào các lĩnh vực bất động sản, tiêu dùng, y tế, công nghiệp...

Tương tự, xoay quanh khoản đầu tư của SK vào Masan, cũng có nhiều thông tin không chính thức cho rằng Chaebol này sẽ thực hiện quyền chọn bán cổ phiếu MSN để bán 9% cổ phần đang sở hữu. Dù tin đồn đã bị phủ nhận, nhưng mọi việc chỉ thực sự rõ ràng khi ngày 4/9 vừa qua, CTCP Tập đoàn Masan (MSN) công bố rằng, SK Group và tập đoàn đã thống nhất gia hạn thời gian thực hiện quyền chọn bán thêm tối đa 5 năm.

>> Masan tung tin siêu hot về cổ tức khủng, quyết xua tan tin đồn SK

Gia hạn quyền bán cổ phiếu MSN của SK Group thêm tối đa 5 năm

Thời điểm mua cổ phiếu MSN của Masan, Chaebol Hàn Quốc đã sử dụng một hợp đồng tài chính chuyên biệt là quyền chọn bán (toàn bộ) cổ phiếu.

Theo đó, trong trường hợp Masan và SK không thực hiện được việc tạo ra giá trị và sự cộng hưởng từ mối quan hệ đối tác hoặc không đồng ý với chiến lược phát triển, SK có một quyền chọn không thể hủy ngang để yêu cầu Masan Group hoặc người được chỉ định mua lại 109,9 triệu cổ phiếu MSN với giá 100.000 đồng/cp.

Trước khi quyền chọn này đến hạn vào tháng 10 năm nay, Masan và SK đã đi tới thống nhất kéo dài thời gian thực hiện quyền chọn bán này thêm tối đa 5 năm.

“Động thái gia hạn quyền chọn giữa SK và MSN vào thời điểm này cho thấy sự hợp tác chiến lược giữa hai bên vẫn được duy trì, đồng thời thể hiện triển vọng tích cực cho tương lai”, chuyên gia tài chính Hà Thúy Quỳnh, tác giả cuốn sách Giải mã định giá gọi vốn MA nhận định.

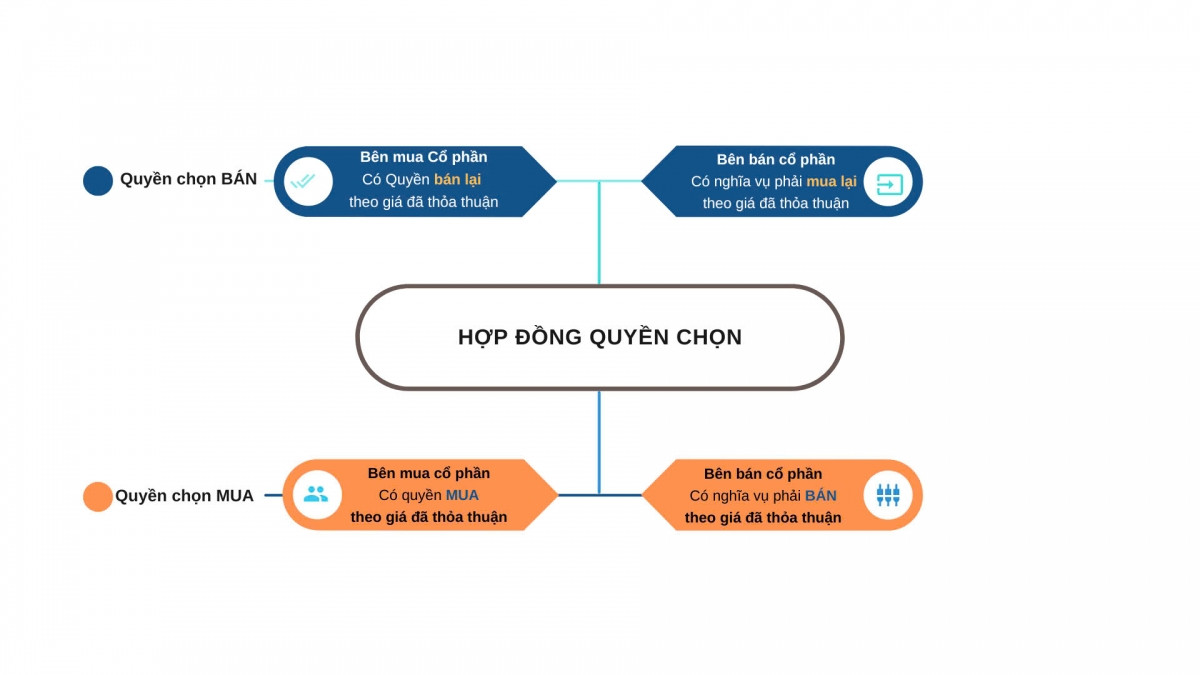

Quyền chọn bán (put option) là một loại hợp đồng tài chính trong lĩnh vực giao dịch chứng khoán và tài sản tài chính khác. Đối tượng của quyền chọn bán là tài sản cơ bản như cổ phiếu, hàng hóa hoặc chỉ số tài chính.

Quyền chọn bán cho phép người sở hữu nó (người mua quyền chọn) có quyền, nhưng không phải nghĩa vụ, bán tài sản cơ bản tại một mức giá nhất định (giá strike) trong một thời hạn xác định. Khi đến hạn, nếu người mua quyền chọn không muốn, họ có thể không thực hiện quyền chọn mà không phải chịu chi phí nào.

Quyền chọn bán sinh ra để bảo vệ quyền lợi của người mua chống lại sự giảm giá của tài sản cơ bản. Khi giá của tài sản cơ bản giảm xuống dưới mức giá strike, người mua có thể sử dụng quyền chọn bán để bán tài sản với giá cao hơn thị trường.

|

Quay lại trường hợp Masan – SK, chuyên gia nhấn mạnh, mức giá strike được thỏa thuận là 100.000 đồng/cổ phiếu, cao hơn đáng kể so với giá thị trường hiện tại của cổ phiếu Masan (giá đóng cửa ngày 4/9 là 75.300 đồng/cổ phiếu).

Điều này có thể gây bất lợi cho Masan nếu quyền chọn được thực hiện vào tháng 10 theo thỏa thuận ban đầu. Việc phải trả giá cao hơn so với giá trị thị trường có thể tạo áp lực lên khả năng tài chính của Masan cũng như gây áp lực giảm giá cổ phiếu MSN.

Việc duy trì quyền chọn bán cho thấy SK vẫn tin tưởng vào tiềm năng phát triển của Masan, đồng thời vẫn giữ được sự linh hoạt về thời gian thoái vốn nếu cần thiết, chuyên gia nhận định.

Phía Masan, thỏa thuận này cho họ thêm thời gian để triển khai các chiến lược mở rộng hệ sinh thái bán lẻ trong bối cảnh nhu cầu tiêu dùng tại Việt Nam đang tăng trưởng mạnh.

Masan mua lại 7,1% cổ phần WCM với giá 200 triệu USD

Cũng trong thông báo mới đây, Masan đồng thời cho biết, sẽ mua lại 7,1% cổ phần WinCommerce (WCM) từ SK Group với giá 200 triệu USD, tương đương định giá WCM ở mức hơn 2,8 tỷ USD.

Theo nhận định từ VCSC, Masan và SK đã hoàn tất giao dịch chuyển nhượng 7,1% cổ phần WCM, tác động tài chính sẽ được phản ánh trong báo cáo tài chính quý III/2024 của doanh nghiệp. Sau giao dịch trên, tỷ lệ sở hữu của MSN và SK tại WCM lần lượt là 78,6% và 8,6%.

Bình luận về sự kiện trên, chuyên gia Hà Quỳnh cho rằng, việc bán một lượng cổ phần tại WCM cho thấy nhà đầu tư Hàn Quốc đang tối ưu hóa danh mục đầu tư và tìm kiếm lợi nhuận ngắn hạn. Đồng thời, việc duy trì cổ phần tại WCM và The CrownX cho thấy sự cam kết lâu dài với thị trường Việt Nam của ông lớn này.

"Đây là động thái cân bằng giữa việc ghi nhận lợi nhuận và tiếp tục đầu tư vào những lĩnh vực có tiềm năng phát triển cao," chuyên gia Hà Quỳnh nhận định.

Về phía Masan Group, việc mua lại 7,1% cổ phần từ SK giúp họ tăng quyền kiểm soát tại WCM - một đơn vị then chốt trong hệ sinh thái tiêu dùng của tập đoàn. Điều này cho phép Masan triển khai các chiến lược bán lẻ hiện đại mạnh mẽ hơn, từ đó tối ưu hóa mô hình kinh doanh, khai thác tiềm năng thị trường tiêu dùng Việt Nam.

Việc tăng cường kiểm soát giúp Masan điều chỉnh và quản lý chặt chẽ hơn quá trình ra quyết định trong dài hạn, đồng thời phản ánh cam kết lâu dài của tập đoàn vào lĩnh vực bán lẻ, ngành đang sinh lời sau các nỗ lực mở rộng quy mô và cải tiến hiệu quả kinh doanh.

Từ góc độ kiểm soát và quản trị, chuyên gia nhận định rằng việc Masan tăng cường tỷ lệ sở hữu trong các công ty con hay thành viên chiến lược không chỉ giúp đồng nhất chiến lược phát triển mà còn nâng cao khả năng điều hành hiệu quả.

Sở hữu phần lớn cổ phần còn cho phép Masan chủ động thực hiện các thay đổi chiến lược mà bớt đi việc đàm phán với các cổ đông nhỏ lẻ, từ đó tối ưu hóa quản trị và khai thác cơ hội phát triển trong lĩnh vực bán lẻ hiện đại.

|

| Với hơn 3.600 điểm bán, WinCommerce hiện là chuỗi bán lẻ hiện đại lớn nhất tại Việt Nam (Ảnh: Masan) |

WCM là công ty sở hữu và vận hành chuỗi bán lẻ với hơn 130 siêu thị WinMart và hơn 3.600 siêu thị mini WinMart+/WiN.

Vào tháng 6, 7 vừa qua, WinCommerce ghi nhận lợi nhuận ròng dương nhờ doanh thu tăng nhanh và thành công trong việc mở rộng các mô hình cửa hàng mới, phục vụ người tiêu dùng ở cả thành thị và nông thôn. Đây là cột mốc quan trọng trong chiến lược bán lẻ của WCM, khi các sáng kiến đổi mới và tối ưu vận hành mang lại lợi nhuận bền vững.

"WinCommerce đã và đang bước vào giai đoạn mang về lợi nhuận", ông Danny Le - Tổng Giám đốc Masan Group, chia sẻ, đồng thời kỳ vọng xu hướng này tiếp tục tăng tốc nhờ tăng trưởng Like-For-Like, mở cửa hàng mới thành công và thúc đẩy sự phát triển của thị trường bán lẻ hiện đại Việt Nam trong trung hạn.

Vneconomy dẫn lời ông Danny đánh giá: "Chúng tôi đánh giá cao cách tiếp cận hợp tác của SK Group, giúp tối đa hóa giá trị cổ đông cho tất cả các bên liên quan".