Trong những thương vụ doanh nghiệp Việt mua doanh nghiệp nước ngoài, 2 ông lớn ngành sữa Việt là TH Group và Vinamilk cũng góp mặt.

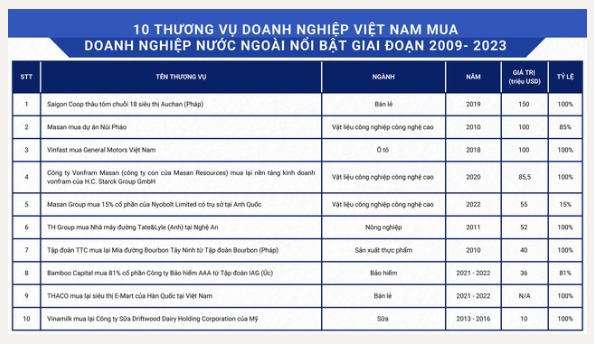

Ngày 28/11, Diễn đàn Mua bán - Sáp nhập doanh nghiệp Việt Nam 2023 (M&A Vietnam Forum 2023) lần thứ 15 do Báo Đầu tư tổ chức đã chính thức diễn ra tại Trung tâm Hội nghị GEM, TP.HCM. Trong buổi diễn đàn, 10 thương vụ doanh nghiệp Việt Nam mua doanh nghiệp nước ngoài nổi bật (giai đoạn 2009 - 2023) đã được vinh danh.

|

Đứng vị trí đầu tiên phải kể đến Saigon Coop thâu tóm chuỗi 18 siêu thị Auchan (Pháp).

Năm 2019, Saigon Co.op đã đạt thỏa thuận chuyển giao tất cả hoạt động bán lẻ Auchan tại thị trường Việt Nam gồm 15 cửa hàng đã đóng cửa và 3 cửa hàng đang hoạt động, hoạt động bán lẻ lẫn thương mại điện tử... với tổng giá trị lên tới 150 triệu USD.

Theo đó, toàn bộ hệ thống, nhân sự, hàng hóa của Auchan tại Việt Nam sẽ được Saigon Co.op quản lý. Các thành viên của Auchan được chuyển đổi sang thành viên của Saigon Co.op theo nguyện vọng.

Sau khi tiếp nhận 18 siêu thị của Auchan, bên mua đã khai trương mới các điểm bán này dưới dạng siêu thị Co.opmart, Co.optra, Finelife.

Xếp thứ 2 là thương vụ Masan mua dự án Núi Pháo.

Tháng 7/2010, Masan Group đã hoàn thành thương vụ M&A doanh nghiệp đầu tiên của mình và lớn nhất trong năm 2010 với việc mua lại dự án Núi Pháo thông qua Masan Resources.

Masan Resources (sau đó đã đổi tên thành Masan High-Tech Materials) đã đi đúng hướng và trở thành một trong những công ty khai thác - chế biến sâu, sản xuất hàng đầu thế giới về Vonfram công nghệ cao, hiện có các tổ hợp sản xuất tại Việt Nam, Đức, Canada và Trung quốc.

Thương vụ lớn thứ 3 là Vinfast mua General Motors Việt Nam.

Năm 2018, VinFast (thuộc Tập đoàn hàng đầu Việt Nam, Vingroup) và General Motors (GM) đã ký kết thỏa thuận hợp tác chiến lược quan trọng nhằm thúc đẩy sự phát triển của cả hai thương hiệu ô tô Chevrolet của GM và VinFast tại thị trường Việt Nam.

Theo nội dung của bản thỏa thuận, VinFast cũng tiếp nhận hệ thống đại lý uỷ quyền hiện tại của thương hiệu Chevrolet và trở thành nhà phân phối độc quyền các sản phẩm và dịch vụ mang thương hiệu Chevrolet tại thị trường Việt Nam.

Một trọng tâm khác của thỏa thuận này đó là việc VinFast nhận chuyển nhượng, tiếp quản toàn bộ nhà máy GM tại Hà Nội và triển khai những hoạt động đầu tư tăng năng lực để sản xuất dòng xe ô tô cỡ nhỏ hoàn toàn mới được VinFast mua bản quyền từ GM.

Thỏa thuận này cũng đánh dấu việc GM sẽ trở thành một trong những đối tác công nghệ ô tô của VinFast, mở ra những cơ hội tiềm năng để chia sẻ sản phẩm trong tương lai cũng như chuyển giao công nghệ, tạo cơ hội thúc đẩy cả hai thương hiệu cùng phát triển.

Thứ 4: Vonfram Masan mua nền tảng kinh doanh vonfram của H.C Starck

Thương vụ thứ 2 thuộc hệ sinh thái Masan lọt TOP 10 là sự kiện Công ty Vonfram Masan (công ty con của Masan Resources sở hữu 100% vốn) mua lại nền tảng kinh doanh vonfram của H.C. Starck Group GmbH.

Năm 2020, Công ty TNHH Vonfram Masan đã hoàn tất giao dịch mua lại nền tảng kinh doanh vonfram của H.C. Starck Group GmbH.

Được biết, H.C. Starck là nhà chế tạo hàng đầu các sản phẩm vonfram công nghệ cao “midstream” (giai đoạn giữa của chuỗi giá trị) như bột kim loại vonfram (tungsten metal powders) và vonfram các-bua (tungsten carbides).

HCS có 105 bằng sáng chế (đã được cấp và đang đăng ký) và sở hữu trí tuệ đối với các sản phẩm vonfram hàng đầu như hợp chất vonfram có cấu trúc siêu mịn (ultrafine), đồng thời là một trong số ít các công ty trên thế giới có nền tảng tái chế vonfram toàn diện và thân thiện với môi trường.

HCS phục vụ các khách hàng trên toàn thế giới với các tổ hợp sản xuất tại châu Âu, Bắc Mỹ và Trung Quốc. HCS có đội ngũ chuyên gia kỹ thuật chuyên sâu và giàu kinh nghiệm trong lĩnh vực nghiên cứu và ứng dụng, cũng như vận hành các nhà máy hiện đại, tự động hóa cao để đảm bảo cung cấp cho khách hàng các sản phẩm có chất lượng vượt trội và ổn định.

Giao dịch là bước đi chiến lược trong tầm nhìn của Masan Resources trở thành nhà chế tạo vật liệu công nghiệp công nghệ cao dựa trên nền tảng chuỗi giá trị tích hợp xuyên suốt hàng đầu thế giới.

Thương vụ thứ 5 là Masan Group mua 15% cổ phần của Nyobolt Limited.

Năm 2022, H.C. Starck Tungsten Powders (HCS) - Công ty con thuộc Masan Group đã mua 15% cổ phần của Nyobolt Limited, một công ty chuyên cung cấp giải pháp pin Li-ion sạc nhanh.

Thương vụ hợp tác này đã thúc đẩy tầm nhìn của HCS trở thành nhà cung ứng vật liệu công nghiệp công nghệ cao, mang lại giá trị gia tăng cho khách hàng, thông qua việc phát triển các ứng dụng Vonfram mới.

Bên cạnh đó, khoản đầu tư của HCS cũng giúp Nyobolt xây dựng các cơ sở sản xuất anode và mở rộng các trung tâm nghiên cứu và phát triển (R&D). Ngoài ra, thỏa thuận hợp tác này còn phát huy sức mạnh hiệp lực của cả hai bên.

Thương vụ thứ 6 là TH Group mua Nhà máy đường Tate & Lyle (Anh).

Năm 2011, Công ty CP Sữa TH (TH Milk) đã chi hơn 52 triệu USD để mua lại Công ty Mía đường Nghệ An Tate & Lyle ở Nghệ An, ghi tên vào TOP những thương vụ M&A “khủng” có yếu tố nước ngoài.

Nhà máy Tate&Lyle, thuộc tập đoàn Tate&Lyle của Anh, được xây dựng tại Nghệ An cách đây 15 năm trước với thương hiệu đường Mely. Trong khi đó, TH Milk là doanh nghiệp đầu tư dự án chăn nuôi bò sữa và chế biến sữa bò quy mô lớn tại Nghệ An, với thương hiệu sữa TH True Milk.

Thương vụ M&A này được thực hiện sau khi đã trải qua một quy trình đấu giá quốc tế với sự tham dự của nhiều doanh nghiệp trong và ngoài nước. Quy trình đấu giá cũng có sự tham gia của các đơn vị tư vấn chuyên nghiệp hàng đầu như các ngân hàng Rabobank, Rothschild, các công ty tư vấn luật Freshfield, Baker&McKenzie.

Đứng thứ 7, Tập đoàn TTC mua lại Mía đường Bourbon Tây Ninh.

Công ty cổ phần Mía đường Bourbon Tây Ninh, tiền thân là Công ty TNHH Mía đường Bourbon Tây Ninh (SBT) được thành lập từ năm 1995 với vốn điều lệ ban đầu là 28,5 triệu USD.

Trong đó tập đoàn Bourbon của Pháp góp 70% vốn và hai đối tác Việt Nam là Công ty Liên hiệp Mía đường II và Liên hiệp Mía đường Tây Ninh, góp lần lượt 15% và 15% vốn.

Thời điểm mới thành lập, Bourbon Tây Ninh là nhà máy mía đường hiện đại bậc nhất Việt Nam giai đoạn đó với lợi thế chủ động được vùng nguyên liệu.

Cuối năm 2010, Tập đoàn Bourbon thoái vốn tại SBT, chuyển nhượng toàn bộ số cổ phần sở hữu cho đối tác Việt Nam. Bên đối tác mua lại phần lớn cổ phần chính là CTCP đầu tư Thành Thành Công của doanh nhân Đặng Văn Thành.

Thứ 8, Bamboo Capital mua cổ phần Công ty Bảo hiểm AAA từ Tập đoàn IAG (Úc).

Năm 2021, Bamboo Capital và đơn vị thành viên là BCG Financial đã mua lại 80,64% cổ phần Bảo hiểm AAA của Tập đoàn Bảo hiểm Úc IAG (IAG).

Bamboo Capital sẽ mua lại 79,7 triệu cổ phiếu, tương đương sở hữu 71% vốn điều lệ doanh nghiệp này. Còn BCG Financial mua lại 10,8 triệu cổ phiếu, tương đương sở hữu 9,64% vốn điều lệ. Giá trị thương vụ khoảng 36 triệu USD.

Thứ 9, Thaco mua lại siêu thị E-Mart.

Cuối năm 2021, Thaco của Tỷ phú Trần Bá Dương đã chính thức trở thành chủ sở hữu mới của Emart Việt Nam. Theo đó, Thaco chịu trách nhiệm điều hành, quản trị và mở rộng hệ thống siêu thị Emart tại Việt Nam.

Năm 2022, Emart Việt Nam khẩn trương triển khai kế hoạch khai trương thêm hai đại siêu thị: Emart Sala Thủ Thiêm (tháng 10/2022) và Emart Phan Huy Ích (tháng 12/2022). Đồng thời, đặt kế hoạch đạt 20 siêu thị trong 5 năm tới, đến năm 2026 mục tiêu doanh thu 1 tỷ USD, trở thành đại siêu thị có thị phần số 1 tại Việt Nam.

Đứng thứ 10, Vinamilk mua lại Công ty Sữa Driftwood Dairy Holding Corporation của Mỹ.

Năm 2016, CTCP Sữa Việt Nam (Vinamilk) được cấp Giấy chứng nhận đăng ký đầu tư ra nước ngoài phê duyệt tăng vốn đầu tư của Vinamilk vào Driftwood Dairy Holding Corporation.

Theo đó, Vinamilk đã được chấp thuận phê duyệt tăng vốn đầu tư thêm 3 triệu USD vào Driftwiood, nâng tổng vốn đầu tư vào đơn vị này lên 10 triệu USD và tăng tỷ lệ sở hữu từ 70% lên 100%.

Driftwood là một công ty con của Vinamilk có trụ sở chính tại bang California, Hoa Kỳ. Driftwood là công ty chuyên sản xuất và phân phối các sản phẩm từ sữa như: sữa tươi, sữa đậu nành, kem sữa…, nước hoa quả và đồ ăn nhẹ… Các sản phẩm được phân phối tại thị trường California và có thể được xuất khẩu.

Trong báo cáo quản trị 6 tháng đầu năm 2013 của Vinamilk đã từng đề cập đến Driftwood Dairy. Tuy nhiên đến tháng 12/2014 Vinamilk mới chính thức nhận được giấy chứng nhận đầu tư ra nước ngoài về việc chi 7 triệu USD mua lại 70% cổ phần của Driftwood Dairy.

> > Lộ diện Top 10 thương vụ M&A “khủng” nhất Việt Nam giai đoạn 2009-2023