Năm 2022 bất ổn với kinh tế toàn cầu, đồng USD đã chạm mức cao kỷ lục 20 năm. Các đợt tăng lãi suất không ngừng của Fed khiến “điểm chịu lực” đầu tiên là tỷ giá USD/VND.

|

So với rổ các đồng tiền chủ chốt khác, đồng USD đã tăng khoảng 8,6% tính đến hiện tại của năm 2022, đánh dấu mức tăng theo năm lớn nhất trong bảy năm qua. Vào ngày 21/9, đồng USD đã tăng lên mức cao nhất trong vòng 20 năm.

Tuy nhiên, đồng USD sau đó đã trượt từ mức đỉnh của 20 năm, khi những tín hiệu về sự "giảm nhiệt" của lạm phát ở Mỹ làm dấy lên đồn đoán rằng Fed sẽ sớm giảm tốc độ tăng lãi suất.

Đồng bạc xanh đã giảm giá hơn 4% so với một rổ 6 đồng tiền chủ chốt khác trong tháng 11/2022, tháng giảm mạnh nhất kể từ tháng 9/2010, theo dữ liệu từ Refintiv. Tuy nhiên, nếu tính từ đầu năm, đồng USD vẫn tăng khoảng 11%.

Fed và những lần tăng lãi suất quyết liệt

Vị thế của đồng USD trong nền kinh tế toàn cầu là nguyên nhân chính giải thích cho việc đồng tiền này tăng giá trong năm nay. Độ tin cậy của đồng bạc xanh đã khiến đồng tiền này trở thành đồng tiền dự trữ chủ đạo của toàn cầu kể từ Thế chiến thứ 2, khi được hầu hết các ngân hàng trung ương trên khắp thế giới sử dụng cho các giao dịch thương mại và tài chính quốc tế.

Từ tháng 2/2022, áp lực lạm phát trên toàn cầu gia tăng do xung đột giữa Ukraine - Nga, tạo ra cú sốc lớn trên thị trường hàng hóa đi kèm với gián đoạn chuỗi cung ứng, khiến mặt bằng giá cả hàng hóa duy trì ở mức cao.

Lạm phát của Mỹ cao nhất 4 thập niên trở thành ngọn lửa châm ngòi cho giá USD lập đỉnh trong năm 2022, lên mức cao nhất trong vòng 20 năm.

Cụ thể, chỉ số giá tiêu dùng (CPI) toàn phần trong tháng 6 của Mỹ đã tăng 9.1% so với cùng kỳ năm trước. Đây cũng là mức lạm phát cao nhất của Mỹ kể từ tháng 12/1981. Phần lớn mức tăng lạm phát trong tháng 6 là do giá năng lượng - tăng 7.5% sau 1 tháng và tăng 41.6% trong giai đoạn 12 tháng.

Ngày 16/3/2022, Fed đã quyết định tăng lãi suất điều hành thêm 0,25%, đánh dấu lần đầu tiên Cục dự trữ Liên Bang Mỹ tăng lãi suất kể từ tháng 3/2020 và là sự kết thúc quá trình duy trì mức lãi suất thấp gần 0% kể từ thời điểm bùng phát Đại dịch Covid-19. Chỉ sau đó 9 tháng, lãi suất chuẩn của Mỹ đã tăng lên vùng 4,25 - 4,5% - cao nhất kể từ năm 2007 nhằm đối phó với tình trạng lạm phát ở mức đỉnh 40 năm.

Trước sức nóng của lạm phát, Fed quyết định mạnh tay tăng lãi suất 0.75 điểm phần trăm liên tiếp 4 lần kể từ tháng 6/2022 - động thái cứng rắn nhất của Fed trong thời kỳ của Paul Volcker vào đầu những năm 1980. Tính trong cả năm 2022, Fed đã tăng lãi suất từ 0.25% lên 4.5%, tương đương tăng 4.25 điểm phần trăm.

|

Dù việc tăng lãi suất của Fed sẽ gây ra nhiều hệ quả như sẽ kéo theo sự sụt giảm tăng trưởng kinh tế, tăng tỷ lệ thất nghiệp tại Mỹ và nhiều hệ quả tiêu cực khác lên các nền kinh tế; nhưng cũng đồng thời khiến lợi suất trái phiếu chính phủ Mỹ kỳ hạn trên 2 năm ghi nhận mức tăng trên 4%, qua đó thu hút các nhà đầu tư muốn tìm kiếm lợi nhuận cao hơn những kênh đầu tư khác trên thế giới. Điều này làm tăng nhu cầu đối với chứng khoán định giá bằng đồng USD, từ đó giúp đẩy giá trị của đồng USD lên cao.

Mặt khác, các nhà đầu tư vẫn tìm đến đồng USD như một kênh trú ẩn an toàn thay vì đồng Euro bởi kỳ vọng kém tích cực về triển vọng kinh tế khu vực EU - nền kinh tế chịu ảnh hưởng trực tiếp từ xung đột Nga - Ukraine.

Như vậy, tính từ đầu năm đến nay, FED đã tăng lãi suất 7 lần trong nỗ lực giảm bớt nhu cầu và kiềm chế lạm phát leo thang. Fed đã gây ra áp lực lớn lên tâm lý nhà đầu tư, dòng vốn rút khỏi các thị trường mới nổi, tạo áp lực mất giá lớn đối với đồng tiền của các quốc gia này và Việt Nam cũng không phải ngoại lệ.

Ngân hàng nhà nước đã “thích ứng" với biến động thế giới

Các đợt tăng lãi suất không ngừng nghỉ từ cuối quý I của Fed đã kích hoạt đợt tăng giá mạnh nhất của đồng bạc xanh trong nhiều năm qua, đưa chỉ số USD Index lên mức cao nhất trong 2 thập kỷ và “điểm chịu lực” đầu tiên là tỷ giá USD/VND.

Trước sức ép liên tục gia tăng, NHNN đã phải bán ra lượng lớn ngoại tệ từ dự trữ ngoại hối để ổn định thị trường. Theo thống kê của giới phân tích, trong 9 tháng đầu với tâm điểm là quý III, lượng ngoại tệ mà NHNN đưa ra can thiệp đã vượt ngưỡng 20 tỷ USD, tương đương hơn 20% tổng dự trữ ngoại hối.

|

Cùng với các động thái tác động lên cung ngoại tệ, NHNN thực hiện đồng thời biện pháp từ phía cầu tiền. Cụ thể, nhà điều hành đã lần đầu tiên mở lại kênh tín phiếu từ sau 2 năm đóng băng nhằm hút bớt nội tệ, duy trì chênh lệch lãi suất giữa VND - USD trên thị trường liên ngân hàng, tạo sự hấp dẫn cho tiền Đồng. Ở giai đoạn cao điểm vào giữa tháng 7, lượng tín phiếu lưu hành có lúc lên tới hơn 191.000 tỷ, tương ứng với số tiền bị hút ra khỏi hệ thống qua kênh này.

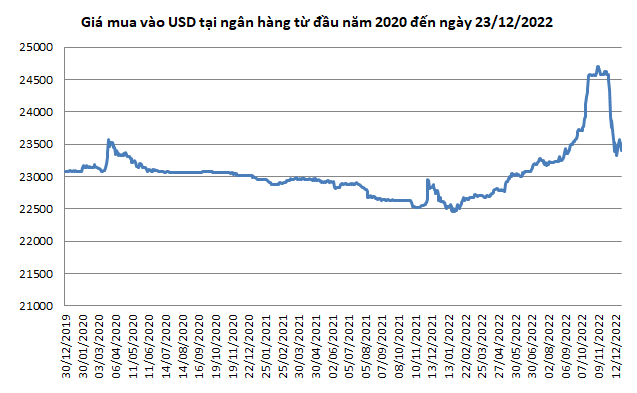

Dù NHNN đã triển khai nhiều công cụ hỗ trợ, tỷ giá trong nước vẫn liên tục leo thang. Theo đó, trong quý III, giá USD tại các ngân hàng đã tăng thêm khoảng 600 đồng, cao hơn cả mức tăng lũy kế của cả 6 tháng đầu năm và chính thức vượt mốc 24.000 đồng. Chưa đầy 1 tháng sau đó, giá USD đã leo lên mức kỷ lục gần 24.900 đồng, đưa mức mất giá của tiền Đồng kể từ đầu năm lên 8,6% - cao nhất trong nhiều năm qua.

Nhằm đối phó với diễn biến căng thẳng trên thị trường ngoại tệ, vào giữa tháng 7, NHNN chuyển từ hợp đồng bán ngoại tệ kỳ hạn sang hợp đồng giao ngay và tăng giá bán thêm 150 đồng, lên mức 23.400 đồng/USD, dù trước đó đã tăng 200 đồng vào trung tuần tháng 5.

Chưa dừng lại, liên tục trong tháng 9 và tháng 10, cơ quan này đã có thêm 6 lần đưa ra thông báo về việc can thiệp tỷ giá. Trong đó, giá bán USD được điều chỉnh tăng lên mức 24.870 đồng; đồng thời, NHNH cũng dừng niêm yết giá USD mua vào và kéo dài kỳ hạn các hợp đồng bán ngoại tệ trước đó từ 3 tháng lên 6 tháng.

Một tháng sau đó, ngày 25/10/2022, để kìm hãm đà tăng của biến số này, NHNN tiếp tục tăng loạt lãi suất điều hành thêm 100 điểm cơ bản. Theo đó, tăng lãi suất tái cấp vốn từ 5,0%/năm lên 6,0%/năm; lãi suất tái chiết khấu từ 3,5%/năm lên 4,5%/năm; lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của NHNN đối với tổ chức tín dụng từ 6,0%/năm lên 7,0%/năm. Bên cạnh đó, NHNN cũng điều chỉnh tăng các mức trần lãi suất tiền gửi dưới 1 tháng từ mức 0,5%/năm lên 1,0%/năm; tiền gửi kỳ hạn 1 đến dưới 6 tháng từ 5,0% lên 6,0%/năm.

Tỷ giá tăng gây ra một số lo ngại, đặc biệt là lạm phát thông qua kênh nhập khẩu do Việt Nam là quốc gia có độ mở lớn, phụ thuộc nhiều vào xuất nhập khẩu với thị trường quốc tế.

|

Tính đến hết phiên 28/12, giá USD tại Vietcombank đã giảm về còn 23.400 đồng ở chiều mua vào và 23.750 đồng ở chiều bán ra, tương ứng mức tăng 3,6% so với cuối năm trước và giảm khoảng 4,5% so với mức đỉnh ghi nhận vào cuối tháng 10.Với những diễn biến tích cực trên, chỉ trong hơn 1 tháng qua, NHNN đã có 5 lần giảm giá bán USD tại Sở Giao dịch, tổng cộng 90 đồng. Mức điều chỉnh trên là tương đối nhỏ so với 6 lần tăng mạnh trước đó nhưng phát đi tín hiệu quan trọng rằng “mặt trận” tỷ giá đã không còn căng thẳng như giai đoạn trước.

Bên cạnh đó, NHNN cũng nối lại hoạt động mua ngoại tệ với việc đưa ra giá chào ở mức 23.450 đồng/USD, sau hơn 3 tháng tạm dừng. Động thái này cho thấy sự tự tin của NHNN về dòng ngoại tệ trong giai đoạn tới đi kèm với khả năng có thể tiến hành mua bổ sung dự trữ ngoại hối vốn đã giảm sút đáng kể trong giai đoạn vừa qua.

NHNN nhấn mạnh, các quyết định tăng lãi suất điều hành trên nhằm tiếp tục triển khai đồng bộ các biện pháp, góp phần kiểm soát lạm phát, ổn định kinh tế vĩ mô, tiền tệ, đảm bảo an toàn hệ thống ngân hàng.

Giá USD tăng mạnh, tỷ giá USD/VND phá đỉnh

Đồng USD lên giá và duy trì sức mạnh tương đối so với đồng tiền khác và VNĐ cũng không phải là ngoại lệ. Trong khi đó, nguồn cung ngoại tệ có diễn biến không quá thuận lợi so với các năm trước, đặt trong bối cảnh Việt Nam nhập khẩu hàng hóa nguyên liệu trong giai đoạn giá cả tăng cao.

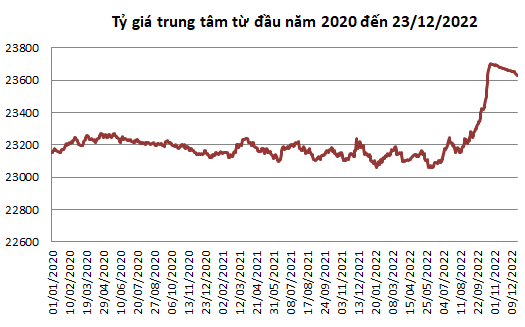

Vì thế, tỷ giá trung tâm của đồng Việt Nam với đồng USD đạt mức cao nhất từ trước tới nay, đạt mức 23,703 đồng/USD trong phiên 25/10/2022. Cùng với đó là tỷ giá niêm yết tại Vietcombank vọt lên mức 24,692 đồng/USD (mua vào) và 24,872 đồng/USD (bán ra). Đây cũng là giá USD cao nhất mà Vietcombank niêm yết kể từ năm 2000 đến nay.

|

So với đầu năm, tỷ giá trung tâm của đồng Việt Nam với đồng USD cũng tăng mạnh thêm 486 đồng/USD, tương đương tỷ lệ 2.1%, lên mức 23,631 đồng tính đến phiên 23/12/2022. Theo sau là tỷ giá niêm yết tại Vietcombank tăng 790 đồng ở chiều mua và 830 đồng/USD ở chiều bán, tỷ lệ tăng lần lượt tương đương 3.5% và 3.6%, lên mức 23,400 đồng/USD (mua vào) và 23,750 đồng/USD (bán ra) tính đến phiên 23/12/2022.

Ngày 07/09/2022, Sở Giao dịch NHNN điều chỉnh biểu niêm yết giá bán USD giao ngay từ 23,400 đồng/USD lên mức 23,700 đồng/USD. Đồng thời, nhà điều hành bắt đầu ngừng niêm yết tỷ giá mua can thiệp.

Từ thời điểm đó đến nay, trong khi giá bán USD tại Sở Giao dịch NHNN biến động mạnh (tăng lên đỉnh 24,870 đồng/USD rồi giảm về 24,830 đồng/USD) thì giá mua vào USD vẫn bị NHNN bỏ trống.

Quyết định quay trở lại kênh giao dịch mua USD của NHNN là do thị trường ngoại hối đang dần ổn định, khi sức mạnh đồng bạc xanh đã suy yếu trên thị trường quốc tế. Một lý do nữa là vào thời điểm cuối năm, nguồn ngoại tệ khá dồi dào từ xuất khẩu, kiều hối, giải ngân vốn đầu tư nước ngoài… giúp các ngân hàng dư thừa thanh khoản ngoại tệ. Trong khi đó, lãi suất trên thị trường ở mức cao khiến việc nắm giữ USD trong giai đoạn này không có lợi.

Sau hơn 3 tháng “để ngỏ” tỷ giá mua can thiệp USD, nhà điều hành đã quay trở lại kênh giao dịch mua ngoại tệ với tỷ giá tham khảo ở mức 23,450 đồng/USD, tăng 900 đồng/USD so với thời điểm trước khi NHNN ngừng niêm yết giá mua vào USD. Cụ thể, lần gần nhất NHNN niêm yết giá mua vào đồng bạc xanh tại Sở Giao dịch đã diễn ra từ ngày 06/09 với mức 22,550 đồng/USD.

Chuyên gia phân tích của Công ty Chứng khoán Vietcombank (VCBS) cho rằng VND sẽ vẫn còn dư địa giảm giá so với đồng USD cho năm nay, thậm chí sang năm 2023. Các chuyên gia dự báo mức giảm giá của VND sẽ là 3-4%.

Ngoài ra, các chuyên gia dự báo rằng, diễn biến tỷ giá cuối năm 2022 và giai đoạn 2023 sẽ còn tiếp tục phụ thuộc vào lộ trình tăng lãi suất của Cục Dự trữ liên bang Hoa Kỳ (Fed).

Theo đó, FED có thể sẽ có thêm những đợt tăng lãi suất tiếp theo nhưng kỳ vọng các đợt tăng sẽ nhẹ và thưa hơn so với trước, qua đó USD sẽ không còn tăng giá quá mạnh như trong năm 2022. Ngoài ra, các cán cân thương mại và đầu tư nước ngoài cũng sẽ là yếu tố có thể tiếp tục tác động đến cân bằng tỷ giá VND/USD trong thời gian tới.