Kinh Bắc (KBC) bị bán tháo sau tin phát hành cổ phiếu giá rẻ cho nhà đầu tư chiến lược

Dù nắm giữ lượng tiền mặt lên đến 7.652 tỷ đồng ở thời điểm ngày 30/9, Kinh Bắc vẫn tỏ ra "khát vốn". Doanh nghiệp liên tục có động thái chào bán bổ phiếu, vay tiền công ty con, hủy trả cổ tức tiền mặt và mua cổ phiếu quỹ.

Phiên giao dịch sáng 18/11, VN-Index tiếp tục giảm sâu, kết thúc tại 1.207,89 điểm, giảm 10,68 điểm (-0,88%). Thanh khoản đạt 275 triệu đơn vị, tương ứng giá trị 6.612 tỷ đồng. Độ rộng thị trường nghiêng hẳn về phía tiêu cực với 273 mã giảm điểm, 81 mã tăng điểm và 49 mã tham chiếu.

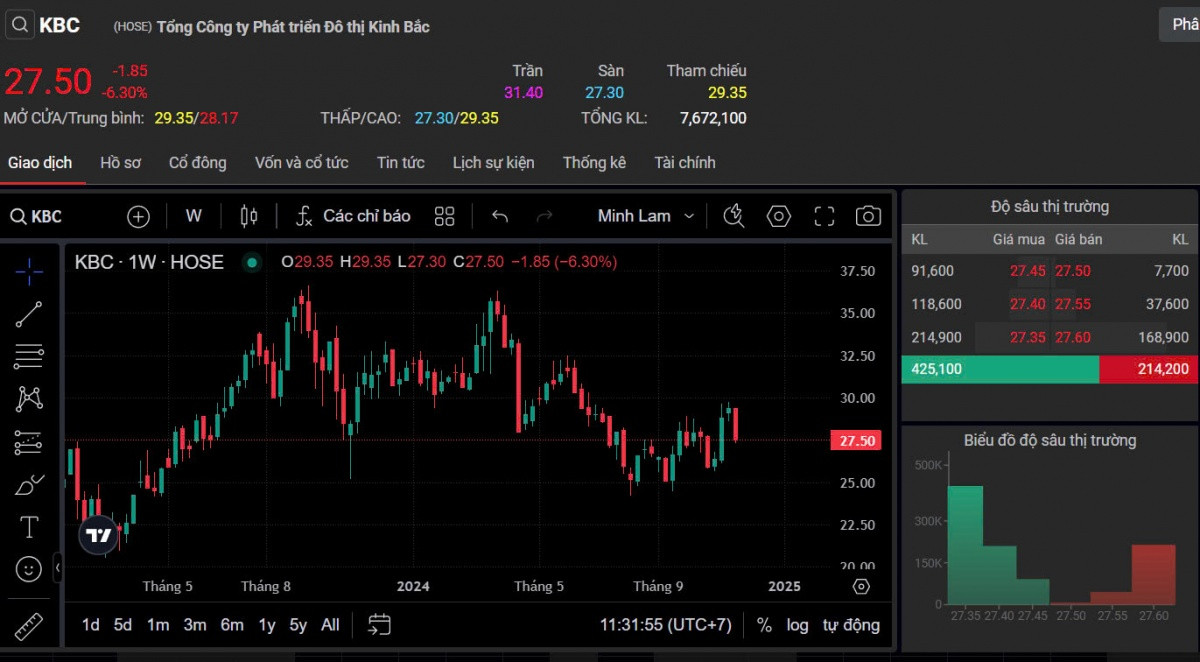

Đáng chú ý, cổ phiếu KBC của Tổng Công ty Phát triển Đô thị Kinh Bắc bị bán tháo, có lúc giảm về giá sàn với khối lượng khớp hơn 200.000 đơn vị. Kết phiên, KBC hồi nhẹ lên 27.500 đồng/cp, giảm 6,3%, với thanh khoản đạt 7,7 triệu đơn vị, giá trị tương ứng 216 tỷ đồng.

|

| Diễn biến cổ phiếu KBC phiên sáng 18/11 |

Trước đó, ngày 15/11, công ty của doanh nhân Đặng Thành Tâm đã ra quyết định về việc phát hành cổ phiếu giá rẻ cho các nhà đầu tư chiến lược.

Cụ thể, Kinh Bắc dự kiến chào bán 250 triệu cổ phiếu, tương ứng 32,57% số lượng cổ phiếu đang lưu hành trên thị trường. Giá bán chỉ bằng 80% trung bình giá đóng cửa 30 phiên và không dưới 16.200 đồng/cp, thấp hơn 41% so với giá thị trường hiện tại.

11 nhà đầu tư đã đăng ký mua số lượng cổ phiếu này, bao gồm: CTCP Quản lý Quỹ SGI, Nguyễn Thị Hồng Nhung, Nguyễn Hoàng Thanh Thanh, Phạm Khánh Duy, Trịnh Bảo Duy Tân, Chứng khoán VPBank, Amersham Industries Limited, Vietnam Enterprise Investments Limited, DC Developing Markets Strategies Public Limited Company, Samsung Vietnam Securities Master Investment Trust và Prudential Việt Nam.

Kinh Bắc đang ưu tiên mức giá 25.000 đồng/cp để thu về 6.250 tỷ đồng, số tiền này sẽ được sử dụng gần như toàn bộ để trả nợ gốc và lãi vay. Trong trường hợp không đạt được mức giá này, HĐQT sẽ phân bổ số tiền thu được cho từng mục đích sử dụng phù hợp.

Hồi đầu năm, Kinh Bắc từng trình cổ đông phương án chào bán 250 triệu cổ phiếu riêng lẻ cho nhà đầu tư chứng khoán chuyên nghiệp với giá không thấp hơn 80% giá đóng cửa bình quân 30 phiên giao dịch liền trước ngày UBCKNN chấp thuận hồ sơ đăng ký chào bán.

“Mức giá chào bán kỳ vọng của chúng tôi hết sức khiêm tốn, phụ thuộc vào tốc độ tăng trưởng GDP cũng như các yếu tố vĩ mô khác. Chúng tôi dự kiến giá chào bán tại thời điểm phát hành ít nhất trên 40.000 đồng/cp, nếu có giảm 20% thì cũng ngang với giá cổ phiếu bây giờ hoặc cao hơn” - Chủ tịch KBC - ông Đặng Thành Tâm chia sẻ. KBC từng dự kiến huy động trên 10.000 tỷ đồng từ thương vụ này.

Khi đó, cổ phiếu KBC đang ở vùng 30.000 đồng/cp. Tuy nhiên, trước đà sụt giảm, doanh nghiệp đã phải hạ kỳ vọng giá từ thương vụ phát hành.

Dù nắm giữ lượng tiền mặt lớn, lên đến 7.652 tỷ đồng tại thời điểm 30/9, Kinh Bắc vẫn tỏ ra "khát vốn". Đầu năm, Kinh Bắc đã hủy phương án trả cổ tức năm 2022 bằng tiền với tỷ lệ 20% (2.000 đồng/cp) thông qua vào năm 2023. Đồng thời, công ty cũng hủy kế hoạch mua lại 100 triệu cổ phiếu để giảm vốn điều lệ. Ngày 25/6, Kinh Bắc đã thông qua chủ trương vay 500 tỷ đồng từ công ty con là Công ty TNHH Một thành viên Phát triển Đô thị Tràng Cát theo hình thức vay tín chấp trong thời hạn 2 năm. Số tiền này nhằm phục vụ hoạt động sản xuất kinh doanh.

>> Tập đoàn LG và Heesung rót thêm hơn 1,1 tỷ USD vào KCN Tràng Duệ của Kinh Bắc (KBC)