Cuộc đua bán lẻ trong lĩnh vực ngân hàng đang ngày càng nóng bỏng. Ngân hàng vừa và nhỏ sau nhiều năm tích lũy nội lực cũng đã sẵn sàng nhập cuộc cạnh tranh với các “ông lớn”.

|

Bán lẻ - cửa sáng tăng trưởng bền vững cho ngân hàng?

Vì sao nhiều ngân hàng Việt Nam quyết tâm tăng tốc trong hoạt động bán lẻ đến vậy? Để hiểu được lý do vì sao thì phải nhìn về phía cầu. Việc ngân hàng triển khai bán lẻ mạnh mẽ đồng nghĩa với việc khách hàng sẽ thuận tiện hơn mọi mặt trong giao dịch, khách hàng cũng có thể tiếp cận dịch vụ ngân hàng mọi lúc, mọi nơi thông qua các kênh bán lẻ như ngân hàng trực tuyến, ứng dụng di động, máy ATM/CDM và điểm giao dịch. Điều này giúp khách hàng tiết kiệm thời gian và công sức so với việc phải đến trực tiếp ngân hàng. Lợi ích khách hàng có được nếu ngân hàng triển khai mạnh bán lẻ là rất lớn. Chính vì thế, ngân hàng nào không quyết tâm trong hành trình tăng tốc bán lẻ thì ngân hàng đó sẽ nhanh chóng bị khách hàng quay lưng đi.

Ngược lại, việc mở rộng kênh bán lẻ sẽ giúp ngân hàng mở rộng phạm vi tiếp cận đến nhiều khách hàng hơn. Đặc biệt, nếu phát triển thêm ngân hàng số thì các ngân hàng sẽ dễ dàng có thêm khách hàng ở các khu vực chưa có sự hiện diện của ngân hàng, từ đó mở rộng tầm ảnh hưởng và đáp ứng nhu cầu tài chính của cộng đồng.

Việc phát triển tốt hoạt động bán lẻ cũng giúp ngân hàng hoạt động an toàn, bền vững hơn. Cũng giống như lời khuyên không nên bỏ hết trứng vào một giỏ, bán lẻ giúp ngân hàng có tệp khách hàng rộng hơn và từ đó, phân bổ nguồn vốn cho vay hay ngược lại chất lượng nguồn vốn huy động cũng tốt hơn.

Nóng bỏng cuộc đua bán lẻ ngành ngân hàng

Thực tế, hoạt động bán bán lẻ đã được nhiều ngân hàng triển khai mạnh mẽ và đạt được hiệu quả cao. Một trong những “case” điển hình đó là VPBank.

Năm 2010, VPBank thực hiện chiến lược chuyển đổi sang mô hình ngân hàng bán lẻ hiện đại. Việc thực thi nhiệm vụ này đi kèm với nỗ lực của ngân hàng thông qua mở rộng mạng lưới các chi nhánh, điểm giao dịch trên toàn quốc cùng sự phát triển đa dạng của các kênh bán hàng và phân phối. Đến năm 2018, VPBank phát triển số hóa để hoàn thiện mô hình.

Không có con số thống kê cụ thể cho những gì VPBank đã phải hy sinh cho hành trình chuyển đổi sang mô hình ngân hàng bán lẻ hiện đại nhưng thành quả VPBank đạt được những năm qua là không thể chối cãi. Quy mô bán lẻ của VPBank hiện tại đang dẫn đầu hệ thống ngân hàng tư nhân với dư nợ bán lẻ cuối năm 2022 đạt hơn 310.000 tỷ đồng. Kết quả này có được nhờ cộng hưởng từ nhu cầu vay vốn phục vụ sản xuất – kinh doanh và tiêu dùng cá nhân tăng trưởng tích cực cùng việc số hóa thúc đẩy tăng trưởng doanh thu như sản phẩm thế chấp vay mua nhà, mua xe, vay tín chấp, vay qua thẻ...

Trong giới ngân hàng, một cái tên khác cũng “bạo chi” để chuyển dịch sang bán lẻ là Techcombank. Trong công bố mới đây, Techcombank đã cam kết đầu tư 500 triệu USD cho hành trình chuyển đổi số hóa trong giai đoạn chiến lược 2021 – 2025. Hành trình số hóa này là một trong những mảnh ghép lớn Techcombank thực hiện trong chiến lược chinh phục khách hàng bán lẻ.

Như vậy, có thể thấy, bên cạnh việc mở rộng mạng lưới chi nhánh, đầu tư vào số hóa cũng là một bước ngoặt giúp cuộc cạnh tranh bán lẻ trở nên nóng bỏng hơn.

Ngân hàng nhỏ trong nỗi lo cạnh tranh

Ngân hàng Bản Việt (BVBank) - một ngân hàng nằm trong nhóm ngân hàng tư nhân thuộc quy mô vừa và nhỏ, cũng đặt mục tiêu đầy tham vọng trong công cuộc chinh phục thị trường bán lẻ. Việc này sẽ được thực thi cụ thể bằng 2 hướng lớn:

Thứ nhất, BVBank tiếp tục tập trung phát triển các sản phẩm, dịch vụ bán lẻ kết hợp với việc quảng bá thương hiệu, cải tổ vận hành đồng thời thúc đẩy hoạt động chuyển đổi số, hợp tác với các đối tác fintech để phát triển các sản phẩm tín dụng trên kênh ngân hàng số phù hợp với nhu cầu thị trường, tạo lợi thế cạnh tranh.

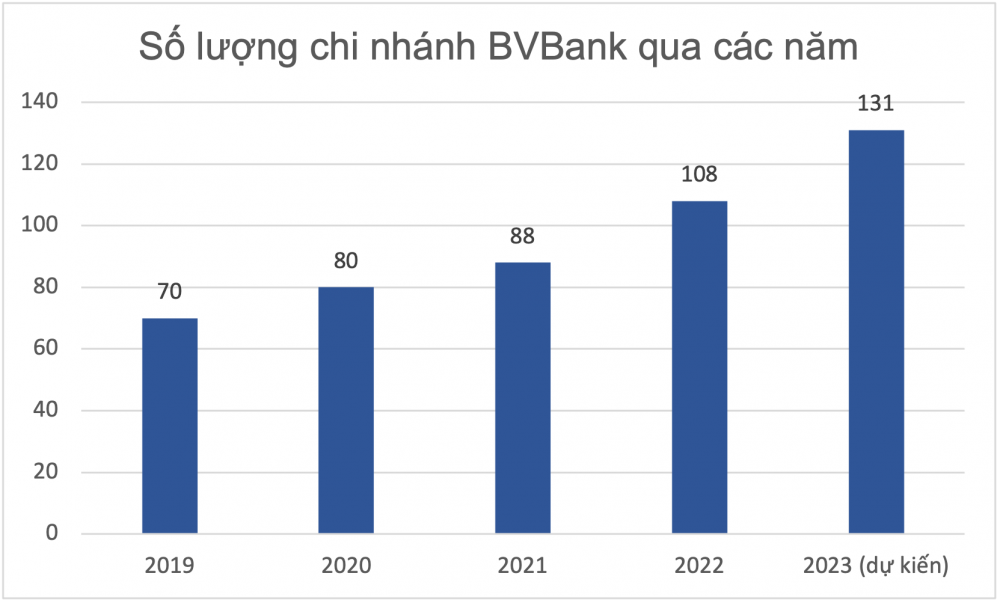

Thứ hai, BVBank tiếp tục hướng đi truyền thống là mở rộng mạng lưới ngân hàng để phù hợp với tập quán của nhiều nhóm khách hàng hiện nay. Trong năm 2023, BVBank tiếp tục đầu tư, mở rộng mạng lưới theo phê duyệt của ĐHCĐCĐ và NHNN. Dự kiến đến cuối năm 2023 tổng số điểm giao dịch của ngân hàng sẽ là 131 điểm (ngay trongtháng 6/2023, BVBank đã được NHNN chấp thuận mở thêm 15 điểm giao dịch) và sẽ trình NHNN xem xét thành lập mở mới 9 điểm giao dịch nâng tổng số mạng lưới giao dịch lên 140 điểm.

Theo nhiều chuyên gia phân tích, lợi ích của việc phát triển khách hàng bán lẻ trong dài hạn là không thể chối cãi nhưng các ngân hàng nhỏ sẽ đối mặt với rất nhiều thách thức.

Thách thức đầu tiên sẽ là chi phí. Muốn chinh phục được khách hàng bán lẻ thì việc mở rộng mạng lưới chi nhánh, mạng lưới ATM, điểm giao dịch, tăng nhân viên…bên cạnh gia tăng năng lực công nghệ là điều tất yếu. Đối với những ngân hàng quy mô lớn, việc đầu tư hạ tầng để “đón khách” đã là bài toán khó thì với ngân hàng nhỏ, áp lực chi phí đội lên sẽ là điều dễ thấy.

Thách thức thứ hai là sẽ phải hy sinh lợi nhuận trong ngắn hạn. Đi kèm với chi phí gia tăng sẽ là chuyện lợi nhuận ngắn hạn có thể sẽ bị ảnh hưởng nhẹ.

Ví dụ như trường hợp của BVBank, quyết tâm đi vào lĩnh vực bán lẻ, ngân hàng đặt mục tiêu đầy tham vọng là nâng chi nhánh lên 140 điểm đến 2024. Từ nửa cuối 2022 đến nay, BVBank đã tăng thêm 10 chi nhánh, di dời trụ sở mới 8 đơn vị, đồng thời tuyển dụng thêm gần 300 nhân viên mới trong bối cảnh chi phí tiền lương ngành ngân hàng ngày càng leo thang. Điều này một phần tác động lên chi phí khiến lợi nhuận quý 1/2023 không cao như kỳ vọng của cổ đông. Quý 2/2023, ngân hàng có thể tiếp tục chứng kiến lợi nhuận eo hẹp khi tiếp tục giữ tham vọng mở rộng bán lẻ.

|

Một thách thức khác mà ngân hàng nhỏ như BVBank đối mặt là áp lực cạnh tranh sẽ rất gay gắt. Trong khi các ngân hàng lớn đang sẵn sàng nền tảng công nghệ thì ngân hàng nhỏ lại đang phải chạy đua để cạnh tranh khách hàng. Lợi nhuận quý 1/2023 của BVBank sụt giảm so với cùng kỳ một phần cũng bởi ngân hàng đã lựa chọn hy sinh một phần lợi nhuận, để luôn ban hành sớm các chính sách hỗ trợ/giảm lãi suất cho khách hàng vay vốn kịp thời.

Để tăng tốc độ dịch chuyển, tạo tính đột phá đối với hoạt động bán lẻ, tiếp tục tập trung phát triển các sản phẩm, dịch vụ bán lẻ kết hợp với việc quảng bá thương hiệu, cải tổ vận hành đồng thời thúc đẩy hoạt động chuyển đổi số, BVBank đang phải thực hiện chiến lược sử dụng năng lực sẵn có của các đối tác. Theo tờ trình ĐHCĐ, bên cạnh việc tự tăng năng lực bán lẻ của mình, BVBank sẽ hợp tác với các đối tác fintech lớn, có uy tín trên thị trường để phát triển các sản phẩm tín dụng trên kênh ngân hàng số phù hợp với nhu cầu thị trường, tạo lợi thế cạnh tranh.

Thực tế, BVBank không phải bây giờ mới chuyển dịch. Dù là một ngân hàng tầm trung nhưng mấy năm gần đây, việc phát triển khách hàng trên kênh số của BVBank được đánh giá cao trên thị trường. Thậm chí, so với nhiều ông lớn, mức độ tăng khách hàng trên kênh số khá nổi trội. Số lượng khách hàng trên kênh số cuối năm 2022 của BVBank đạt tăng gấp 3 lần so với 2020. Số lượng giao dịch và giá trị giao dịch mỗi năm tăng trung bình gấp đôi đến gấp ba so với năm trước.

Đổi lại cho tệp khách hàng ngày càng mở rộng, cổ đông BVBank cũng phải chấp nhận một sự thật là để đạt được lợi ích dài hạn, chắc chắn, BVBank sẽ phải chấp nhận hy sinh rất nhiều trong ngắn hạn để đạt được quả ngọt trong cuộc đua bán lẻ nóng bỏng này.