Cuộc chiến chống lạm phát và sự bất ổn trong ngành tài chính của các Ngân hàng Trung ương (NHTW) có thể dẫn đến mức tăng trưởng kinh tế thế giới thấp nhất từ năm 2000.

Đa số các nhà kinh tế vẫn đang dự báo bức tranh u ám của kinh tế toàn cầu

Theo báo cáo phân tichs mới cập nhật tại Techcombank, Kristalina Georgieva, Giám đốc Điều hành của Quỹ Tiền tệ Quốc tế (IMF), phát biểu tại một hội nghị gần đây ở Bắc Kinh rằng những bất ổn kinh tế toàn cầu vẫn ở mức "đặc biệt nghiêm trọng".

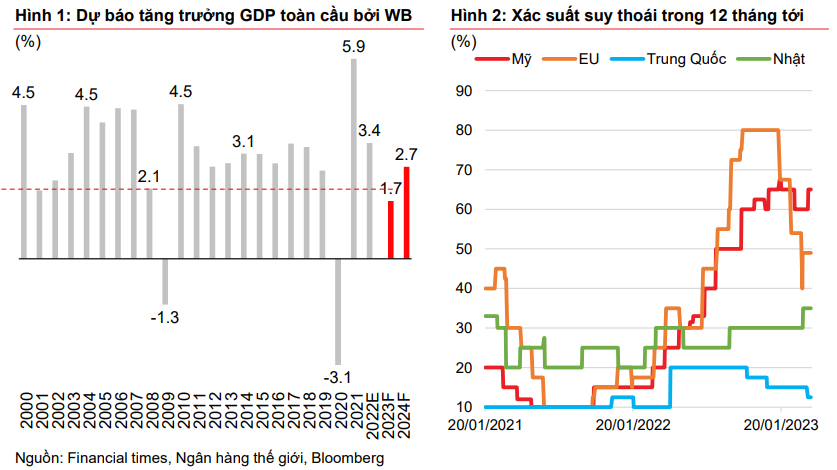

Trong cả hai năm 2023 và 2024, tăng trưởng toàn cầu được dự đoán sẽ duy trì dưới mức trung bình 3,8% của thập kỷ trước, khi phụ thuộc nhiều vào sự phục hồi của Trung Quốc - quốc gia đóng góp 1/3 tăng trưởng chung.

Trong khi đó, theo những dự báo gần đây của Ngân hàng Thế giới (WB), tăng trưởng kinh tế toàn cầu sẽ duy trì ở mức trung bình 2,2%/năm trong phần còn lại của thập kỷ này và thậm chí còn thấp hơn nếu những bất ổn tài chính gần đây dẫn đến một thảm họa.

Cụ thể, WB dự báo tốc độ tăng trưởng GDP toàn cầu năm 2023 là 1,7%, một trong những con số thấp nhất kể từ năm 2000, chỉ cao hơn Đại suy thoái năm 2009 (-1,3%) và suy thoái do dịch COVID-19 năm 2020 (- 3,1%).

Dựa trên khảo sát của Bloomberg, xác suất suy thoái trong 12 tháng tới đối với Mỹ vẫn ở mức trên 60% kể từ tháng 10 năm 2022, trong khi con số này của EU đã giảm đáng kể từ 80% xuống 49% kể từ tháng 1 năm 2023 do nước này đã tránh được suy thoái vào mùa đông năm ngoái.

|

Các NHTW tiếp tục ưu tiên chống lạm phát trước những lo ngại về sự xáo trộn trong ngành tài chính

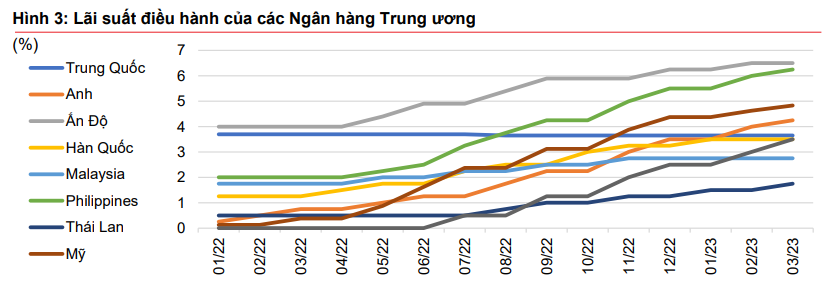

Những dự đoán về việc kinh tế chậm lại là do kỳ vọng các Ngân hàng Trung ương sẽ tiếp tục thắt chặt tiền tệ để chống lạm phát cao.

Một số nhà kinh tế cũng cho rằng việc tăng lãi suất với tốc độ nhanh của các Ngân hàng Trung ương đã gây ra những bất ổn tài chính gần đây, bao gồm sự sụp đổ của Ngân hàng Thung lũng Silicon (SVB), Ngân hàng Signature ở Mỹ và sự kiện Ngân hàng Credit Suisse ở Châu Âu.

Tuy nhiên, các Ngân hàng Trung ương vẫn thể hiện quyết tâm chống lạm phát bằng việc bám sát kế hoạch tăng lãi suất. Trong bài phát biểu tại London School of Economics, Thống đốc Ngân hàng Trung ương Anh Andrew Bailey tuyên bố rằng sự xáo trộn trong ngành tài chính gần đây sẽ không ngăn cản Ngân hàng Trung ương tăng lãi suất để kiểm soát lạm phát.

Gần đây, Ngân hàng Trung ương Châu Âu (ECB) đã tiếp tục tăng lãi suất thêm 50 bps lần thứ sáu liên tiếp; Cục Dự trữ Liên bang Mỹ (Fed) quyết định tăng lãi suất thêm 25 bps, đồng thời dự kiến sẽ không cắt giảm lãi suất cho tới cuối năm nay, dù dự kiến này được đưa ra trong bối cảnh thị trường bất ổn vào tháng 3 vừa rồi.

|

Quyết định tiếp tục tăng lãi suất được đưa ra khi các NHTW cho rằng hệ thống tài chính vẫn ổn định, trong khi áp lực lạm phát cao vẫn hiện hữu

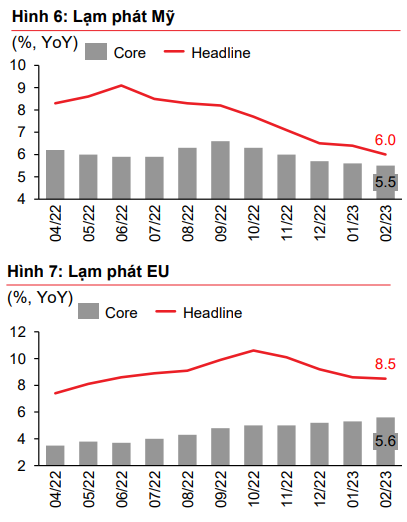

Fed vẫn đang ưu tiên chống lạm phát khi Chủ tịch Fed Powell mở đầu cuộc họp gần đây nhất vào tháng 3 - sau một chuỗi bất ổn tài chính ở Mỹ - với phát biểu: "Hệ thống ngân hàng của Mỹ hiện vẫn vững mạnh”.

Ông cũng bày tỏ quan điểm rằng sự sụp đổ của SVB là do tỷ lệ tiền gửi không được bảo hiểm và rủi ro kỳ hạn.

Bên cạnh đó, mặc dù lạm phát hàng hóa và lạm phát nhà ở không phải là mối quan tâm chính Powell, nhưng ông không thấy sự giảm tốc của lạm phát trong giá cả của các dịch vụ cốt lõi phi nhà ở - thường diễn ra khi thị trường lao động lắng xuống, đặc biệt trong lĩnh vực dịch vụ.

Đáng chú ý, chỉ số Nhà quản trị mua hàng (PMI) cho lĩnh vực dịch vụ tháng 3 đạt 53,8, đây là tháng thứ hai liên tiếp chỉ số này vượt mốc 50 và là mức cao nhất kể từ tháng 5/2022. Hoạt động kinh doanh của Châu Âu mở rộng hơn dự kiến vào tháng 3 chủ yếu do lĩnh vực dịch vụ thúc đẩy.

Cụ thể, trong khi PMI của lĩnh vực sản xuất giảm xuống mức thấp nhất trong 4 tháng, thì PMI của lĩnh vực dịch vụ lại tăng lên mức cao nhất trong 10 tháng.

Điều này giải thích một phần lý do vì sao Chủ tịch ECB Christine Lagarde cho biết lạm phát tổng sẽ giảm mạnh trong năm nay, nhưng áp lực lạm phát lõi vẫn còn hiện hữu.

|

Thị trường có vẻ lạc quan hơn so với Fed khi cho rằng sẽ có những đợt cắt lãi suất trong năm nay

Dù ông Powell nhấn mạnh rằng “việc cắt giảm lãi suất không nằm trong kịch bản cơ sở của Fed” trong thời gian còn lại của năm, nhưng thị trường và chúng tôi đều có quan điểm khác.

Cụ thể, thị trường đang dự đoán Fed sẽ cắt giảm lãi suất tổng cộng 50 bps cho đến cuối năm 2023 (sau đợt tăng trong cuộc họp tháng 5 sắp tới) theo như dữ liệu tính toán từ các hợp đồng tương lai của lãi suất trên Bloomberg.

Quan điểm diều hâu của ông Powell đã dịu bớt trong cuộc họp gần đây nhất của Fed từ “việc tăng lãi suất liên tục” thành “có thể sẽ có một số đợt tăng lãi suất” do tác động khó lường của điều kiện tín dụng thắt chặt hơn đối với nền kinh tế.

Theo nhiều tài liệu nghiên cứu, thắt chặt tín dụng sẽ làm chậm các hoạt động kinh tế vì các ngân hàng tăng đáng kể các tiêu chuẩn cho vay của họ, do đó sẽ có ít tiền hơn cho các doanh nghiệp và hộ gia đình để đầu tư và chi tiêu.