VIS Rating: Các ngân hàng nhỏ phải đối mặt với nhiều vấn đề về nợ xấu, rủi ro thanh khoản

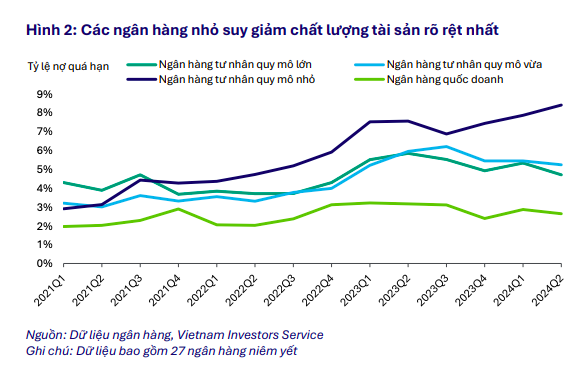

Các chuyên gia đánh giá, nhóm ngân hàng nhỏ ghi nhận mức suy giảm chất lượng tài sản nhiều nhất.

Mới đây, VIS Ratingvừa công bố báo cáo phân tích ngành Ngân hàng 6 tháng đầu năm 2024. Trong báo cáo, nhóm chuyên gia nhận định, các ngân hàng nhỏ phải đối mặt với nhiều vấn đề về nợ xấu và thanh khoản.

Theo đó, 6 tháng đầu năm, tỷ lệ nợ xấu của ngành được giữ ổn định ở mức 2,2%. Tuy nhiên, các ngân hàng nhỏ suy giảm chất lượng tài sản rõ rệt nhất.

NCB (NVB), Bac A Bank (BAB), Saigonbank (SGB), VietBank (VBB) ghi nhận tỷ lệ nợ xấu hình thành mới cao hơn so với các ngân hàng khác, chủ yếu ở phân khúc bán lẻ và SME.

Trong khi đó, về nhóm ngân hàng quốc doanh, tỷ lệ nợ có vấn đề của VietinBank (CTG) và BIDV (BID) tăng lên do lĩnh vực liên quan đến xây dựng và bất động sản.

Một số ngân hàng lớn đã giảm nợ xấu bằng cách sử dụng dự phòng để xử lý trái phiếu VAMC (VPBank - Mã: VPB) hoặc giảm nợ xấu từ khách hàng lớn (MB - Mã: MBB). Tỷ lệ nợ xấu hình thành mới của TPBank (TPB) duy trì ở mức thấp nhờ vào việc thắt chặt điều kiện cho vay đối với các khoản vay tiêu dùng mới.

VIS Rating kỳ vọng, trong thời gian tới, môi trường lãi suất thấp và các biện pháp chính sách nhằm hỗ trợ hoạt động kinh doanh ở nhiều lĩnh vực khác nhau sẽ giúp tăng khả năng trả nợ và giúp giảm các khoản nợ quá hạn.

>> Báo động: 20% trái phiếu đáo hạn trong một năm tới đối mặt với rủi ro cao chậm trả nợ gốc

|

| Tỷ lệ nợ quá hạn ngành ngân hàng. Nguồn: VIS Rating |

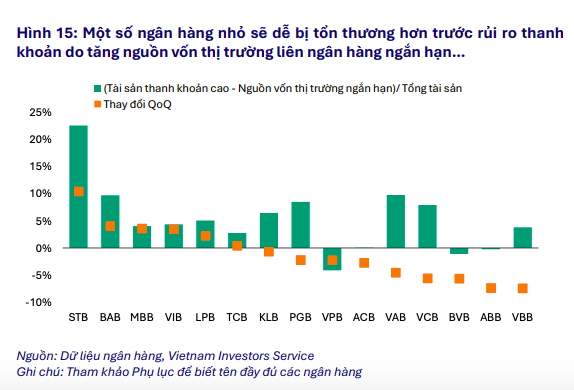

Về vấn đề huy động, VIS Rating đánh giá, các ngân hàng nhỏ sẽ dễ bị tổn thương trước rủi ro thanh khoản do có mức tăng trưởng tiền gửi thấp và phải bù đắp bằng việc tăng nguồn vốn thị trường ngắn hạn.

Chuyên gia cho biết, tỷ lệ tiền gửi CASA của ngành được giữ ổn định ở mức 20% tổng dư nợ cho vay. Trong đó, MB duy trì tỷ lệ này cao nhất nhờ vào việc tiếp tục tăng trưởng tiền gửi cá nhân trên mức trung bình của ngành. Tỷ lệ cho vay/huy động (LDR) của toàn ngành tăng lên 106% trong quý II/2024, từ mức 104% trong quý I.

>> VIS Rating: Có đến 12.200 tỷ đồng trái phiếu chậm trả phát sinh mới từ đầu năm

|

| Thanh khoản của một số ngân hàng. Nguồn: VIS Rating |

Một số ngân hàng nhỏ gặp khó khăn trong việc tăng trưởng tiền gửi do cạnh tranh huy động ngày càng gay gắt và phải tăng sử dụng nguồn vay liên ngân hàng ngắn hạn để hỗ trợ tăng trưởng cho vay.

Trong khi đó, tài sản thanh khoản chiếm 21% tổng tài sản ngành, không thay đổi so với quý trước. Tuy nhiên, tài sản thanh khoản của các ngân hàng nhỏ đã giảm 6% trong nửa đầu năm 2024, trái ngược với mức tăng 5% của ngành.

>> SSI Research: Ngành ngân hàng đóng góp 45,6% tổng lợi nhuận toàn thị trường quý II/2024