Theo VIS Rating ước tính, khoảng 15.000 tỷ đồng trái phiếu đáo hạn trong tháng 5/2024, trong đó 1/3 giá trị trái phiếu có rủi ro chậm trả nợ gốc đến hạn.

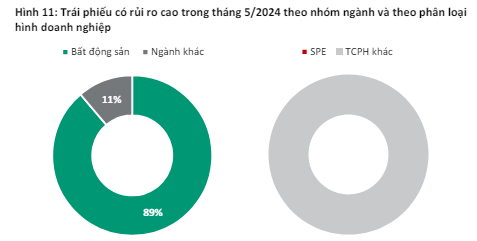

Trong báo cáo mới nhất của VIS Ratings, trong tháng 5/2024 có 28 mã trái phiếu thuộc 24 tổ chức phát hành với trị giá 15.000 tỷ đồng sẽ đáo hạn. Trong đó, ước tính khoảng 4.700 tỷ đồng, tương đương 30% có nguy cơ chậm trả nợ đến hạn trong tháng 5/2024.

Theo VIS Rating đánh giá, loạt doanh nghiệp này có khả năng chậm trả nợ gốc đến hạn do dòng tiền yếu và nguồn tiền mặt cạn kiệt.

|

| Nhiều doanh nghiệp bất động sản có rủi ro chậm trả nợ gốc (Nguồn: VIS Rating) |

Bên cạnh đó, 700 tỷ đồng trái phiếu còn lại của hầu hết các doanh nghiệp bất động sản có nguy cơ có rủi ro cao chậm trả lần đầu. VIS Rating nhận định rằng hầu hết các doanh nghiệp này đang có biên lợi nhuận EBITDA trung bình trong 3 năm qua thấp hơn 10% hoặc thậm chí bị âm và nguồn tiền để trả nợ đến hạn ở mức cạn kiệt.

Thống kê 12 tháng tới, VIS Rating cho biết có khoảng 19% lượng trái phiếu đang lưu hành với tổng giá trị là 221.000 tỷ đồng sẽ đáo hạn, ước tính 10% trong số này có rủi ro chậm trả lần đầu cao, tập trung chính ở các ngành bất động sản dân cư. Tỷ lệ thu hồi đối với trái phiếu chậm trả toàn thị trường không đổi so với tháng trước, ở mức 13% cuối tháng 4/2024.