Nhiều doanh nghiệp xây dựng và bất động sản lên kế hoạch phát hành cổ phiếu trong năm 2024 để thanh toán các khoản nợ vay và cải thiện tình hình tài chính của công ty.

Mùa ĐHCĐ năm 2024 đã đi qua hết chặng đường, nhiều doanh nghiệp lên kế hoạch huy động vốn nhằm phục vụ cho mục tiêu kinh doanh sắp tới. Theo đó, nhiều công ty chứng khoán (CTCK) gia nhập vào đường đua tăng vốn nhằm bổ sung vốn cho hoạt động kinh doanh trước thềm vận hành hệ thống KRX.

Ở chiều ngược lại, không ít doanh nghiệp xây dựng và bất động sản lên kế hoạch phát hành cổ phiếu nhằm huy động vốn để cơ cấu các khoản vay hoặc thanh toán các khoản nợ đến hạn.

Đáng chú ý, CTCP Tập đoàn Xây dựng Hòa Bình (HoSE: HBC) đã thông qua phương án phát hành 74 triệu cổ phiếu giá 10.000 đồng/cp để hoán đổi nợ với các nhà cung cấp, nhà thầu phụ, nhà sản xuất của công ty. Theo đó, 10.000 đồng nợ sẽ đổi được 1 cổ phiếu HBC và bị giới hạn chuyển nhượng trong vòng 1 năm. Nếu thành công, Xây dựng Hòa Bình sẽ xóa được khoản nợ 740 tỷ đồng từ các đối tác.

Trong ĐHĐCĐ thường niên vừa diễn ra, CTCP Xây dựng 47 (HoSE: C47) lên kế hoạch chào bán 30 triệu cổ phiếu cho cổ đông hiện hữu theo tỷ lệ 100:82,5 với giá 10.000 đồng/cp. Số tiền thu về dự kiến là 300 tỷ đồng sẽ được công ty dùng để thanh toán các khoản nợ vay.

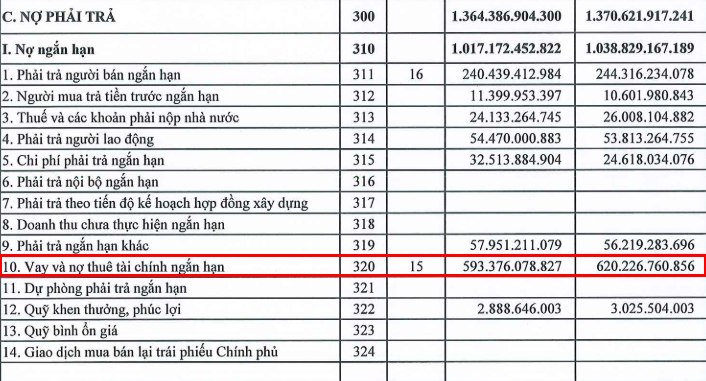

Được biết, tính đến thời điểm ngày 31/3/2024, nợ phải trả của C47 đạt 1.364 tỷ đồng, gấp 3,1 lần vốn chủ sở hữu, trong đó có 695 tỷ đồng là nợ vay.

|

| C47 ghi nhận khoản nợ vay chiếm phần lớn trong cơ cấu nợ phải trả |

Một cái tên nổi bật khác trong lĩnh vực xây dựng là Tổng CTCP Xuất nhập khẩu và Xây dựng Việt Nam (Vinaconex - VCG) lên phương án chào bán tối đa 119,7 triệu cổ phiếu cho cổ đông hiện hữu, tương đương 20% số cổ phiếu đang lưu hành với giá 10.500 đồng/cp.

Số tiền dự kiến thu được từ đợt chào bán là 1.197 tỷ đồng sẽ được Vinaconex sử dụng để thanh toán các khoản nợ đến hạn, bao gồm nợ ngân hàng, các tổ chức tín dụng, nhà thầu, nhà cung cấp đến hạn trả trong năm 2024 và 2025.

Tại thời điểm cuối quý I/2024, Vinaconex có hơn 18.344 tỷ đồng nợ phải trả, chiếm 63% tổng nguồn vốn. Trong đó, nợ vay chiếm hơn 51% với 9.428 tỷ đồng, bao gồm 4.601 tỷ vay ngắn hạn và 4.827 tỷ đồng nợ vay dài hạn. Ngoài ra, VCG còn một phần dự nợ trái phiếu sẽ đáo hạn vào tháng 6/2024 với giá trị 1.099 tỷ đồng.

Bên cạnh đó, CTCP Đầu tư Hải Phát (HoSE: HPX) lên kế hoạch huy động 2.920 tỷ đồng để tái cơ cấu nợ vay, thanh toán các trái phiếu đến hạn và góp vốn vào các công ty con. Cụ thể, Hải Phát Invest lên phương án chào bán 167,3 triệu cổ phiếu cho cổ đông hiện hữu (trong đó có 15,2 triệu cổ phiếu để chi trả cổ tức năm 2023) và 140 triệu cổ phiếu riêng lẻ cho nhà đầu tư chiến lược với cùng mức giá 10.000 đồng/cp.

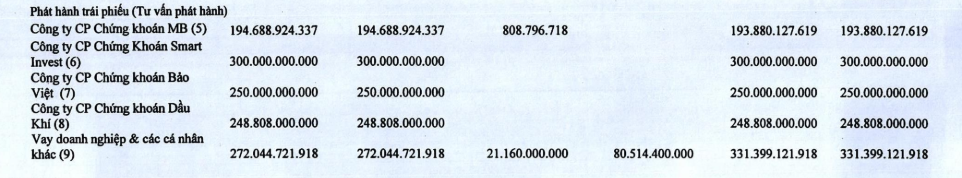

Tính đến ngày 31/3/2024, Hải Phát Investment có tổng nợ vay là 2.390 tỷ đồng, gồm 1.751 tỷ đồng nợ ngắn hạn và 639 tỷ đồng nợ dài hạn. Trong đó, HPX còn một phần dư nợ trái phiếu với giá trị hơn 900 tỷ đồng sắp đến hạn thanh toán.

>> Phương án phát hành cổ phiếu cao hơn giá hiện tại 65% của Hải Phát (HPX) liệu có khả thi?

|

| HPX có hơn 900 tỷ trái phiếu sắp đến hạn thanh toán |

Ngoài ra, CTCP Phát triển nhà Bà Rịa - Vũng Tàu (Hodeco - HDC) thông báo chào bán gần 20 triệu cổ phiếu cho cổ đông hiện hữu với giá 15.000 đồng/cp. Toàn bộ số tiền từ đợt chào bán dự kiến là 300 tỷ đồng sẽ được Hodeco dùng để thanh toán gốc và lãi của 8 hợp đồng tín dụng, bao gồm trả cho BIDV 75 tỷ đồng, PG Bank 91 tỷ đồng, TPBank 54 tỷ đồng, Vietcombank 80 tỷ đồng.

Có thể thấy, việc huy động vốn bằng cách dùng "cây nhà, lá vườn" sẽ giúp các doanh nghiệp tận dụng nguồn lực giải quyết các nghĩa vụ thanh toán và cải thiện tình hình tài chính của công ty.

>> Hàng loạt cổ phiếu bất động sản và xây dựng bị các CTCK cắt margin