Áp lực đáo hạn trái phiếu bất động sản 2 tháng cuối năm: 26.255 tỷ đồng cần được giải quyết

Trong hai tháng cuối năm 2024, thị trường trái phiếu bất động sản Việt Nam đang đối diện áp lực đáo hạn lớn khi nhiều khoản vay đến kỳ thanh toán. Theo VBMA, tổng giá trị trái phiếu bất động sản đến hạn thanh toán khoảng 26.255 tỷ đồng, chiếm 40% tổng giá trị đáo hạn của toàn thị trường.

Theo Báo cáo Thị trường Trái phiếu Tháng 10/2024 của Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA), tổng giá trị trái phiếu doanh nghiệp đến hạn thanh toán trong tháng 11 và 12 năm 2024 ước tính là 65.685 tỷ đồng, trong đó lĩnh vực bất động sản chiếm tới 26.255 tỷ đồng.

Con số này cho thấy mức độ phụ thuộc vào vốn vay từ trái phiếu của các doanh nghiệp bất động sản, khiến họ phải đối mặt với tình trạng thanh khoản căng thẳng khi áp lực đáo hạn gia tăng.

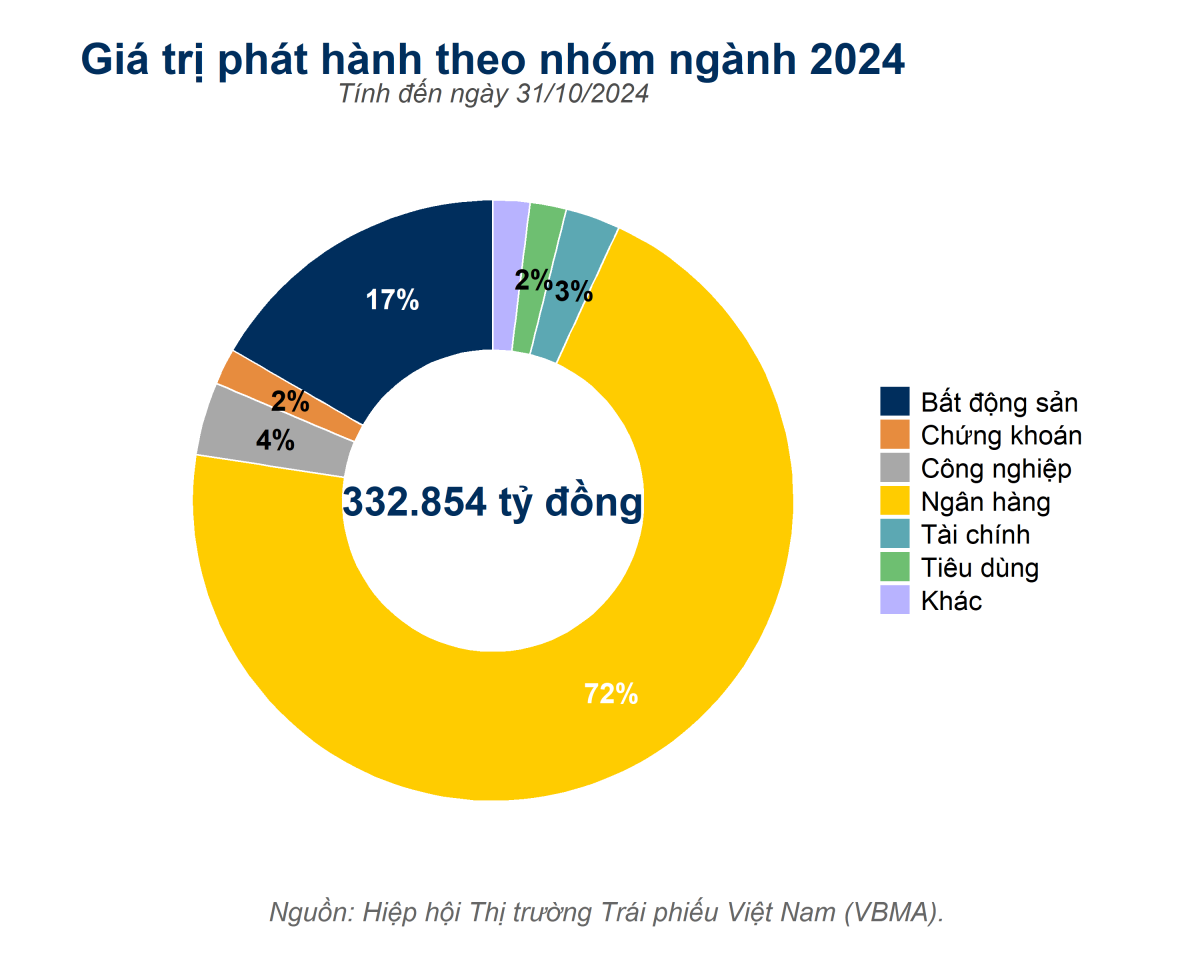

Tính đến ngày 31/10, tổng giá trị phát hành trái phiếu doanh nghiệp trong năm lên tới 332.854 tỷ đồng, trong đó ngành ngân hàng chiếm tỷ trọng lớn nhất, đạt 72% tổng giá trị phát hành. Ngành bất động sản đứng thứ hai với 17%. Ngành chứng khoán và công nghiệp lần lượt chiếm khoảng 2% và 4%, trong khi các ngành như tài chính và tiêu dùng chiếm tỷ trọng rất nhỏ.

Phân bổ này cho thấy mức độ phụ thuộc cao vào nguồn vốn từ trái phiếu trong ngành ngân hàng và bất động sản, khiến các doanh nghiệp ở hai ngành này đặc biệt nhạy cảm với các kỳ đáo hạn khi thị trường tài chính thắt chặt.

Cơ cấu giá trị phát hành trái phiếu doanh nghiệp theo nhóm ngành năm 2024, dữ liệu tính đến ngày 31/10/2024. |

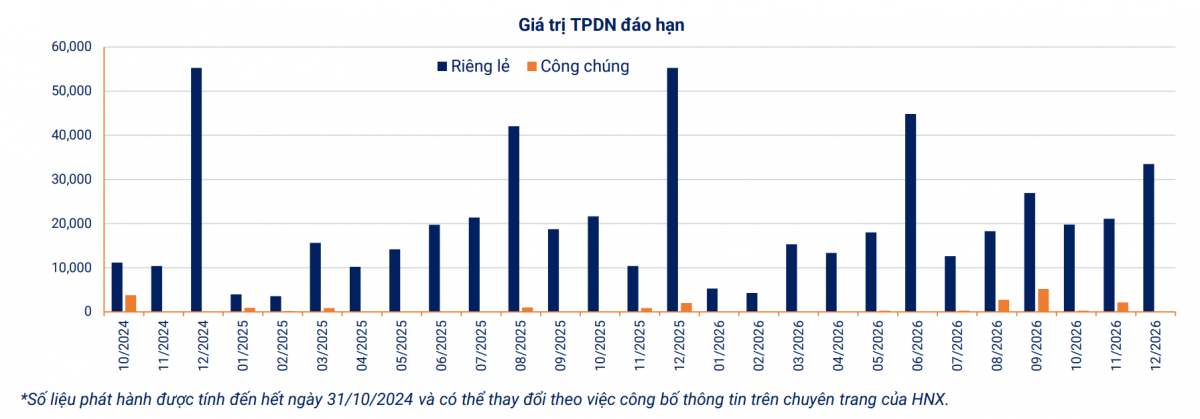

Từ tháng 10 đến cuối năm, lượng trái phiếu đến hạn lớn nhất rơi vào tháng 12, với giá trị vượt 50.000 tỷ đồng. Phần lớn trái phiếu này được phát hành riêng lẻ, chỉ một phần nhỏ là phát hành ra công chúng. Điều này đặt ra thách thức lớn cho các doanh nghiệp khi phải đảm bảo thanh toán nợ đúng hạn trong bối cảnh tài chính thắt chặt và yêu cầu tín dụng cao hơn.

Khối lượng đáo hạn lớn vào cuối năm khiến các doanh nghiệp cần nhanh chóng tìm các nguồn tài chính thay thế để đảm bảo thanh khoản, đặc biệt trong các lĩnh vực có tỷ lệ phát hành cao như ngân hàng và bất động sản.

|

| Giá trị trái phiếu doanh nghiệp (TPDN) đến hạn theo loại hình phát hành từ 10/2024 đến 12/2026 - Nguồn: Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA), dữ liệu tính đến ngày 31/10/2024. |

Dự thảo Luật Chứng khoán sửa đổi: Cơ hội thu hút vốn ngoại

Một giải pháp quan trọng để giảm áp lực đáo hạn là Dự thảo Luật Chứng khoán sửa đổi, với đề xuất mở rộng phạm vi nhà đầu tư chứng khoán chuyên nghiệp, bao gồm tổ chức và cá nhân nước ngoài. Điều này tạo điều kiện cho dòng vốn quốc tế tiếp cận thị trường Việt Nam, bổ sung thêm nguồn lực tài chính giúp doanh nghiệp đáp ứng nhu cầu vốn. Động thái này được kỳ vọng sẽ làm giảm sự phụ thuộc vào hệ thống ngân hàng trong nước và tạo ra một kênh huy động vốn bền vững hơn cho doanh nghiệp bất động sản.

Việc mở cửa cho nhà đầu tư nước ngoài không chỉ tăng khả năng huy động vốn mà còn giúp doanh nghiệp tiếp cận dòng vốn dài hạn, ổn định hơn. Trong bối cảnh áp lực đáo hạn gia tăng, sự tham gia của các nhà đầu tư quốc tế sẽ giúp giảm bớt gánh nặng thanh khoản ngắn hạn cho doanh nghiệp, tạo điều kiện để họ tập trung vào phát triển kinh doanh thay vì loay hoay tìm nguồn vốn để trả nợ.

Tăng cường minh bạch và niềm tin của nhà đầu tư

VBMA khuyến nghị rằng, để duy trì niềm tin của nhà đầu tư trong nước và quốc tế, cần thiết lập một hệ thống quản trị rủi ro và minh bạch hóa thông tin thị trường trái phiếu. Các doanh nghiệp nên công bố đầy đủ thông tin tài chính, bao gồm lịch sử thanh toán nợ và xếp hạng tín nhiệm trái phiếu. Việc minh bạch thông tin giúp nhà đầu tư đánh giá chính xác hơn về mức độ rủi ro, đồng thời củng cố niềm tin vào các doanh nghiệp phát hành trái phiếu. Điều này càng quan trọng khi sự tham gia của nhà đầu tư quốc tế được khuyến khích nhằm đa dạng hóa nguồn vốn.

Các bước như áp dụng xếp hạng tín nhiệm và xây dựng cơ sở dữ liệu về lãi suất, lịch sử thanh toán trái phiếu sẽ góp phần cải thiện chất lượng công bố thông tin. Việc này không chỉ tạo điều kiện thuận lợi cho nhà đầu tư ra quyết định mà còn giảm thiểu rủi ro cho toàn bộ thị trường. Các biện pháp này không chỉ hỗ trợ doanh nghiệp dễ dàng huy động vốn hơn mà còn tạo nền tảng tài chính vững chắc cho thị trường trái phiếu bất động sản, giúp ổn định hệ thống tài chính.

Việc đảm bảo thanh khoản cho 26.255 tỷ đồng trái phiếu bất động sản đáo hạn trong hai tháng cuối năm 2024 là một thách thức lớn với các doanh nghiệp và hệ thống tài chính. Với các cải cách pháp lý từ Dự thảo Luật Chứng khoán sửa đổi và tăng cường minh bạch thị trường, kỳ vọng rằng các doanh nghiệp bất động sản sẽ vượt qua khó khăn hiện tại, củng cố sự ổn định tài chính và tạo nền tảng cho sự phát triển bền vững.

>> Sức hút bất động sản khu công nghiệp Việt Nam: Tỷ lệ hấp thụ và giá thuê tăng cao