Chiến lược 'đi tiền' của Mizuho và khoản lãi hàng chục nghìn tỷ đồng ở Vietcombank (VCB)

Sau gần 13 năm, Mizuho Bank hiện vẫn là cổ đông chiến lược nước ngoài duy nhất của Vietcombank (VCB) - "ông lớn" đầu ngành ngân hàng Việt.

|

| Vietcombank hiện là ngân hàng có vốn hóa lớn nhất thị trường chứng khoán (gần 500.000 tỷ đồng) |

Vietcombank muốn chào bán 6,5% cổ phần cho NĐT chiến lược

Tại báo cáo phát hành ngày 2/7, Công ty Chứng khoán ACB (ACBS) cho biết, Ngân hàng TMCP Ngoại thương Việt Nam - Vietcombank (Mã VCB - HoSE) đã lên phương án phát hành riêng lẻ 6,5% vốn cho cổ đông chiến lược Mizuho và một số cổ đông khác (dự kiến hoàn tất trong quý I/2025).

Cách đây hơn 5 năm, Vietcombank cũng đã phát hành thương vụ tương tự. Dựa trên định giá của thương vụ trước đây, ACBS ước tính giá phát hành lần này sẽ là 96.000-100.000 đồng/cp - tức cao hơn 10-15% so với giá cổ phiếu VCB hiện tại.

Công ty chứng khoán này nhấn mạnh, việc phát hành riêng lẻ sẽ tác động tích cực đến tỷ lệ an toàn vốn (CAR) cũng như khả năng tăng trưởng tín dụng của Vietcombank. Chuyên gia kỳ vọng, CAR của Vietcombank sẽ được cải thiện thêm 2 điểm % sau thương vụ. Điều này cũng giúp nhà băng này gia tăng năng lực cung ứng tín dụng ra nền kinh tế mà vẫn đáp ứng những tiêu chuẩn khắt khe về vốn của Basel III trong tương lai; tạo dư địa chi trả cổ tức tiền mặt trong những năm tới.

Tuy nhiên, với việc tăng gần 20% quy mô vốn chủ sở hữu sau phát hành, Vietcombank sẽ đối mặt với áp lực phải duy trì hiệu quả sinh lời vốn đang ở mức khá tốt. Theo đó, chuyên gia dự báo tỷ suất sinh lời trên vốn chủ (ROE) của VCB sẽ giảm từ mức 20% hiện tại xuống 15% đến năm 2026 - tương đương với trung bình ngành.

Theo tìm hiểu, kế hoạch chào bán riêng lẻ 6,5% cổ phần đã được Vietcombank đưa ra từ năm 2019 nhưng hiện chưa thể hoàn tất. Theo kế hoạch, ngân hàng sẽ chào bán 307,6 triệu cổ phiếu trong đó: 46,1 triệu cổ phiếu cho Mizuho Bank và 261,4 triệu cổ phiếu các nhà đầu tư khác.

|

| Diễn biến giá cổ phiếu VCB |

>> Dự báo tăng trưởng tín dụng 2024 của 11 NHTM, một ngân hàng 'bất ngờ' gấp đôi Vietcombank

Tại ĐHCĐ bất thường năm 2024 ngày 19/8 tới, nội dung trên sẽ tiếp tục được Vietcombank đem ra thảo luận.

Nếu phương án được chốt, chiếu theo ước tính của ACBS, việc chào bán riêng lẻ thêm 6,5% vốn (tương đương hơn 363 triệu cổ phiếu) tại vùng giá 96.000-100.000 đồng có thể giúp Vietcombank bổ sung thêm khoảng 35.600 tỷ đồng vào vốn chủ sở hữu.

Mizuho - "Đi chợ giá cao, quả ngọt bốn mùa"

Thời điểm đầu tháng 1/2019, Vietcombank từng hoàn thành một đợt chào bán cổ phiếu cho cổ đông chiến lược với khối lượng hơn 111,1 triệu cổ phiếu, thu về khoảng 6.200 tỷ đồng, giá chào bán trong khoảng từ 55.000-56.000 đồng/cp - cao hơn 55% so với giá tại thời điểm hoàn tất phát hành.

GIC Private Limited (GIC) - Quỹ đầu tư Chính phủ Singapore đã mua hơn 94,4 triệu cổ phần mới (sở hữu 2,55% vốn VCB khi đó). Mizuho Bank Ltd (Mizuho) - một trong những định chế tài chính lớn nhất Nhật Bản - mua thêm gần 16,7 triệu cổ phần để duy trì tỷ lệ sở hữu ở mức 15% vốn tại Vietcombank.

Thời điểm đó, khoản đầu tư của GIC và Mizuho giúp vốn điều lệ của Vietcombank tăng lên mức 37.100 tỷ đồng qua đó tạo nền tảng vốn vững chắc cho việc đáp ứng yêu cầu về an toàn vốn theo Chuẩn mực Basel II cũng như khẳng định vị thế dẫn đầu của Vietcombank trong ngành ngân hàng tại Việt Nam.

Xa hơn, thời điểm năm 2011 khi Việt Nam phải chật vật với lạm phát cao, Vietcombank gặp không ít khó khăn trong việc tìm cổ đông chiến lược, thông tin từ tờ The Japan Times cho biết, Mizuho Financial Group Inc. tuyên bố muốn chi 60 tỷ yên để nắm giữ 20% vốn Vietcombank.

Cuối tháng 9/2011, cái "bắt tay" giữa Mizuho và Vietcombank được hoàn tất sau khi đối tác Nhật Bản chi 11.800 tỷ đồng để nắm giữ 15% cổ phần VCB, qua đó trở thành cổ đông chiến lược nước ngoài duy nhất tại ngân hàng Big4 này.

Cần nhấn mạnh, khi đó, mỗi cổ phiếu VCB mà Mizuho mua vào có giá 34.000 đồng - cao hơn 25% so với giá hiện hữu. Cú "chốt deal" của hai "ông lớn" tài chính được thực hiện trong bối cảnh VCB được đánh giá là một cổ phiếu "đắt".

Thế nhưng, thực tế cho thấy đây lại là thương vụ "một vốn bốn lời".

Tháng 9/2024 tới sẽ tròn 13 năm Mizuho hiện hữu ở Vietcombank với vai trò "khách VIP". Được biết, 74,8% vốn cổ phần của Vietcombank đang được sở hữu bởi Ngân hàng Nhà nước trong khi Mizuho Bank Limited nắm 15% vốn (khoảng gần 840 triệu cổ phiếu).

So với giá mua vào tại thời điểm tháng 9/2011 (giá điều chỉnh khoảng 9.3x đồng), đến nay cổ phiếu VCB đã tăng 9,4 lần sau gần 13 năm. Khối tài sản tính theo vốn hóa cổ phiếu VCB mà Mizuho đang nắm giữ lên tới hơn 73.200 tỷ đồng (tương đương vốn hóa của Sabeco - SAB).

|

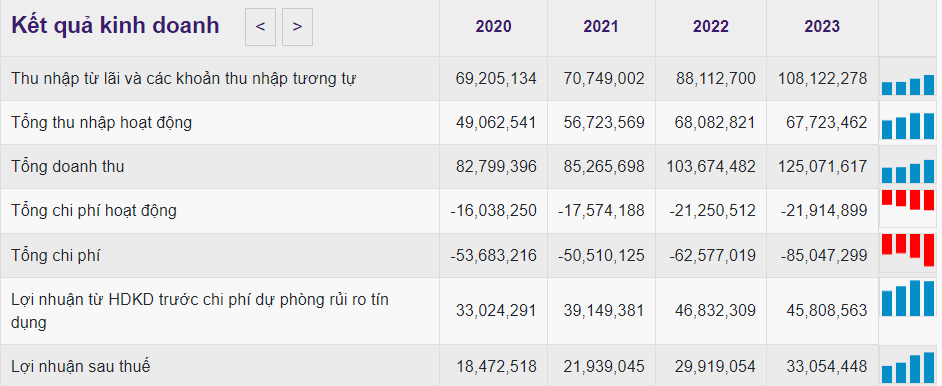

| Lợi nhuận sau thuế của Vietcombank tăng trưởng liên tục trong những năm gần đây |

Sau 13 năm hiện diện ở Vietcombank, Mizuho đã thắng lớn với giá trị khoản đầu tư tăng bằng lần. Đáng nói, cổ đông ngoại quốc này cũng nhận được cổ tức khủng từ Vietcombank trong giai đoạn 2011-2023 (trên dưới 5.000 tỷ đồng).

>> Dự báo lợi nhuận quý II/2024 của 11 ngân hàng: Tăng trưởng cao nhất tới 60%