HBC lại điều chỉnh kế hoạch chào bán riêng lẻ, giảm giá cổ phiếu phát hành hoán đổi nợ

Theo tài liệu trình ĐHĐCĐ thường niên 2024, HBC muốn thay đổi phương án phát hành 274 triệu cổ phiếu để tăng vốn và hoán đổi nợ.

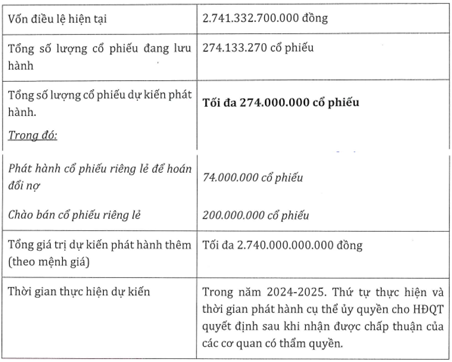

HĐQT CTCP Tập đoàn Xây dựng Hòa Bình (HBC) dự trình cổ đông phương án chào bán riêng lẻ để tăng vốn điều lệ và hoán đổi nợ mới. Theo đó, tập đoàn dự kiến sẽ phát hành riêng lẻ 74 triệu cổ phiếu (tăng 20 triệu cổ phiếu so với kế hoạch trước đó). Ngoài thay đổi số lượng, giá phát hành cổ phiếu hoán đổi nợ cũng giảm từ 12.000 đồng/cp xuống còn 10.000 đồng/cp, tương ứng với mỗi 10.000 đồng nợ sẽ hoán đổi thành 1 cp phổ thông phát hành mới. Cổ phiếu được hoán đổi sẽ bị hạn chế chuyển nhượng 1 năm.

Bên cạnh đó, HBC sẽ chào bán riêng lẻ 200 triệu cổ phiếu (giảm 20 triệu cổ phiếu theo kế hoạch trước đó) với giá 12.000 đồng/cp nhằm tăng vốn điều lệ. Số tiền dự kiến thu về 2.400 tỷ đồng sẽ được dùng để thanh toán các khoản nợ vay của công ty tại Ngân hàng. Cổ phiếu chào bán riêng lẻ cũng bị hạn chế chuyển nhượng 1 năm.

|

| Nguồn: Tài liệu ĐHĐCĐ thường niên 2024 của HBC |

Xây dựng Hòa Bình cho biết do tình hình thị trường tài chính nửa cuối năm 2023 đến nay chưa phù hợp để thực hiện, đồng thời nhu cầu vốn của Công ty thay đổi nên HĐQT trình ĐHĐCĐ thông qua việc dừng triển khai phương án phát hành cổ phiếu trên. Nếu thực hiện thành công các kế hoạch chào bán và phát hành trên, Xây dựng Hòa Bình sẽ tăng vốn điều lệ gấp đôi lên gần 5.500 tỷ đồng.

Kết phiên 5/4, HBC giảm 2,87% về 8.110 đồng/cp.

>> Sau thành công tại dự án sân bay Long Thành, cổ đông REE đón thêm niềm vui