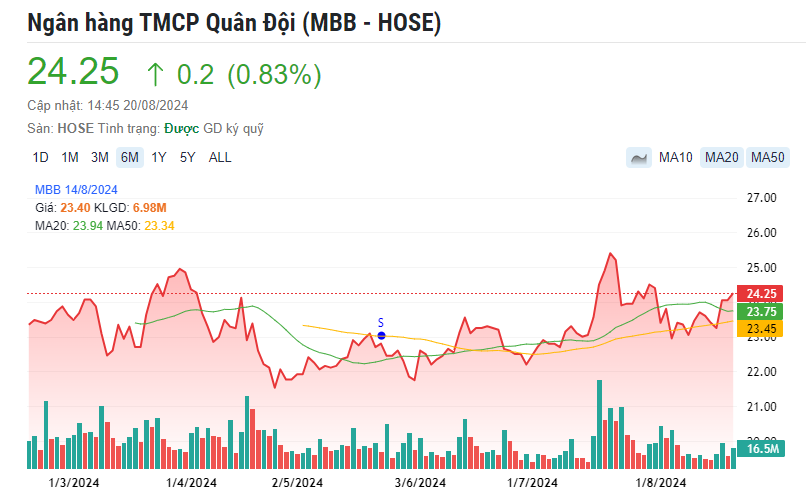

Một mã cổ phiếu ngân hàng 'sáng giá' được khuyến nghị MUA, kỳ vọng tăng 12%

Mã cổ phiếu này 'lọt tầm ngắm' dựa trên các luận điểm đầu tư như tốc độ tăng trưởng tín dụng cao, biên lãi thuần NIM đã tạo đáy, chất lượng tài sản ổn định.

Chứng khoán DSC mới đây đã đưa ra khuyến nghị MUA cho cổ phiếu MBB của Ngân hàng TMCP Quân đội (MBBank - Mã: MBB) với giá mục tiêu 27.000 đồng/cổ phiếu, kỳ vọng tăng 12% so với giá đóng cửa phiên 20/8.

Mã cổ phiếu này 'lọt tầm ngắm' dựa trên các luận điểm đầu tư như tốc độ tăng trưởng tín dụng cao, biên lãi thuần NIM đã tạo đáy, chất lượng tài sản ổn định.

Luận điểm đầu tiên DSC đưa ra chính là tín dụng MBB tăng tốc trở lại. Kết thúc quý II/2024, tăng trưởng tín dụng đạt 9,4% tính từ đầu năm, tăng tốc so với 0,4% từ đầu năm trong quý 1 và cao hơn so với tốc độ tăng của trung bình ngành (6%). Động lực đến từ cho vay khách hàng doanh nghiệp (tăng 13% so với đầu năm) trong khi cho vay khách hàng cá nhân chậm hơn (tăng 6% so với đầu năm), tập trung vào các lĩnh vực như công nghiệp chế biến & chế tạo (tăng 13,5 nghìn tỷ gần 14%), bán buôn & bán lẻ (tăng 24 nghìn tỷ gần 15%), tài chính (tăng 6,4 nghìn tỷ gần 426%)...

Tỷ trọng trái phiếu doanh nghiệp tiếp tục giảm xuống 5,2% so với 5,9% vào cuối năm 2023 và tỷ trọng cho vay kinh doanh bất động sản cũng được duy trì dưới mức 8%, đạt 6,7% giảm nhẹ so với cuối năm 2023.

|

| Diễn biến giá MBB thời gian gần đây |

Luận điểm thứ hai DSC lựa chọn mã cổ phiếu này là do chất lượng tài sản cải thiện đáng kể so với quý trước. Theo đó, tỷ lệ nợ xấu giảm mạnh từ 2,49% quý I xuống 1,64% và tỷ lệ bao phủ nợ xấu tăng lên 102%. Ngân hàng đã giải quyết được vấn đề nợ xấu liên đới CIC (khoảng 0,8% dư nợ cho vay khách hàng trong quý I, ước tính hơn 4.900 tỷ) giúp các khoản vay này trở về trạng thái bình thường và tích cực xử lý nợ xấu bằng dự phòng trong quý (hơn 3.000 tỷ).

Nợ nhóm 2 giảm 12%, chiếm 1,8% tổng dư nợ cho vay khách hàng, thấp nhất kể từ quý I/2023 và sức khỏe nền kinh tế đang cho thấy những tín hiệu hồi phục tốt hơn. Vì vậy, DSC kỳ vọng tỷ lệ nợ xấu của ngân hàng sẽ ổn định và có thể cải thiện trong nửa cuối năm.

Thứ ba, NIM cải thiện 0,47% điểm so với quý trước lên 4,69%, đây cũng là quý đầu tiên biên lãi thuần của MBB ghi nhận hồi phục kể từ xu hướng giảm bắt đầu vào quý I/2023. Lợi suất tài sản sinh lãi có dấu hiệu tạo đáy trong khi chi phí vốn duy trì xu hướng giảm giúp NIM hồi phục tích cực.

DSC kỳ vọng xu hướng này sẽ tiếp diễn trong nửa cuối năm với kỳ vọng lợi suất tài sản sinh lãi đi ngang trong khi chi phí vốn tiếp tục giảm nhờ:

(1) tiền gửi không kỳ hạn CASA hồi phục trở lại sau khi giảm mạnh trong quý I (yếu tố vụ mùa) từ 34% lên 37%

(2) Tỷ trọng huy động từ phát hành GTCG tiếp tục giảm (hình thức huy động chi phí cao hơn so với huy động từ tiền gửi khách hàng)

(3) Bất chấp những động thái tăng lãi suất huy động gần đây, nền lãi suất huy động trung bình 6 tháng đầu năm của MB vẫn thấp hơn khoảng 0,5% so với trung bình 3 quý đầu năm 2022 (giai đoạn chưa tăng lãi suất) trong khi chi phí vốn quý II/2024 cao hơn khoảng 0,5% so với giai đoạn này.

>> Một mã cổ phiếu ngân hàng được khuyến nghị TRUNG LẬP, giá mục tiêu 22.800 đồng/cổ phiếu