Áp lực đáo hạn trái phiếu bủa vây, doanh nghiệp bất động sản 'loay hoay' tiếp cận vốn

Theo nhận định của MBS Research, các doanh nghiệp bất động sản đang đối mặt với áp lực đáo hạn trái phiếu trong nửa cuối năm 2024 và khả năng tiếp cận vốn vay từ ngân hàng.

Trong báo cáo phân tích ngành bất động sản mới đây, MBS Research đánh giá thị trường bất động sản vẫn phải đối mặt với nhiều khó khăn trong thời gian tới.

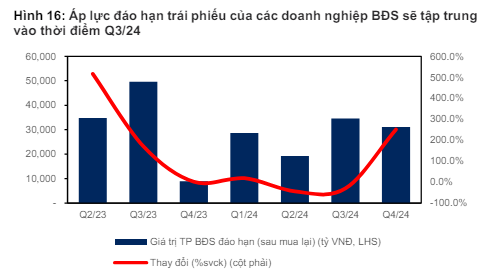

Cụ thể, công ty chứng khoán nhận định áp lực trả nợ trái phiếu trong nửa cuối năm 2024 của nhóm bất động sản là khá lớn với giá trị khoảng 70.000 tỷ đồng.

Đáng chú ý, giá trị trái phiếu chậm các nghĩa vụ thanh toán trong tháng 4 ước vào khoảng 193.600 tỷ đồng, chiếm gần 19% dư nợ trái phiếu doanh nghiệp của toàn thị trường, trong đó nhóm ngành bất động sản tiếp tục chiếm tỷ trọng lớn nhất với 70%, tương ứng 135.520 tỷ đồng.

>> 4 doanh nghiệp bất động sản sạch nợ trái phiếu kinh doanh ra sao trong quý I/2024?

|

| Nguồn: MBS Research |

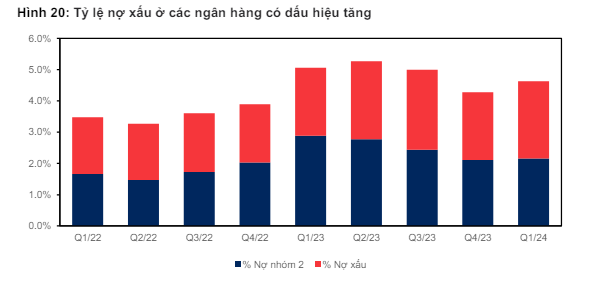

Bên cạnh đó, thị trường bất động sản vẫn đang gặp khó khăn trong thời gian qua đã khiến chủ đầu tư không thể mở bán dự án để duy trì dòng tiền dẫn tới mất khả năng trả nợ. Minh chứng cho thấy tỷ lệ nợ xấu của các ngân hàng tăng lên mức 2,5% (so với khoảng 2,2% hồi đầu năm).

Trong bối cảnh nợ xấu tăng, các ngân hàng có xu hướng thận trọng hơn khi giải ngân từ đó gây khó khăn trong việc tiếp cận vốn cho các doanh nghiệp bất động sản.

MBS cho rằng điều kiện để các ngân hàng có thể giải ngân là tình trạng pháp lý cũng như khả năng triển khai bán hàng của dự án để có thể đem lại dòng tiền trả nợ.

Do đó, việc tiếp cận đồng vốn của ngân hàng là bước cản lớn đối với nhiều doanh nghiệp bất động sản. Vì vậy, loạt công ty đã chuyển phương án bằng cách phát hành cổ phiếu, huy động nguồn vốn từ cổ đông để trả nợ.

Mới đây, CTCP Phát triển Nhà Bà Rịa - Vũng Tàu (HDC) thông báo chào bán gần 20 triệu cổ phiếu cho cổ đông hiện hữu với giá 15.000 đồng/cp. Toàn bộ số tiền từ đợt chào bán dự kiến là 300 tỷ đồng sẽ được Hodeco dùng để thanh toán gốc và lãi của 8 hợp đồng tín dụng, bao gồm trả cho BIDV 75 tỷ đồng, PG Bank 91 tỷ đồng, TPBank 54 tỷ đồng, Vietcombank 80 tỷ đồng.

Một cái tên khác nổi bật khác trong lĩnh vực bất động sản là CTCP Đầu tư Hải Phát (HPX) cũng lên kế hoạch huy động 2.920 tỷ đồng để tái cơ cấu nợ vay, thanh toán các trái phiếu đến hạn và góp vốn vào các công ty con. Cụ thể, Hải Phát Invest lên phương án chào bán 167,3 triệu cổ phiếu cho cổ đông hiện hữu (trong đó có 15,2 triệu cổ phiếu để chi trả cổ tức năm 2023) và 140 triệu cổ phiếu riêng lẻ cho nhà đầu tư chiến lược với cùng mức giá 10.000 đồng/cp.

|

| Nguồn: MBS Research |

Có thể thấy, việc gặp bế tắc trong thanh toán nợ vay khiến cho nhiều doanh nghiệp bất động sản rơi vào khó khăn trong việc kinh doanh. Ở chiều ngược lại, các công ty sở hữu quỹ đất sạch cũng như tài chính lành mạnh sẽ là lợi thế cuộc đua trên thị trường bất động sản và có nguồn lực để triển khai các dự án mới.

Đáng chú ý, Tài chính Hoàng Huy (TCH) đã lập tức tất toán hơn 2.000 tỷ đồng nợ vay bằng dòng tiền từ bán hàng và cơ cấu các loại tài sản khác, qua đó đưa tổng nợ vay về mức 34 tỷ đồng, chiếm 1,6% tổng nợ phải trả.

Nhà Từ Liêm (NTL) cũng là doanh nghiệp bất động sản hiếm hoi không ghi nhận nợ vay. Được biết, công ty đã trả hết toàn bộ khoản vay ngắn hạn hơn 149,7 tỷ đồng của Vietinbank vào ngày 3/1, qua đó đưa nợ vay về số 0 tại ngày 31/3/2024.

Một cái tên khác có tiếng trong nhóm bất động sản là Tập đoàn An Gia (AGG). Được biết, công ty thông báo đã hoàn thành việc thanh toán toàn bộ nghĩa vụ liên quan của lô trái phiếu AGG12202, giá trị 300 tỷ đồng trong tháng 5/2024. Như vậy, An Gia chính thức đưa dư nợ trái phiếu về 0 ngay trong tháng 5, đúng như kế hoạch đề ra trước đó.

>> ‘Bom nợ’ trái phiếu vẫn chực chờ, doanh nghiệp bất động sản manh nha phát hành trở lại