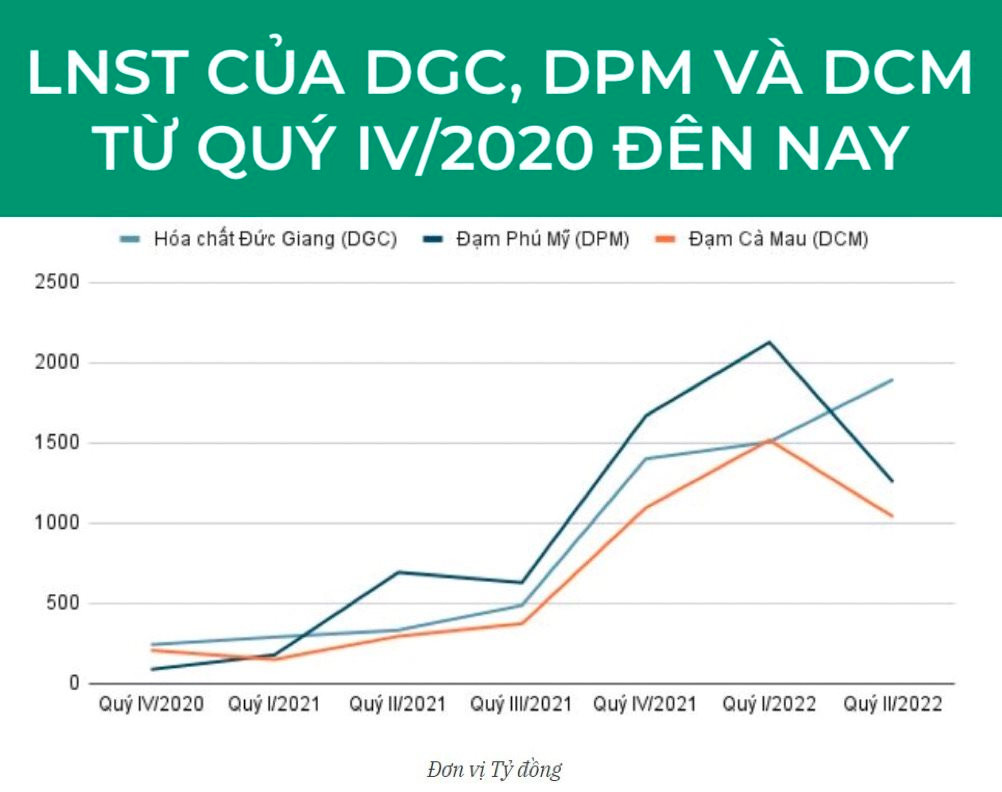

Đến thời điểm hiện tại, bức tranh kinh doanh nhóm hóa chất - phân bón thông qua "sức khỏe" của các ông lớn đầu ngành như DGC, DPM hay DCM đã lộ diện với nhiều điểm tương đồng. Vẫn là những khoản lãi đậm nghìn tỷ song kỳ vọng tăng trưởng đã ít nhiều vơi đi.

Đến thời điểm này, mùa báo cáo tài chính quý II/2022 đã ghi qua được 2/3 chăng đường với khoảng 800 doanh nghiệp công bố kết quả kinh doanh.

Với các đại điện nhóm hóa chất - phân bón, vẫn là những con số lãi đậm nghìn tỷ - tăng mạnh so với cùng kỳ 2021 song kỳ vọng tăng trưởng đã ít nhiều vơi đi.

Minh chứng rõ thấy nhất là việc Đạm Phú Mỹ và Đạm Cà Mau đều ghi nhận mức sụt giảm lợi nhuận đáng kể so với đỉnh quý I (2.126 tỷ đồng và 1.517 tỷ đồng). Với Hóa chất Đức Giang, dù đây mới là đỉnh lãi lịch sử song nguy cơ về một sự thoái trào đang được nhận định dần hiện hữu.

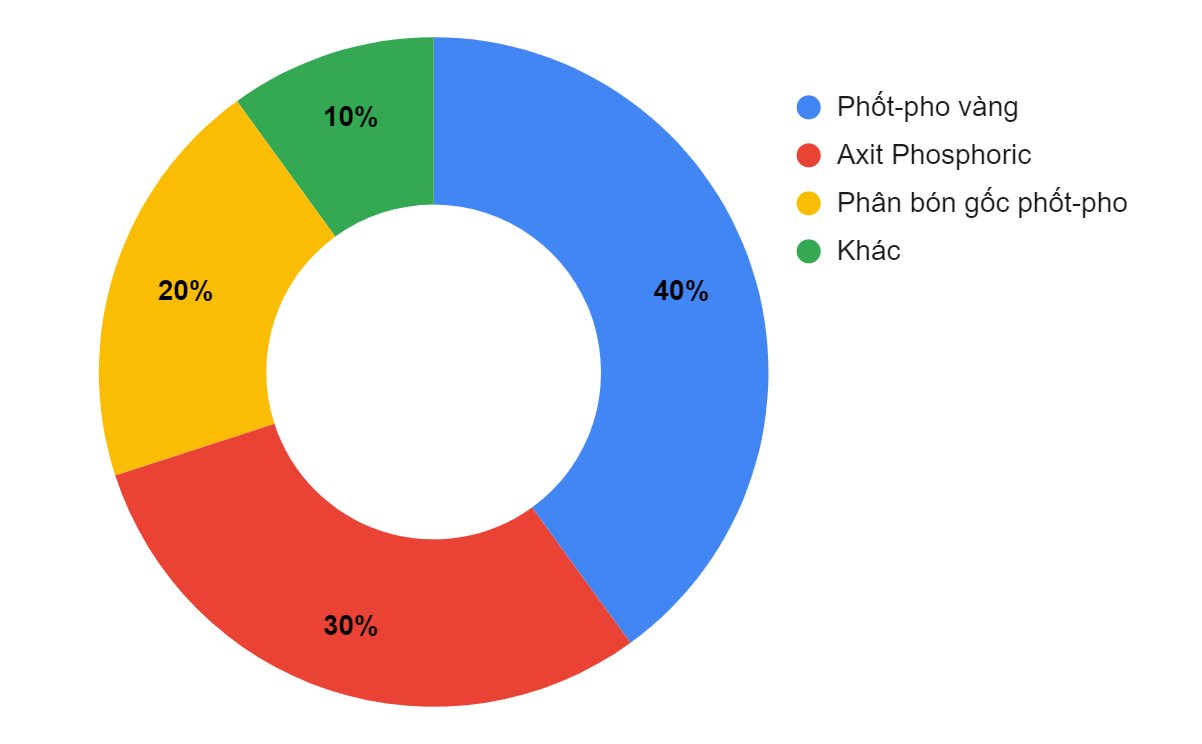

Áp lực lớn từ chi phí điện năng: Với Hóa chất Đức Giang, công nghệ của doanh nghiệp này được đánh giá sẽ cho phép công ty có thể dùng quặng Apatit và than để sản xuất phốt pho vàng. Đây là sản phẩm chiếm 40% tổng doanh thu của Đức Giang bên cạnh các axit phosphoric, phân bón gốc phốt pho (chiếm 20%).

Dù có thể tự chủ được nguồn quặng Apatit (giúp giảm 35% chi phí nguyên liệu) song chi phí lớn nhất trong quá trình sản xuất phốt pho vàng là điện. Theo ước tính của công ty chứng khoán KBSV, chi phí điện năng chiếm tới 70% giá thành sản xuất mặt hàng này.

Theo ghi nhận, giá điện thị trường đang tăng vì giá dầu, giá than tăng cộng với việc huy động điện năng lượng tái tạo tăng. Ghi nhận, giá điện thị trường trung bình năm 2019 là 1.208 đồng/kWh; sang 2020 là 886 đồng/kWh; năm 2021 là 1.006 đồng/kWh; đến nửa đầu năm 2022, giá điện thị trường có nhiều thời điểm tăng lên đến 2.000 đồng/kWh.

Vấn đề cạnh tranh và nguy cơ giảm thu từ việc xuất khẩu: Một yếu tố khác đến từ việc hoạt động trở lại của các nhà máy sản xuất tại Trung Quốc đang khiến giá phốt pho vàng liên tục giảm mạnh trong hơn 2 tháng qua - giảm 56% so với đỉnh tháng 7/2021 (7.333 USD/tấn). Điều này vô hình chung tạo áp lực cạnh tranh trực tiếp đến các sản phẩm cùng loại của DGC - nhất là ở "mặt trận" xuất khẩu khi 70% doanh thu của Đức Giang đến từ hoạt động bán hàng tại Ấn Độ (chiếm 25% doanh thu), Nhật Bản, Hàn Quốc,…

Việc giá phốt pho vàng liên tục lao dốc (song vẫn còn ở mức cao) có thể vẫn sẽ giúp Đức Giang tiếp tục ghi nhận mức doanh thu và lợi nhuận gộp quý III/2022 tăng trưởng so với cùng kỳ năm trước song đến quý IV thì chưa chắc. Thêm vào đó, nhà đầu tư vẫn có xu hướng quan tâm nhiều hơn đến tăng trưởng lợi nhuận và biên lãi ròng theo từng quý thay vì so chiều với cùng kỳ.

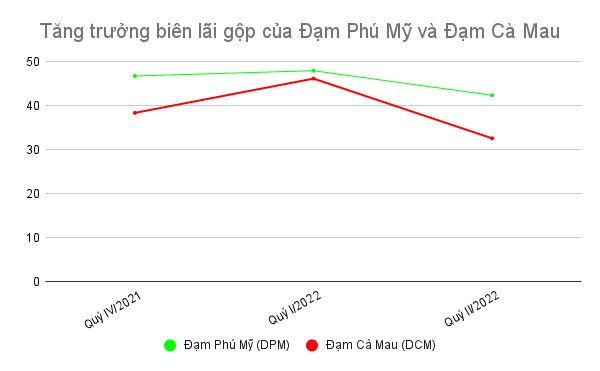

Giá phân bón giảm trung hạn sẽ "cầm chân" tăng trưởng lợi nhuận các ông lớn: Với 2 ông lớn đầu ngành phân bón, thông thường, lợi nhuận của nhóm này sẽ đạt mức cao vào quý II và quý IV (chính vụ).

Tuy nhiên sang năm nay, SSI Research cho rằng lợi nhuận của các doanh nghiệp này đã đạt đỉnh trong quý I/2022 và giảm dần trong giữa năm (cùng với tốc độ tăng phi mã của giá nhiên liệu do căng thẳng chính trị toàn cầu) trước khi phục hồi trở lại vào quý IV khi mùa cao điểm bắt đầu.

Trước đó, SSI Research cũng đã dự báo giá ure đạt đỉnh trong tháng 3 và có thể giảm mạnh từ tháng 6 trở đi (thực tế đã giảm 26% từ giữa tháng 6 đến nay) khi Trung Quốc dần nới lỏng chính sách xuất khẩu và vấn đề thiếu than dần được khắc phục.

Chứng khoán Agriseco nhận định, giá phân bón có thể tiếp tục giảm tới cuối năm 2022 và kéo dài sang năm 2023 trước khi hình thành mặt bằng giá mới. Tồn kho phân bón thế giới đang tăng mạnh cũng là dấu hiệu cho thấy giá phân bón sẽ còn tiếp tục giảm thời gian tới.

Đến thời điểm hiện tại, dù chưa thể khẳng định ngành phân bón đã bước qua đỉnh lợi nhuận hay chưa và cần thêm thời gian để kiểm chứng. Giá phân bón dù vẫn ở mức cao so với các năm trước nhưng lại biến động không thật sự thuận lợi là một yếu tố cần lưu ý. Nếu xu hướng giảm tiếp tục duy trì, lợi nhuận của các doanh nghiệp phân bón sẽ khó tránh khỏi bị ảnh hưởng tiêu cực.

Kỳ vọng đang phản ánh vào giá cổ phiếu: Có thể khẳng định kết quả kinh doanh có lợi trong quý II/2022 đã phản ánh vào nhịp hồi phục mạnh của những DPM, DGC, DCM tại thời điểm giữa quý. Dù vậy, đây cũng là nhịp thăng hoa cuối cùng đối với nhà đầu tư đến thời điểm hiện tại.

Cổ phiếu DCM hiện đã giảm gần 40% giá trị so với đỉnh 48.450 đồng hồi cuối tháng 3; DPM giảm 41% so với đỉnh 75.100 đồng hồi giữa tháng 4 và DGC giảm gần 34% so với đỉnh 134.700 đồng (giá điều chỉnh) hồi giữa tháng 6.

Trong bối cảnh này, thanh khoản của cả 3 mã trên đều ghi nhận giảm mạnh khi nhà đầu tư rời đi, đặc biệt là các hoạt động bán ròng của khối ngoại.

Chi tiết xem bài viết: Tiền ngoại "âm thầm" rút khỏi nhóm cổ phiếu phân bón - hóa chất