Áp lực lên ngân sách sụt giảm mạnh nhờ sự bình ổn từ nợ công trong năm qua.

Diễn biến hiện trạng nợ công tại Việt Nam

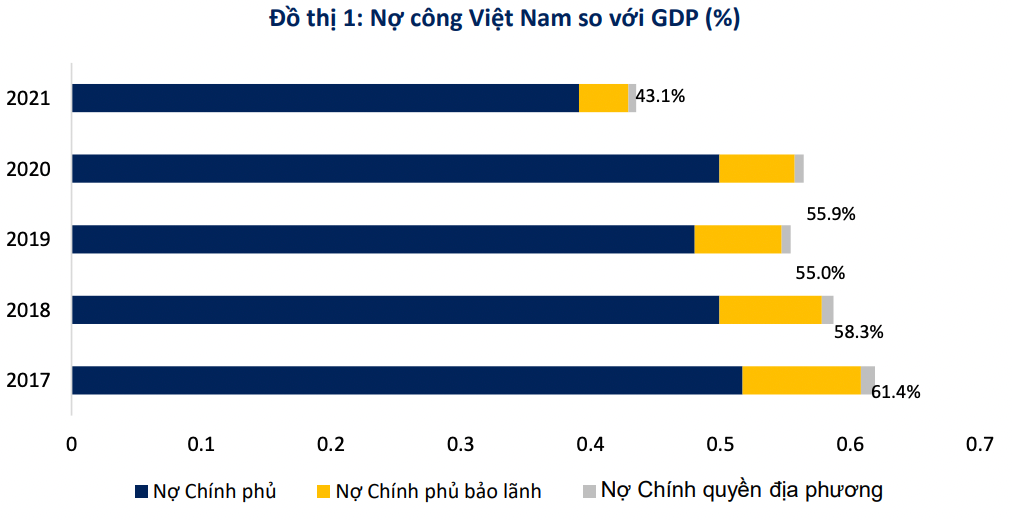

Theo báo cáo tuần tại BSC, nợ công của Việt Nam có xu hướng giảm trong những năm trở lại đây, đặc biệt giảm mạnh xuống mức 43.1% GDP trong năm 2021, cách xa mức trần 60% GDP Quốc hội cho phép.

Chiếm tỷ trọng lớn nhất trong nợ công của Việt Nam là Nợ của Chính phủ, chiếm khoảng 50% GDP trong giai đoạn 2017-2020 và giảm xuống mức khoảng 40% GDP trong năm 2021, kéo theo tổng

nợ công giảm.

Tỷ trọng nợ Chính phủ bảo lãnh và nợ Chính quyền địa phương chỉ chiếm phần nhỏ và đang ngày càng có chiều hướng giảm tỷ trọng, lần lượt chiếm dưới 10% GDP và 1% GDP.

Nợ của Chính phủ: Hơn một nửa nợ của Chính phủ đều đến từ nguồn vay trong nước và tỷ trọng này ngày càng tăng lên trong những năm gần đây do Việt Nam đang từng bước cơ cấu nợ vay theo hướng tăng vay trong nước và giảm vay nước ngoài.

Trong 5 năm từ 2017-2020, tỷ trọng này đã tăng từ gần 60% lên gần 70%. Dù vậy, tỷ trọng khoản nợ nước ngoài của Chính phủ cũng chiếm không nhỏ: hơn 30% dư nợ của Chính phủ.

Về khoản vay nước ngoài trong nợ của Chính phủ, vay song phương và vay đa phương chiếm lần lượt khoảng 15% và 18% tổng nợ của Chính phủ và ngày càng có xu hướng giảm dần tỷ trọng.

Một số chủ nợ chính thức vay song phương của Việt Nam là Nhật Bản, Hàn Quốc, Pháp, Đức trong đó Nhật bản là chủ nợ lớn nhất. Về vay đa phương, Việt Nam chủ yếu là vay từ WB và ADB.

Nợ do Chính phủ bảo lãnh: chỉ chiếm dưới 10% GDP và ngày càng có xu hướng thu hẹp quy mô. Nợ nước ngoài chiếm khoảng 1 nửa dư nợ của khoản mục này và cũng đang có xu hướng giảm dần tỷ trọng.

Theo các chuyên gia tại BSC, khi so sánh với các quốc gia khác, xu hướng nợ công của Việt Nam đang trên đà giảm trong khi các nước khác đang trên đà tăng tỷ trọng nợ công so với GDP. Tỷ trọng nợ công/GDP của Việt Nam cũng khá gần ngưỡng trung bình của ASEAN 6.

Ảnh hưởng từ việc tăng lãi suất đến tình hình nợ công

Cập nhật tình hình tăng lãi suất của các NHTW

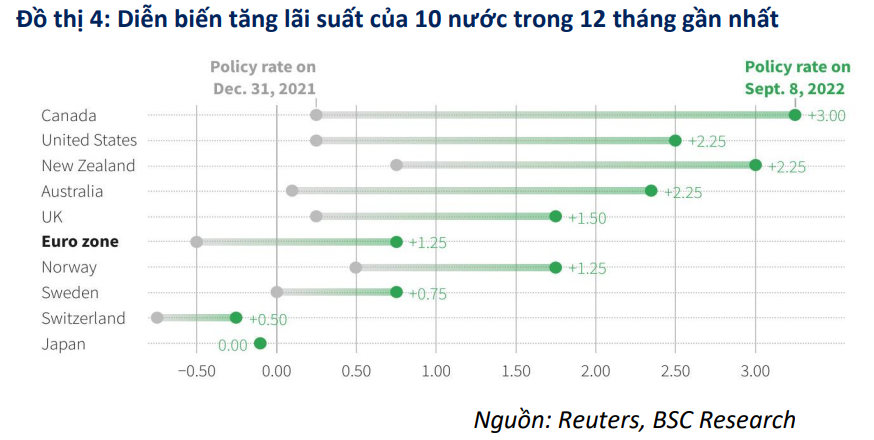

Các NHTW lớn trên thế giới chưa có dấu hiệu dừng lại trong “cuộc đua” tăng lãi suất nhằm kiềm chế lạm phát – khi giá cả tiếp tục giữ ở mức cao trong nhiều năm trở lại đây, điều này gây sức ép lớn nên các nền kinh tế đang phát triển trong đó có Việt Nam.

Vào ngày 08/09/2022, NHTW châu Âu (ECB) cũng đã quyết định nâng lãi suất điều hành thêm 0,75% - đây là mức tăng mạnh nhất kể từ khi đồng Euro ra đời vào năm 1999.

Bên cạnh đó, với dữ liệu CPI tháng 8 không được như kỳ vọng, trong tuần này, tâm điểm chú ý của giới đầu tư là cuộc họp của Fed diễn ra trong hai ngày thứ Ba và thứ Tư.

Thị trường hiện tại gần như tin chắc Fed sẽ lần thứ ba liên tiếp tăng lãi suất với bước nhảy 0,75 điểm phần trăm trong cuộc họp này. Một số nhà đầu tư thậm chí cho rằng bước nhảy tròn 1 điểm phần trăm sẽ được áp dụng, nhưng khả năng này thấp hơn.

Ngoài ra, trong 4 nước có mối liên hệ đến tình hình nợ công tại Việt Nam, ngoại trừ Nhật Bản vẫn đang kiên định với chính sách tiền tệ siêu nới lỏng của mình thì cả 3 đối tác chính (Mỹ, EU, Hàn Quốc) đang trong quá trình thắt chặt chính sách tiền tệ thông qua công cụ lãi suất.

Đặc biệt, kể từ thời điểm xung đột địa chính trị Nga – Ukraine xảy ra vào tháng 2/2022 đã khiến quá trình này diễn ra với mức độ và tần suất mạnh mẽ hơn so với giai đoạn trước.

Điều này sẽ gây sức ép đến chính sách tiền tệ của NHNN cũng như áp lực lên tỷ giá trong thời gian tới.

Cập nhật tình hình lãi suất TPCP

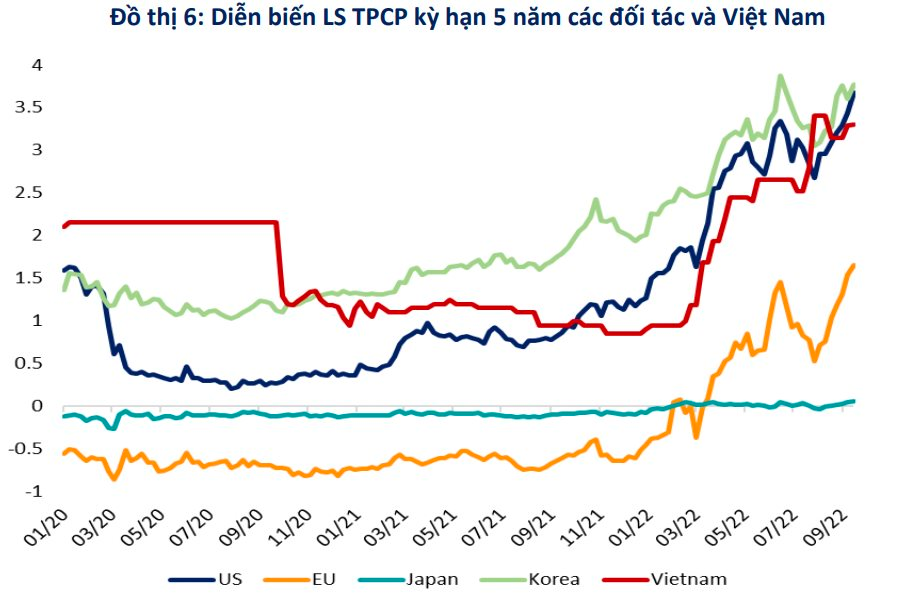

Thời điểm dịch bệnh Covid-19 bùng phát buộc các NHTW thực hiện chính sách tiền tệ nới lỏng để kích thích tăng trưởng kinh tế điều này chứng kiến lãi suất TPCP có xu hướng giảm.

Tuy nhiên trước động thái tăng lãi suất điều hành của các NHTW trong công cuộc chống lạm phát, lãi suất trên thị trường TPCP đang trong xu hướng tăng với mức độ mạnh mẽ.

Theo nhận định từ các chuyên gia tại BSC, ngoại từ Nhật Bản đang duy trì chính sách tiền tệ siêu nới lỏng, lãi suất trái phiếu chính phủ các nước còn lại đều có xu hướng tăng mạnh kể từ đầu năm 2022 trở lại đây.

Cụ thể, lãi suất kỳ hạn 10 năm tại Hàn Quốc đang ngang bằng tại Việt Nam ở mức 3,79% trong khi đó lãi suất TPCP Mỹ ở mức 3,45% và chưa có dấu hiệu dừng lại khi nhiều khả năng FED sẽ tiếp tục nâng lãi suất trong những cuộc họp còn lại trong năm 2022 với quan điểm cứng rắn với lạm phát.

Nhìn chung, lãi suất TPCP các kỳ hạn đều có xu hướng tăng và điều này có thể sẽ tác động đến khả năng vay nợ của Việt Nam trong tương lai.

Tuy nhiên tại thời điểm hiện tại điều này cũng không quá đáng ngại khi nền kinh tế vẫn đang phục hồi tốt sau đại dịch và còn dư địa để hỗ trợ tăng trưởng cho nền kinh tế.

Diễn biến tỷ giá VND so với các đối tác chính và tác động đến Việt Nam

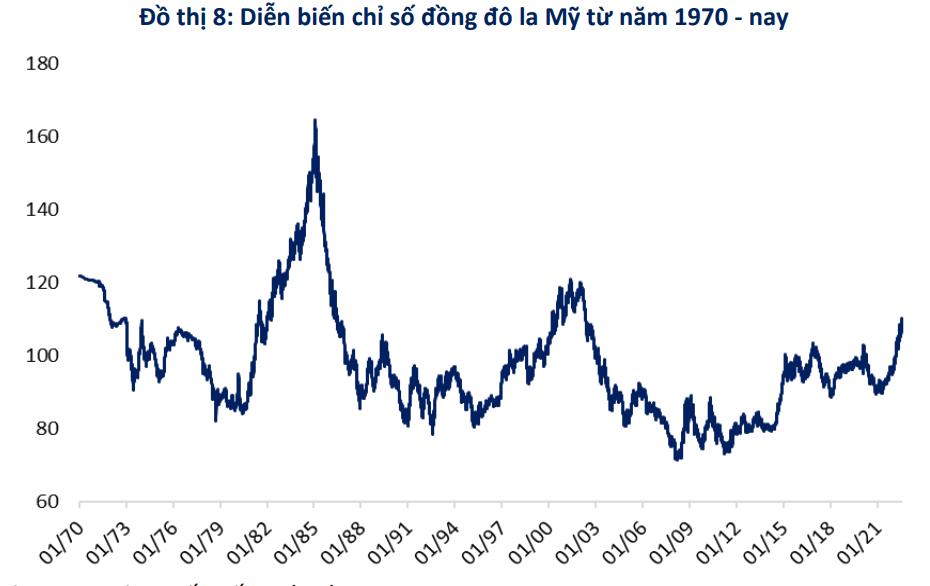

Sự tăng giá mạnh mẽ của đồng USD trong thời gian trở lại đây đang gây áp lực lên không chỉ VND mà còn đến nhiều đồng tiền chủ chốt khác trên thế giới như JPY, EUR…

Điều này có thể thấy rõ qua diễn biến của chỉ số DXY – chỉ số thể hiện mối quan hệ của đồng USD so với các đồng tiền phổ biến khác trên thế giới.

Nợ công đang có xu hướng giảm dần và có xu hướng dịch chuyển sang vay nợ trong nước thay vì tìm kiếm nguồn tài trợ từ bên ngoài, điều này cho thấy nội lực nền kinh tế Việt Nam trong những năm trở lại đây có sự cải thiện tích cực - khi vượt qua đại dịch Covid-19 một cách ấn tượng trong bối cảnh thế giới đầy biến động.

Điều này càng được thể hiện rõ khi các tổ chức xếp hạng tín nhiệm độc lập uy tín trên thế giới (S&P, Moody…) đã nâng hạng Việt Nam và một số các ngân hàng thương mại trong nước.

Với chính sách điều hành linh hoạt, phối hợp hiệu quả giữa chính sách tiền tệ và tài khóa của Chính phủ bên cạnh những con số tích cực trong việc thực hiện kế hoạch thu NSNN vấn đề nợ công và trả nợ của Việt Nam sẽ không quá lo ngại trong thời gian tới.

Công ty Chứng khoán Ngân hàng Đầu tư và Phát triển Việt Nam (BSC)

Chuyên gia Moody’s đánh giá cao hiệu quả chính sách tài khóa của Việt Nam