Nhiều công ty chứng khoán đã thu hồi được hàng trăm, hàng tỷ đồng nợ trái phiếu từ Novaland (NVL).

Sau khoảng thời gian khó khăn, Tập đoàn CTCP Tập đoàn Đầu tư Địa ốc No va - Novaland (NVL) dần ghi nhận những tín hiệu tích cực hơn trong kết quả kinh doanh cùng sức khoẻ tài chính.

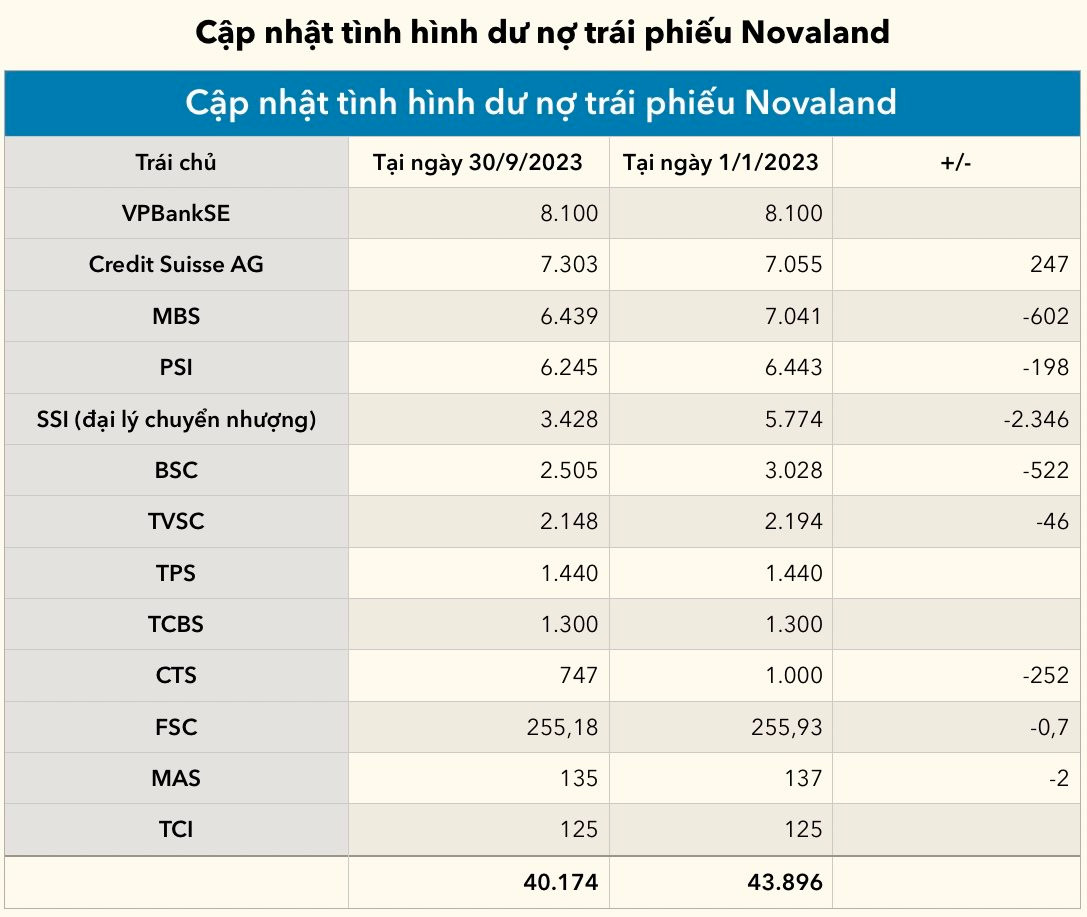

Sau 9T/2023, Novaland đã thanh toán 3.722 tỷ đồng trái phiếu, theo đó dư nợ trái phiếu giảm 10% từ mức 43.896 tỷ đồng xuống còn 40.174 tỷ đồng. Trong đó, lượng thanh toán lớn nhất nằm ở số trái phiếu do Chứng khoán SSI làm đại lý chuyển nhượng.

Tại thời điểm 30/9/2023, VPBankSE tiếp tục là trái chủ lớn nhất của doanh nghiệp bất động sản nhà ông Bùi Thành Nhơn với 8.100 tỷ đồng trái phiếu, không có sự thay đổi so với đầu năm. Tương tự các lô trái phiếu tại TPS, TCBS và TCI không có tiến triển gì mới. Trong khi đó, SSI, MSB, BSC, TVSC, CTS, MAS, FSC đã thu hồi được hàng trăm, hàng tỷ từ NVL.

Duy nhất Credit Suisse AG tăng thêm giá trị trái phiếu nắm giữ lên 7.303 tỷ đồng do thoả thuận dời gốc và lãi trái phiếu. Liên quan đến lô trái phiếu 300 triệu USD của Novaland, hồi cuối tháng 9/2023, CTCP Tập đoàn Đầu tư Địa ốc No va - Novaland (NVL) cho biết doanh nghiệp đã trao đổi với nhóm trái chủ về những khó khăn trong thanh khoản, dẫn đến chưa thể hoàn thành đúng hạn nghĩa vụ trả lãi 7,8 triệu USD.

"Novaland đã và đang đề xuất, thương lượng với nhóm trái chủ The Ad Hoc Group về phương án tái cơ cấu cho khoản nợ trái phiếu này phù hợp với khả năng hiện tại và lộ trình khôi phục hoạt động kinh doanh của Công ty với sự tư vấn của các đơn vị tư vấn quốc tế và trong nước như Deloitte, Sidley Austin LLP và YKVN. Hiện lô trái phiếu này còn dư nợ 298,6 triệu USD", Novaland thông tin.

Phía doanh nghiệp cho biết thêm, trong điều kiện nguồn lực hạn chế, doanh nghiệp cam kết luôn nỗ lực đàm phán và giải quyết trên tinh thần cầu thị, mong muốn tìm ra giải pháp tối ưu nhằm đảm bảo quyền lợi cho nhóm trái chủ.

Năm 2021, Novaland phát hành thành công cho nhà đầu tư nước ngoài 300 triệu USD trái phiếu chuyển đổi quốc tế, không kèm chứng quyền, không có tài sản bảo đảm và được niêm yết trên Sàn giao dịch chứng khoán Singapore (SGX).

Lô trái phiếu có kỳ hạn 5 năm kể từ ngày phát hành (tức đáo hạn vào năm 2026), lãi suất cố định 5,25%/năm. Nguồn vốn huy động được Novaland sử dụng để phát triển các dự án trọng điểm và gia tăng quỹ đất nhằm hoàn thành kế hoạch lợi nhuận 2022-2024.

|

| Đến cuối tháng 9/2023, doanh nghiệp nhà Chủ tịch Bùi Thành Nhơn ghi nhận dư nợ trái phiếu ở mức 40.174 tỷ đồng |

Theo điều khoản, các trái phiếu này có quyền chuyển đổi thành cổ phần phổ thông của Novaland với giá chuyển đổi là 135.700 đồng/cp – cao hơn 15% giá đóng cửa của cổ phiếu NVL tại ngày chào bán 7/7/2021.

Credit Suisse AG (Singapore) Limited và Sole Bookrunner thu xếp cho đợt huy động vốn nói trên của Novaland. Trong đó, Credit Suisse AG là đối tác quen thuộc hỗ trợ Novaland huy động vốn ngoại với quy mô hàng trăm triệu USD trong nhiều năm qua dưới dạng các khoản vay hợp vốn quốc tế. Đơn cử như vào năm 2018, tổ chức này đã thu xếp cho Novaland huy động thành công khoản vay hợp vốn quốc tế có bảo đảm trị giá 250 triệu USD.

>> Doanh nghiệp “nhà” ông Bùi Thành Nhơn dùng bất động sản cấn trừ nợ lô trái phiếu nghìn tỷ