Chính sách tiền tệ toàn cầu đang dịch chuyển: Ngân hàng Nhà nước sẽ điều chỉnh ra sao?

Việc các NHTW lớn như Fed, ECB, BoJ và PBoC liên tục điều chỉnh lãi suất đã tạo ra những áp lực cũng như dư địa không nhỏ đối với chính sách tiền tệ của các nước, bao gồm Việt Nam.

Chính sách tiền tệ toàn cầu đang dịch chuyển

Thế giới đang chứng kiến sự thay đổi rõ rệt trong cách điều hành chính sách tiền tệ của các Ngân hàng Trung ương (NHTW) lớn. Tùy thuộc vào bối cảnh kinh tế vĩ mô, mỗi khu vực đang có những chiến lược riêng để ứng phó với các thách thức.

Tại Mỹ, Cục Dự trữ Liên bang (Fed) đã hạ lãi suất trong năm 2024 sau một chu kỳ tăng lãi suất kéo dài. Nguyên nhân chủ yếu là do áp lực lạm phát giảm dần, tỷ lệ thất nghiệp tăng, và lo ngại về một cuộc suy thoái sâu. Cuộc họp FOMC vào tháng 9/2024 đã đánh dấu một quyết định mạnh mẽ khi Fed giảm lãi suất 0,5% xuống còn 4,75-5,0%, và dự báo sẽ tiếp tục giảm thêm 0,5% nữa trong năm 2024. Những động thái này không chỉ nhằm thúc đẩy tăng trưởng kinh tế Mỹ mà còn ảnh hưởng đến chính sách tiền tệ toàn cầu.

Tương tự, Ngân hàng Trung ương Châu Âu (ECB) cũng đã hạ lãi suất sau khi lạm phát giảm và nền kinh tế khu vực Eurozone yếu đi. ECB dự báo lạm phát năm 2024 sẽ đạt 2,5%, thấp hơn so với mức 2,9% dự báo trước đó. Đây là yếu tố then chốt khiến ECB cắt giảm lãi suất tái cấp vốn tới 60 điểm cơ bản xuống còn 3,65%, trong khi lãi suất tiền gửi chỉ được cắt giảm 25 điểm cơ bản xuống 3,5% vào ngày 12/9 vừa qua, tạo điều kiện cho chính sách tiền tệ nới lỏng trong khu vực.

Ngược lại, Nhật Bản duy trì chính sách tiền tệ thắt chặt hơn. Ngân hàng Trung ương Nhật Bản (BoJ) nâng lãi suất từ 0,1% lên 0,25% vào hồi tháng 7, đồng thời giữ nguyên nguyên mức lãi suất này trong cuộc họp ngày 20/9 vừa qua. Chính sách này phản ánh sự thay đổi trong quan điểm của BoJ, khi duy trì lãi suất thấp nhằm kích thích tăng trưởng, đồng thời kiểm soát lạm phát trong bối cảnh giá cả leo thang.

Ở Trung Quốc, áp lực giảm phát đang khiến Ngân hàng Nhân dân Trung Quốc (PBoC)duy trì chính sách tiền tệ nới lỏng. Cụ thể, PBoC đã giữ nguyên lãi suất cho vay cơ bản trong cuộc họp ngày 20/9 vừa qua, với lãi suất LPR một năm được giữ nguyên ở mức 3,35%, trong khi LPR 5 năm không thay đổi ở mức 3,85%.

Trước đó, ngày 22/07, PBoC đã thực hiện việc cắt giảm lãi suất cho vay cơ bản kỳ hạn một năm giảm từ 3,45% xuống còn 3,35%, đánh dấu lần cắt giảm đầu tiên kể từ tháng 8 năm ngoái. Việc xuất khẩu suy giảm và thị trường bất động sản khó khăn tạo ra thách thức lớn, buộc PBoC phải tiếp tục hỗ trợ thông qua chính sách lãi suất thấp.

Những diễn biến này đã và đang tác động mạnh mẽ đến các nền kinh tế mới nổi và cận biên như Việt Nam, khi các quốc gia này cần cân nhắc điều chỉnh chính sách tiền tệ phù hợp để duy trì ổn định kinh tế vĩ mô.

Động thái gần đây của NHNN Việt Nam

Sau đại dịch COVID-19, Ngân hàng Nhà nước Việt Nam (NHNN) đã triển khai các chính sách nới lỏng tiền tệ nhằm hỗ trợ nền kinh tế trong giai đoạn phục hồi. Cụ thể, NHNN đã hạ lãi suất tái cấp vốn xuống mức 4,5% và lãi suất tái chiết khấu còn 3,0% kể từ giữa năm 2023. Tuy nhiên, khi Fed giữ mức lãi suất USD cao nhất trong vòng 22 năm, NHNN cũng phải đối mặt với áp lực từ chênh lệch lãi suất USD-VND.

Từ đầu năm 2024, NHNN phải đối mặt với nhiều áp lực khi vừa phải duy trì ổn định tỷ giá hối đoái, vừa phải hỗ trợ nền kinh tế phục hồi. Trong bối cảnh đó, giới phân tích nhận định việc Fed cắt giảm lãi suất đã mang lại sự linh hoạt cho NHNN trong điều chỉnh chính sách.

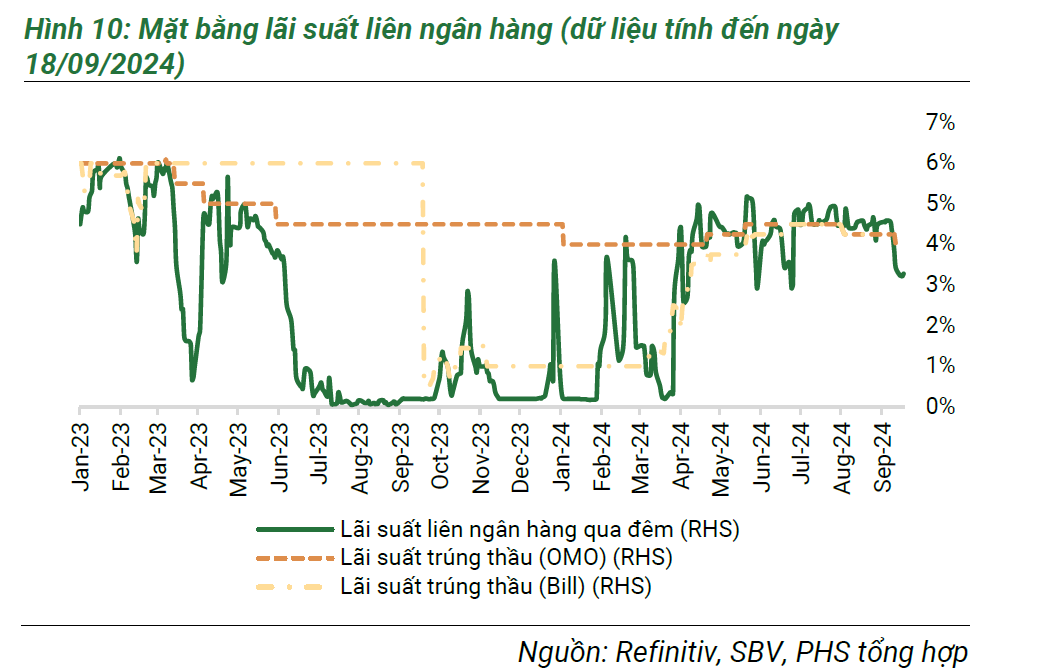

Một trong những động thái đáng chú ý là NHNN đã giảm lãi suất qua các nghiệp vụ thị trường mở (OMO) hai lần vào tháng 8 và tháng 9/2024, đưa lãi suất OMO xuống còn 4%. Điều này giúp giảm chi phí vốn và tạo điều kiện cho các ngân hàng thương mại giảm lãi suất cho vay, từ đó thúc đẩy nền kinh tế.

Ngoài ra, một diễn biến quan trọng khác là việc NHNN không phát hành tín phiếu (SBV Bills) trong thời gian gần đây, cho thấy thanh khoản đang duy trì ổn định. Bên cạnh đó, lãi suất liên ngân hàng cũng có xu hướng giảm. Cụ thể, lãi suất qua đêm trên thị trường liên ngân hàng đã giảm xuống còn khoảng 3,28% vào tháng 9/2024. Điều này cho thấy NHNN đang thực hiện các biện pháp nới lỏng thông qua việc can thiệp vào thị trường liên ngân hàng.

|

| Biểu đồ mặt bằng lãi suất liên ngân hàng - Nguồn: Công ty Cổ phần Chứng khoán Phú Hưng (PHS). |

Kịch bản tương lai cho chính sách tiền tệ của NHNN

Các chuyên gia từ Công ty Cổ phần Chứng khoán Phú Hưng (PHS) nhận định, chính sách nới lỏng hiện tại của NHNN có nhiều nét tương đồng với giai đoạn 2021-2023, khi Việt Nam đối mặt với áp lực tăng trưởng hậu COVID-19. Tuy nhiên, sự khác biệt lớn ở đây là môi trường lãi suất toàn cầu đã thay đổi theo chiều hướng thuận lợi hơn. Với tỷ giá ổn định và lạm phát trong tầm kiểm soát, NHNN có khả năng tiếp tục duy trì chính sách tiền tệ nới lỏng mà không phải lo ngại quá nhiều về dòng vốn ngoại tệ rút ra.

Trong bối cảnh Fed, ECB và các NHTW lớn khác giảm lãi suất, PHS nhận định NHNN có nhiều dư địa hơn để tiếp tục nới lỏng chính sách. Lạm phát trong nước hiện đang trong tầm kiểm soát, và áp lực từ lãi suất USD đã giảm. Điều này cho phép NHNN giảm lãi suất mà không gây ra những biến động lớn đối với tỷ giá. So sánh với các giai đoạn trước, NHNN đã có kinh nghiệm ứng phó với các cú sốc bên ngoài, đồng thời điều chỉnh linh hoạt để đảm bảo ổn định kinh tế vĩ mô.

Trong thời gian tới, NHNN có thể tiếp tục thực hiện các gói tín dụng ưu đãi để kích thích tiêu dùng và đầu tư, từ đó hỗ trợ nền kinh tế phục hồi sau đại dịch và các biến cố như bão lũ. Những biện pháp như giãn nợ, giảm lãi suất cho vay cũng sẽ được áp dụng để giúp các doanh nghiệp và người dân phục hồi.

Ngoài ra, theo PHS, NHNN có khả năng mua thêm USD để tăng cường dự trữ ngoại hối, hướng tới mức ổn định trên 100 tỷ USD, tương đương với tối thiểu 3 tháng nhập khẩu ròng theo khuyến nghị của IMF. Việc này không chỉ giúp gia tăng dự trữ ngoại hối mà còn tạo điều kiện cho NHNN ứng phó linh hoạt với các cú sốc tỷ giá trong tương lai, đồng thời ổn định thị trường ngoại hối trong dài hạn.

Tóm lại, trong bối cảnh chính sách tiền tệ toàn cầu đang dịch chuyển, NHNN sẽ linh hoạt điều chỉnh chính sách của mình để duy trì sự ổn định kinh tế và thúc đẩy tăng trưởng.

>> Fed hạ lãi suất 0,5%: Tác động và dự báo tiếp theo đối với kinh tế Việt Nam?