Hạ room ngoại về 4,99% - 'nước cờ hiểm’ của VIB?

VIB vừa tổ chức thành công ĐHĐCĐ bất thường năm 2024.

Ngân hàng TMCP Quốc tế Việt Nam (mã chứng khoán VIB) vừa tổ chức thành công ĐHCĐCĐ bất thường năm 2024 với nhiều dư âm đọng lại. Nội dung chính của các tờ trình liên quan đến việc hạ room ngoại về mức 4,99% từ mức 20,5% hiện tại.

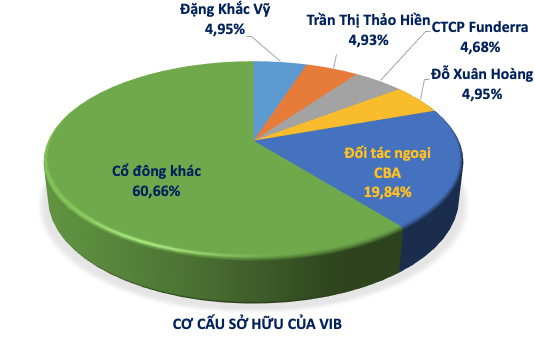

Đại hội có 69 cổ đông tham dự trực tiếp/ủy quyền, đại diện cho 80,63% tổng số cổ phiếu có quyền biểu quyết đang lưu hành. Trong khi đó cổ đông chiến lược của VIB là Commonwealth Bank of Australia (CBA) hiện đang sở hữu gần 503,22 triệu cổ phiếu tương ứng tỷ lệ 19,84%. Với tỷ lệ này, tương đương việc phía CBA đã tham dự trực tiếp hoặc cử người ủy quyền tham dự.

Nước cờ hiểm của VIB

Biên bản Đại hội cổ đông bất thường của VIB công bố cho thấy các cổ đông có nhiều ý kiến về việc hạ room ngoại này như: Việc hạ room ngoại có ảnh hưởng đến việc thoái vốn của nhà đầu tư chiến lược CBA hay không, hoặc có cổ đông hỏi xem CBA có thảo luận về lộ trình thoái vốn hay không, VIB có đang tìm kiếm nhà đầu tư chiến lược hay không?

Loạt câu hỏi của cổ đông được nêu trong biên bản họp, nhưng câu trả lời thì lại "đã trả lời đầy đủ và thỏa đáng", nhưng trả lời thế nào lại không được đề cập tới trong biên bản hội nghị.

Các tờ trình cuối cùng đều đã được thông qua với tỷ lệ đồng ý gần 76% và tỷ lệ phản đối gần 24% theo số lượng cổ đông tham dự/ủy quyền. Như vậy không loại trừ khả năng, CBA đã phản đối tờ trình nhưng bất thành.

>> VIB bất ngờ hạ tỷ lệ room ngoại xuống mức 4,99%, điều gì sẽ xảy ra?

Nước cờ này của VIB có ý nghĩa gì?

Trên thị trường tài chính hiện đang xuất hiện thông tin CBA muốn thoái vốn khỏi VIB. Đây có thể là nguyên nhân khiến VIB vội đi nước cờ sớm.

Thứ nhất: Ngăn chặn khối ngoại trao tay: Đặt trường hợp cổ đông ngoại CBA thực sự muốn và sẽ thoái vốn, nước đi sớm này của VIB sẽ ngăn được việc cổ đông ngoại trao tay, ngân hàng phải đón một cổ đông ngoại khác mà không có sự lựa chọn đối tác chiến lược.

Việc giới hạn room ngoại thời điểm này sẽ khiến CBA phải bán cổ phần cho nhà đầu tư trong nước. Trường hợp này, có 2 ý nghĩa: CBA khó có thể bán giá cao do việc đàm phán với nhà đầu tư trong nước ở bối cảnh này không dễ. Hai nữa là, VIB sẽ nhân cơ hội lựa chọn nhà đồng hành trong nước khi để đối tác tìm tới CBA đàm phán.

Thứ 2: Cơ hội chọn đối tác chiến lược ngoại mới của VIB. Đối tác mới, sau khi lựa chọn xong, VIB hoàn toàn có thể xin "nới" room ngoại trở lại và phát hành riêng lẻ, phát hành cho cổ đông chiến lược...

|

>> Vì sao tháng 6 có tới 3 ngân hàng tổ chức họp ĐHĐCĐ bất thường?

CBA - VIB: Cuộc tình 15 năm đến hồi chấm dứt?

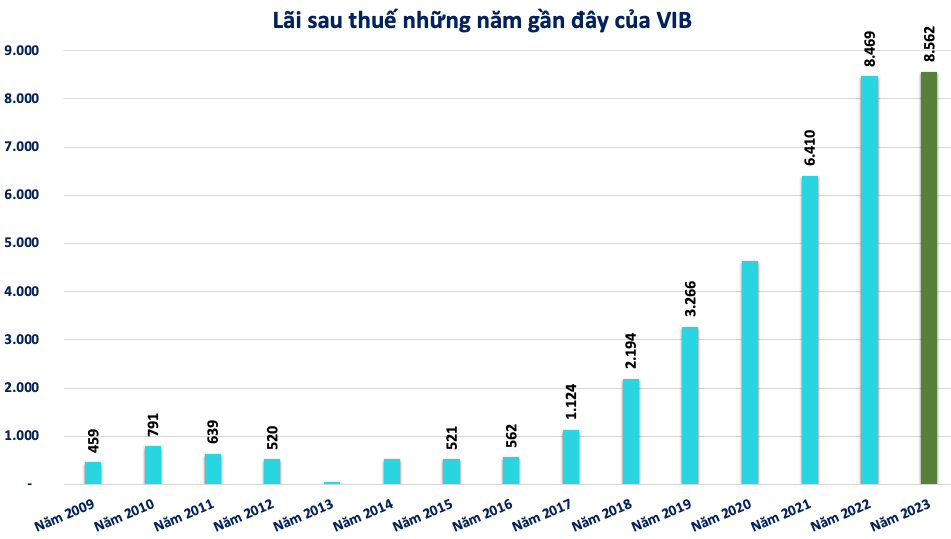

Mối nhân duyên giữa VIB và CBA bắt đầu từ năm 2009 khi một thỏa thuận hợp tác toàn diện được hình thành, chuẩn bị cho việc trở thành đối tác chiến lược chính thức từ năm 2010.

Với sự đồng hành của CBA, ngay cuối năm 2010 tổng tài sản VIB đã tăng từ mức 56.600 tỷ đồng lên 93.800 tỷ đồng. Và hiện tại cuối năm 2023, tổng tài sản VIB đạt gần 409.900 tỷ đồng.

Hoạt động kinh doanh cốt lõi thu nhập lãi thuần hơn 1.100 tỷ đồng năm 2009, tăng gần gấp đôi lên 2.000 tỷ đồng ngay năm 2010. Lợi nhuận sau thuế năm 2010 cũng tăng từ 459 tỷ đồng năm 2009 lên 790 tỷ đồng. Còn 2 năm 2022 và 2023 vừa qua lợi nhuận đều ở quanh mức 8.500 tỷ đồng.

|

Tính đến hết năm 2023, tổng dư nợ cho vay khách hàng của VIB đạt 266.345 tỷ đồng, tăng 15% so với thời điểm đầu năm.

"Lùm xùm" chia tay cùng CBA, cổ phiếu VIB có 2 phiên giảm điểm liên tiếp về mức 22.500 đồng/cổ phiếu. Vốn hóa ngân hàng đạt gần 57.100 tỷ đồng.

>> VIS Rating: 2 lý do giúp lợi nhuận ngành Ngân hàng tăng trong năm 2014