Tháng 11, thị trường chứng khoán đã chứng kiến đà phục hồi 66 điểm (+6,4%), đóng cửa tại mức 1094 điểm trong đó, các nhóm ngành tăng điểm mạnh nhất gồm Dịch vụ tài chính (+27%), Hóa chất (+17%), Thép (+14%), Dầu Khí (+13%) và Bất động sản (+9%).

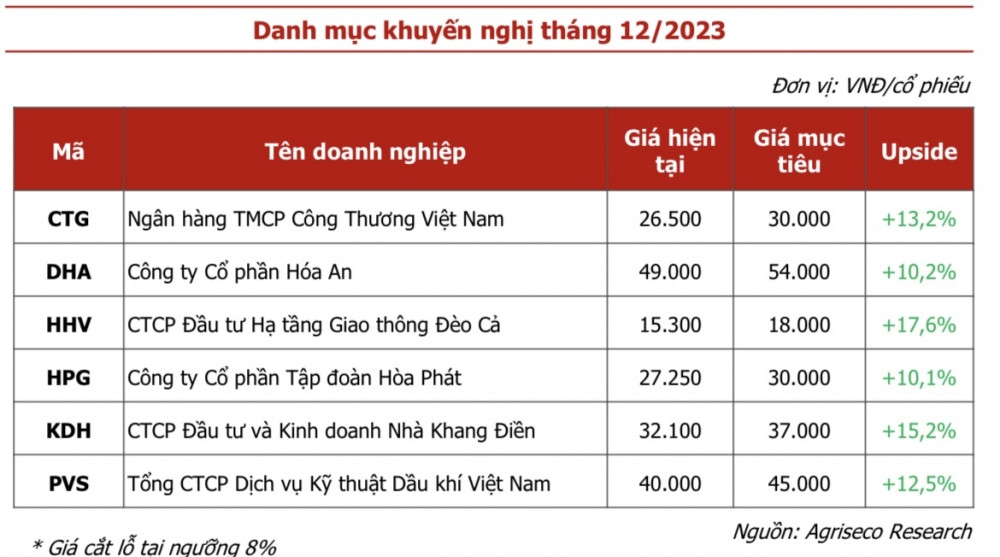

Sang tháng 12, Agriseco Research (AGR) đánh giá đây là giai đoạn phù hợp để giải ngân trở lại sau khi thị trường bứt phá khỏi vùng tích lũy cuối tháng 11. Theo đó AGR đã đưa danh mục đầu tư tiềm năng cho tháng cuối năm gồm: CTG, HPG, HHV, DHA, KDH, PVS.

CTG: Giá mục tiêu 30.000 đồng/cp (Upside 13,2%)

Kỳ vọng KQKD quý IV/2023 tiếp tục duy trì đà tăng trưởng. AGR dự kiến CTG sẽ đẩy mạnh tín dụng trong quý cuối năm nhằm hoàn thành hạn mức tăng trưởng tín dụng cả năm 2023 là 13%. Dự kiến LNTT cả năm 2023 của CTG đạt khoảng 23.500 tỷ đồng (+12,4% yoy) nhờ: (1) Nền kinh tế vĩ mô 11 tháng đầu năm có nhiều tín hiệu khởi sắc và mặt bằng lãi suất tiếp tục giảm sẽ thúc đẩy nhu cầu tín dụng tăng những tháng cuối năm, đặc biệt là cho vay các nhà thầu và doanh nghiệp tham gia thực hiện các dự án hạ tầng công cộng; (2) Tỷ lệ chi phí vốn giảm theo xu hướng lãi suất tiền gửi có kỳ hạn giảm và tận dụng nguồn vốn giá rẻ giúp tỷ lệ NIM cả năm của ngân hàng duy trì ổn định trên mức 3%.

- Chất lượng tài sản được duy trì tốt: Tỷ lệ nợ xấu của CTG đến ngày 30/09/2023 tăng nhẹ lên 1,3% trong khi tỷ lệ hình thành nợ xấu tính đã giảm trong bối cảnh nợ xấu toàn ngành có xu hướng tăng đến 2,2% – đây là tín hiệu tích cực cho giai đoạn chất lượng tài sản chịu áp lực nhất có lẽ đã qua. Điều này sẽ giảm áp lực trích lập dự phòng cho CTG cuối năm.

- Bộ đệm vốn dồi dào cùng cơ cấu danh mục đầu tư an toàn.

>> Licogi 14 (L14) ký hợp đồng tín dụng hơn trăm tỷ với CTG

DHA: Giá mục tiêu 54.000 đồng/cp (Upside 10,2%)

- Hưởng lợi từ chính sách đầu tư công và hoạt động đầu tư công được thúc đẩy mạnh vào những tháng cuối năm: Nhu cầu sử dụng đá cho xây dựng hạ tầng là rất lớn trong khi nguồn cung tại khu vực ĐBSCL lại hạn chế. DHA sở hữu 3 mỏ đá (Tân Cang 3, Thạnh Phú 2 và Núi Gió) có vị trí thuận lợi với trữ lượng lớn và thời gian khai thác còn lại nhiều, đặc biệt là mỏ Tân Cang 3 có trữ lượng khai thác còn lại khoảng 9,6 triệu m3, cách sân bay Long Thành chỉ 25km và có chất lượng đá tốt được kỳ vọng sẽ là nhà cung cấp đá cho các dự án trọng điểm phía Nam đặc biệt là dự án sân bay Long Thành.

- Biên lợi nhuận gộp duy trì trên 30%: Theo số liệu từ Sở xây dựng Hồ Chí Minh, giá bán đá tiếp tục duy trì ở mức cao trong Quý 3/2023 do nhu cầu sử dụng cho các công trình giao thông tăng và nguồn cung hạn chế. Dự báo giá đá xây dựng sẽ tiếp tục tăng trong thời gian tới nhờ nhu cầu từ các dự án giao thông trọng điểm đẩy mạnh thi công cuối năm giúp biên lợi nhuận gộp của doanh nghiệp duy trì ổn định trong giai đoạn tới.

- Lợi suất cổ tức cao: DHA có lịch sử chi trả cổ tức đều đặn bằng tiền dao động từ 30 – 50% trong vòng 3 năm trở lại đây nhờ KQKD tăng trưởng ổn định và tình hình tài chính lành mạnh. Năm 2023, DHA thông qua kế hoạch chia cổ tức dự kiến từ 30 - 50% bằng tiền mặt. Đây là mức lợi suất hấp dẫn cho nhà đầu tư trong bối cảnh mặt bằng lãi suất thấp như hiện nay

HHV: Giá mục tiêu 18.000 đồng/cp (Upside 17,6%)

- Đẩy mạnh giải ngân đầu tư công giúp cho doanh thu mảng xây lắp tăng trưởng tích cực: Việc đẩy nhanh triển khai các dự án thành phần của cao tốc Bắc - Nam đã giúp cho doanh thu mảng xây lắp 9T/2023 của HHV tăng gấp đôi so với cùng kỳ 2022, đạt 328 tỷ đồng. Với các chính sách thúc đẩy hoàn thành các dự án đầu tư công của Chính phủ đề ra, AGR kỳ vọng doanh thu của HHV tiếp tục được hưởng lợi trong tháng cuối năm.

- Mảng BOT tiếp tục có sự cải thiện tích cực: Tổng lưu lượng xe lưu thông qua các trạm thu phí có sự cải thiện đáng kể nhờ việc đưa BOT Trung Lương – Mỹ Thuận vào vận hành.

- Dự kiến trong quý IV/2023 và cả năm 2024, mảng xây dựng tiếp tục là yếu tố thúc đẩy tăng trưởng trong khi doanh thu mảng BOT trong năm 2024 sẽ có mức tăng trưởng trung bình khoảng 4% đối với mỗi dự án. Dự án Cao tốc Quảng Ngãi – Hoài Nhơn với tổng lượng backlog là 1.700 tỷ đồng được kỳ vọng sẽ là yếu tố đóng góp chính vào doanh thu mảng xây dựng trong 2024. Theo đó, nhóm phân tích dự kiến lợi nhuận sau thuế quý IV/2023 và cả năm 2024 lần lượt là 100 tỷ đồng (+61% yoy) và 420 tỷ đồng (+14% yoy).

>> Liên danh Đèo Cả (HHV) được chọn làm nhà đầu tư dự án 23.000 tỷ cao tốc Đồng Đăng - Trà Lĩnh

|

HPG: Giá mục tiêu 30.000 đồng/cp (Upside 10%)

- Biên lợi nhuận gộp được cải thiện nhờ giá nguyên vật liệu đầu được cải thiện nhờ (1) giá thép có thể phục hồi trong thời gian tới với kì vọng ngành Bất động sản phục hồi dần vào năm 2024 trong khi đó giá than luyện cốc dự báo sẽ duy trì ổn định ở mức cao nhờ nguồn cung được cải thiện và (2) Hưởng lợi từ hàng tồn kho giá thấp trong quý III/2023.

Kỳ vọng cuối năm 2023-2024 sản lượng tiêu thụ của HPG được cải thiện nhờ: (1) Dự báo nhu cầu VLXD trong nước sẽ tăng trong giai đoạn cuối 2023- 2024 nhờ những giải pháp gỡ khó của Chính phủ sẽ giúp thị trường BĐS bớt ảm đạm và nhu cầu từ xây dựng hạ tầng vào nửa cuối năm; (2) Kênh xuất khẩu sẽ là động lực tăng trưởng trong năm tới. Theo báo cáo của Hiệp hội Thép Thế giới, năm 2024, nhu cầu thép toàn cầu dự kiến tăng 1,9% đạt 1.849 triệu tấn trong đó nhu cầu thép tại các thị trường xuất khẩu như Mỹ, Châu Âu dự kiến tăng lần lượt 1,6% và 5,8% yoy.

Triển vọng tăng trưởng dài hạn: Hiện nay, HPG nỗ lực triển khai dự án Khu liên hợp gang thép Dung Quất 2 với công suất 5,6 triệu tấn HRC/năm. Tính đến tháng 9/2023, dự án đã triển khai được 35% khối lượng công việc, dự kiến đi vào hoạt động trong năm 2025 và nâng công suất thép thô lên hơn 14 triệu tấn HRC/năm.

Khối ngoại bán ròng mạnh cổ phiếu Hòa Phát (HPG) do đâu?

KDH: Giá mục tiêu 37.000 đồng/cp (Upside 15,2%)

⁃ Kỳ vọng việc mở bán dự án sẽ giúp kết quả kinh doanh cải thiện: Lợi nhuận sau thuế quý IV/2023 dự kiến sẽ tăng trưởng ổn định nhờ bàn giao phần còn lại của dự án nhà phố Classia. Sang năm 2024, AGR ước tính doanh thu và lợi nhuận ròng của KDH sẽ tăng trưởng cao so với 2023 nhờ kỳ vọng doanh số bán hàng tăng tại các dự án mới Privia và Clarita. Đầu quý IV/2023, dự án Privia đã được mở bán khoảng hơn 1.000 căn hộ trung cấp, và sẽ bắt đầu bàn giao trong năm 2024 với lượt quan tâm khá lớn nhờ giá bán hợp lý và vị trí thuận lợi tại quận Bình Tân, TP. Hồ Chí Minh. Dự án Clarita đang được triển khai xây dựng và dự kiến sẽ bàn giao vào quý IV/2024.

⁃ Tình hình tài chính lành mạnh: Cuối quý 3/2023, dư nợ tăng từ 1.737 tỷ lên 5.576 tỷ chủ yếu tài trợ triển khai các các dự án và mở rộng quỹ đất. Mặc dù dư nợ vay tăng, tình hình tài chính và cơ cấu vốn của KDH vẫn ở mức an toàn so với ngành.

⁃ Tiềm năng tăng trưởng lâu dài nhờ chiến lược mở rộng quỹ đất: KDH đang tập trung mở rộng quỹ đất hơn 500ha tại TP. HCM với nhiều dự án tiềm năng như Clarita, Emeria, The Solina, KDC Tân Tạo, KCN Lê Minh Xuân, cụm CN Bình Trưng, Phong Phú 2. Các dự án trên kỳ vọng giúp KDH mở rộng quỹ đất gối đầu đảm bảo cho hoạt động kinh doanh trong các năm tới.

PVS: Giá mục tiêu 45.000 đồng/cp (Upside 12,5%)

⁃ Kỳ vọng dự án Lô - B Ô Môn có FID (Quyết định đầu tư cuối cùng) trong năm 2024: Với việc trúng thầu gói EPCI 1 giá trị hơn 1 tỷ USD và được cho phép giải ngân khoảng hơn 100 triệu USD từ tháng 11/2023, PVS được kỳ vọng có thể sớm bắt đầu triển khai khi dự án Lô B - Ô Môn có FID. Chúng tôi kỳ vọng PVS sẽ có khối lượng công việc lớn trong giai đoạn 2024-2027 và đảm bảo tăng trưởng trong dài hạn.

>> PVS “giành” thêm gói thầu 400 triệu USD thuộc dự án Lô B - Ô Môn

⁃ Mảng điện gió ngoài khơi còn nhiều dư địa tăng trưởng: PGE group và Orsted đã ký thỏa thuận với liên doanh PTSC M&C (công ty con của PVS) để thiết kế, sản xuất và vận hành 4 trạm biến áp ngoài khơi (375 MW mỗi trạm) cho dự án điện gió Baltica 2 tại Ba Lan trị giá hơn 300 triệu USD. Ngoài ra, mảng điện gió trong nước cũng còn nhiều tiềm năng khi công suất điện gió quy hoạch được tập trung đẩy mạnh. Với vị thế là đơn vị thành viên trực thuộc Tập đoàn Dầu khí Việt Nam (PVN), PVS có nhiều lợi thế để trúng các gói thầu về dầu khí và điện gió ngoài khơi trong tương lai.

⁃ Mảng cho thuê kho chứa nổi FSO/FPSO đem lại dòng tiền ổn định cho doanh nghiệp: Các tàu FSO Orkid, FPSO Ruby II, FSO Biển Đông 01, FSO Golden Star và FSO MV12 sẽ hoạt động ổn định đến 2027. Ngoài ra, PVS cũng đang đàm phán để kéo dài hợp đồng với FPSO Lam Sơn từ năm 2025.

>> Cổ phiếu lập đỉnh, PVS thông báo họp gấp trước thềm triển khai gói thầu 1,1 tỷ USD