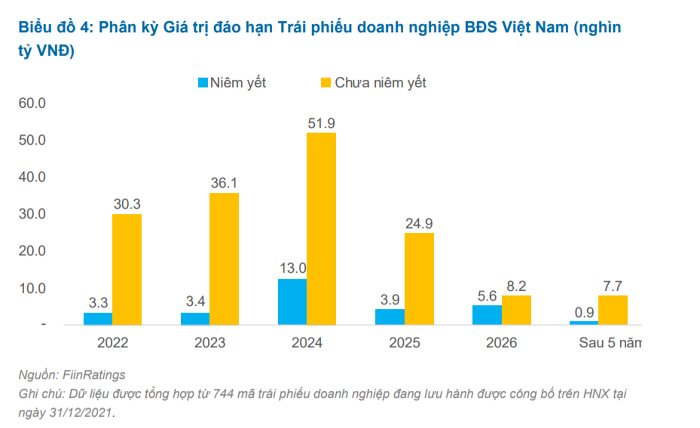

Khoảng 73% dư nợ trái phiếu doanh nghiệp của ngành bất động sản sẽ đáo hạn từ năm 2022 – 2024.

Theo FiinRatings (thuộc FiinGroup), quy mô dư nợ trái phiếu doanh nghiệp của ngành bất động sản vào cuối năm 2021 khoảng 189.000 tỷ đồng; trong đó, 73% giá trị này (tương đương 138.000 tỷ đồng) sẽ có điểm rơi đáo hạn vào 3 năm tới đây (2022 - 2024).

Đáng chú ý, kỳ thanh toán đã đến rất gần, nhưng tình hình “sức khỏe” tài chính của các doanh nghiệp bất động sản được ghi nhận trong bối cảnh tổng số lượng căn hộ bán được tại thị trường khu vực Hà Nội và TP. HCM đã giảm chỉ còn chỉ còn chưa đến một nửa từ mức 29.000 căn/năm trong hai năm diễn ra COVID-19, so với mức 66.000 căn/năm trong giai đoạn năm trước đó từ 2015 - 2019.

Ngoại trừ các công ty dự án được lập ra nhằm mục đích huy động vốn trái phiếu hoặc vay vốn tín dụng ngân hàng, ngành bất động sản nói chung và phân khúc bất động sản dân cư nói riêng vẫn cơ bản có mức độ đòn bẩy tài chính ở mức thấp tương đối so với giai đoạn năm trước.

Điều này thể hiện qua một số chỉ tiêu chủ chốt khi đánh giá năng lực tín dụng bao gồm: Hệ số Nợ vay/Vốn chủ sở hữu của các đơn vị bất động sản dân cư niêm yết hiện đang ở mức 0,7 lần; Hệ số đánh giá năng lực trả lãi EBITDA/chi phí lãi vay ở mức 1,8 lần; và hệ số bao phủ nợ ngắn hạn ở mức 3,8 lần vào cuối 2021.

Ngoài ra, thời gian vừa qua, cùng với các thay đổi chính sách đang diễn ra, còn có một số trường hợp vi phạm liên quan đến thị trường trái phiếu doanh nghiệp đã được các cơ quan quản lý ra quyết định xử lý, cùng với đó là thông điệp từ Chính phủ trong việc chấn chỉnh hoạt động thị trường trái phiếu doanh nghiệp và đấu giá quyền sử dụng đất.

FiinRatings đánh giá, các sự kiện trên có thể sẽ làm cho thị trường trái phiếu doanh nghiệp giảm đáng kể về quy mô phát hành vào năm 2022.

Tổ chức đánh giá xếp hạng này cũng đưa ra đánh giá về tác động của các sự kiện trên đến các đối tượng trên thị trường vốn Việt Nam, đồng thời nhận định, sức khỏe tài chính các công ty bất động sản về tổng thể vẫn ở mức tương đối an toàn.

Theo đơn vị này, đều này không chỉ tạo áp lực trả nợ lớn hơn của các doanh nghiệp bất động sản trong bối cảnh dần hồi phục sau COVID và trước những thay đổi pháp lý và những sự kiện gần đây mà còn tác động đến rủi ro thanh khoản của các đại lý phân phối có cam kết mua lại trái phiếu, chính là các định chế tài chính như công ty chứng khoán và ngân hàng.

Ngoài ra, áp lực trả nợ này có thể tác động đến rủi ro của thị trường cổ phiếu do cổ phiếu được cầm cố để làm đảm bảo cho trái phiếu hoặc được cầm cố để lấy nguồn mua trái phiếu chất lượng thấp hoặc có vấn đề như các cơ quan quản lý đã chỉ ra.

Nhóm phân tích FiinGroup nhận định, triển vọng năm 2022 và các năm tới chỉ có thể được duy trì nếu như những tác động từ sự kiện trên và các thay đổi chính sách mới sẽ không tạo ra các hiệu ứng dây chuyền (tức là các doanh nghiệp có vấn đề sẽ được khu trú và xử lý thay vì đưa ra những biện pháp cứng rắn áp dụng cho cả ngành).

Rủi ro này cũng có khả năng được kiểm soát nếu như quyền lợi của các nhà đầu tư trong các lô trái phiếu đang trong quá trình xử lý và có thể là ở cả một số tổ chức phát hành khác theo kết luận của cơ quan quản lý nhà nước được đảm bảo thu hồi một phần hoặc toàn bộ gốc và lãi hoặc có lộ trình rõ ràng được thông tin minh bạch đến trái chủ hiện đang sở hữu.

Cũng theo đơn vị này, việc khư trú các đơn vị được phát hiện là vi phạm và các vấn đề có liên quan để đảm bảo quyền lợi nhà đầu tư cá nhân cũng sẽ giúp tránh tạo ra những tác động tiêu cực mang hiệu ứng “domino” đến không chỉ các tổ chức phát hành thực hiện và chấp hành tốt và minh bạch và thậm chí cả các nhà phát hành yếu với rủi ro cao mà họ chủ động minh bạch thông tin.

Việc này cũng tránh được các ảnh hưởng xấu đến tín dụng ngân hàng và sự tác động mang tính làn truyền lan sang cả thị trường chứng khoán.