Tại Diễn đàn Kinh tế Việt Nam lần thứ 5 do Ban Kinh tế Trung Ương phối hợp với Chính phủ tổ chức, các tham luận chính tập trung bàn về cách thức lành mạnh hóa thị trường tài chính trong đó trái phiếu là một trong những vấn đề rất được chú trọng.

Tổng quan thị trường trái phiếu 2022

Thị trường trái phiếu thời gian qua có nhiều khó khăn, chủ yếu xuất phát từ sự sụt giảm niềm tin của thị trường do sai phạm của một số doanh nghiệp vừa bị xử lý, cũng như việc một số phương tiện đưa tin không chính thống, tin thất thiệt về một số doanh nghiệp phát hành trái phiếu gây ảnh hưởng tiêu cực đến thị trường và tâm lý nhà đầu tư; việc kiểm tra, giám sát tập trung vào giám sát mục đích phát hành trái phiếu cũng dẫn đến tâm lý quan ngại của cả doanh nghiệp phát hành và tổ chức cung cấp dịch vụ. Thanh khoản của thị trường cũng gặp khó khăn trong thời gian qua khi lãi suất ngân hàng tăng, dòng tiền có xu hướng dịch chuyển sang hệ thống NHTM và các doanh nghiệp khó khăn trong cân đối nguồn vốn kinh doanh và trả nợ trái phiếu đến hạn.

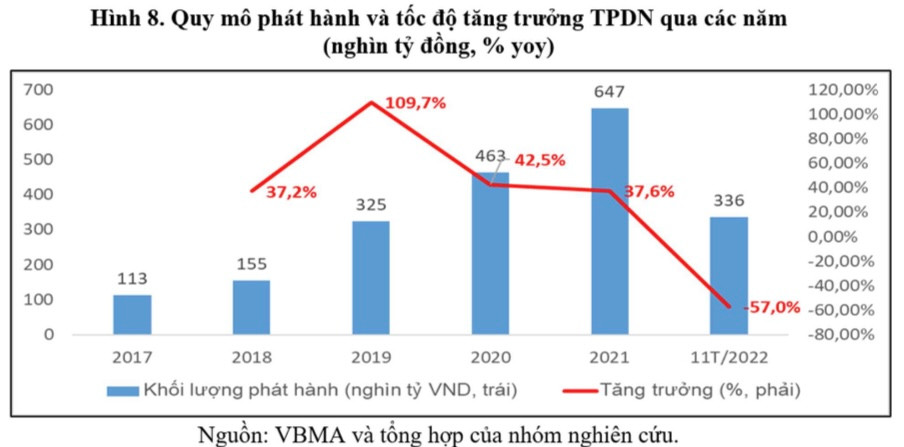

Trên thị trường trái phiếu doanh nghiệp (TPDN), khối lượng phát hành có xu hướng giảm trong thời gian qua. Tính đến ngày 25/11/2022, khối lượng phát hành TPDN là 331.811 tỷ đồng, giảm 31,6% so với cùng kỳ năm 2021 và có xu hướng giảm dần qua các 1uý. Về cơ cấu phát hành, các tổ chức tín dụng và doanh nghiệp bất động sản, xây dựng vẫn chiếm tỷ trọng lớn trong tổng khối lượng phát hành.

Tính đến ngày 25/11/2022, các NHTM phát hành chiếm 41%, các doanh nghiệp bất động sản và xây dựng chiếm lần lượt 28,59 % và 7,73% tổng khối lượng phát hành, doanh nghiệp sản xuất chiếm 6,72% tổng khối lượng phát hành.

TPDN được phát hành qua kênh riêng lẻ chiếm đại đa số. Trong 11 tháng đầu năm 2022, khối lượng phát hành riêng lẻ mặc dù đã giảm đáng kể (nêu trên) song vẫn chiếm đến 96% tổng giá trị phát hành trong đó các đợt phát hành của Tân Hoàng Minh, Vạn Thịnh Phát vi phạm đều là phát hành riêng lẻ, trong đó, có 1 đợt phát hành thậm chí của Công ty An Đông (Vạn Thịnh Phát năm 2019) không nêu rõ mục đích sử dụng vốn hay không có tài sản đảm bảo, tiềm ẩn nhiều rủi ro cho nhà đầu tư.

Về cơ cấu nhà đầu tư, các NHTM và công ty chứng khoán là các nhà đầu tư chính mua TPDN riêng lẻ, sở hữu lần lượt 45,3% và 23,91% tổng khối lượng phát hành. Trong khi đó, nhà đầu tư cá nhân chiếm 9,44% tổng khối lượng phát hành.

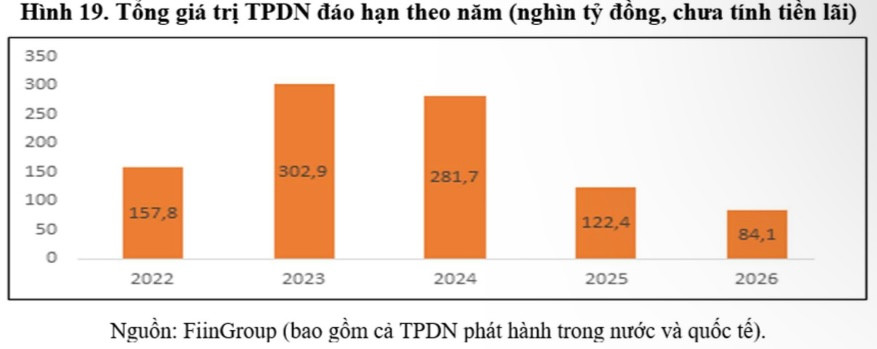

Hoạt động mua lại trước hạn gia tăng, với tổng khối lượng trái phiếu mua lại lũy kế từ đầu năm là 161.656 tỷ đồng - tăng 14,1% so với cả năm 2021. Trong khi đó, khối lượng TPDN đáo hạn tháng 12/2022 là 42,2 nghìn tỷ đồng trong đó doanh nghiệp bất động sản là 19.287 tỷ đồng (99,5% có tài sản đảm bảo), tổ chức tín dụng là 9.828 tỷ đồng, doanh nghiệp sản xuất là 7.854 tỷ đồng (Vinfast là 7,72 nghìn tỷ đồng2), doanh nghiệp thương mại, dịch vụ là 2.100 tỷ đồng3. Trong năm 2023, khối lượng đáo hạn cả năm là 282,167 nghìn tỷ đồng. Riêng quý 1/2023, dự kiến đến hạn 35,9 nghìn tỷ đồng.

Chật vật trong việc huy động vốn và khả năng vỡ nợ của các nhà phát hành

Nhận định thời gian tới, với quy mô phát hành lớn trong giai đoạn 2018-2021 và thời hạn khoảng 4 năm thì sẽ có một khối lượng TPDN đáng kể sẽ đáo hạn trong giai đoạn 2023- 2025 (khoảng hơn 700 nghìn tỷ đồng, chưa tính tiền lãi).

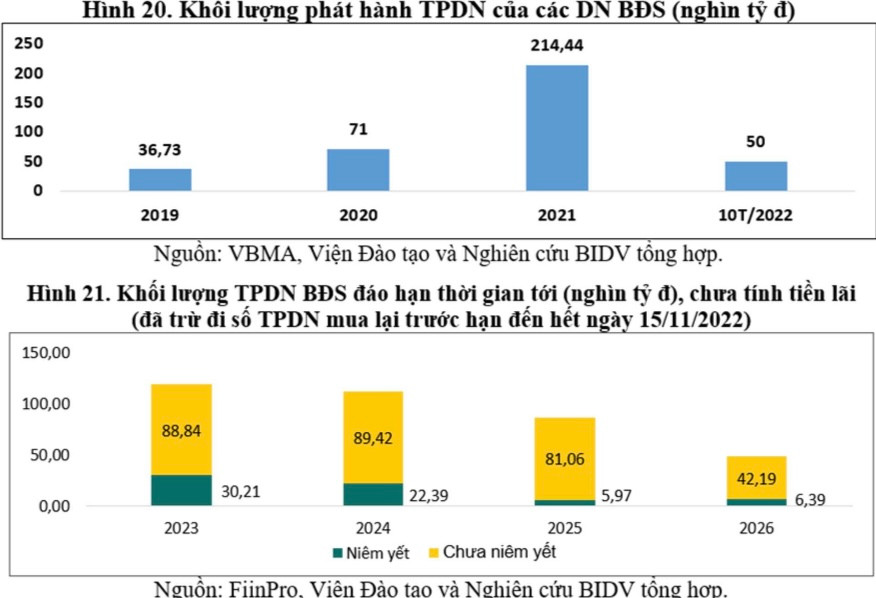

Đối với nhóm bất động sản, các doanh nghiệp bất động sản huy động nhiều với tỷ trọng dao động từ 38-41% trong giai đoạn 2019-2021, nhưng đã giảm mạnh trong 10 tháng đầu năm 2022 do những vụ việc vi phạm gần đây đã khiến nhiều doanh nghiệp bất động sản xem xét lại kế hoạch phát hành TPDN của mình khi mà niềm tin và tâm lý nhà đầu tư bị ảnh hưởng, dẫn đến nhu cầu đầu tư TPDN bị giảm sút.

Theo đó, lượng trái phiếu đáo hạn của các doanh nghiệp bất động sản cũng rất lớn, nhất là 2 năm tới (khoảng 115 nghìn tỷ đồng/năm), chưa tính tiền lãi.

Để giải quyết vấn đề này, nếu như trong điều kiện thông thường, các doanh nghiệp sẽ tìm nguồn vốn mới (từ phát hành TPDN, vay ngân hàng, phát hành cổ phiếu...) để đảo nợ và duy trì, phát triển sản xuất kinh doanh.

Tuy nhiên, khả năng gọi vốn của các doanh nghiệp trong thời gian tới sẽ còn khó khăn do: (i) những vi phạm liên tiếp đã làm niềm tin của các nhà đầu tư suy giảm đáng kể, nhà đầu tư cá nhân cũng đã trở nên e ngại hơn sau các vụ việc vừa qua; (ii) Nghị định 65/2022 đã đưa ra những quy định chặt chẽ hơn đối với phát hành TPDN riêng lẻ (trong tháng 10/2022, chỉ có 1 đợt phát hành TPDN trị giá 210 tỷ VND, giảm 99% so với tháng trước); (iii) Nguồn vốn tín dụng dành cho đối tượng này là không nhiều do phải ưu tiên cho SXKD và trong bối cảnh hạn mức tăng trưởng tín dụng vẫn khoảng 14-15% để kiểm soát lạm phát và thanh khoản hệ thống TCTD; (iv) Thị trường chứng khoán không còn sôi động như giai đoạn trước nên huy động vốn qua kênh này còn khó khăn; (v) việc bán hàng, phát mại tài sản để trả nợ cũng không dễ dàng (do thị trường BĐS đang trầm lắng, phục hồi chậm).

Vì thế, một bộ phận doanh nghiệp (nhất là lĩnh vực bất động sản) có tiềm ẩn nguy cơ vỡ nợ trái phiếu, nếu không có giải pháp phù hợp, kịp thời.

Khi đó, hệ lụy của việc vỡ nợ này là lớn, phức tạp, cần kiểm soát vì mối quan hệ liên thông giữa ngân hàng - chứng khoán – bất động sảnlà khá lớn (NHTM cho vay BĐS – khoảng 2,36 triệu tỷ đồng, chiếm 21% tổng dư nợ của nền kinh tế; nhiều tài sản đảm bảo tín dụng là bất động sản – chiếm khoảng 65%; NHTM đầu tư vào TPDN – số dư khoảng 284 nghìn tỷ đồng, chiếm khoảng 2,3% tổng dư nợ của các TCTD; NHTM niêm yết trên TTCK với tỷ trọng vốn hóa thường chiếm khoảng 23-25% và NHTM phát hành trái phiếu như nêu trên; doanh nghiệp bất động sản niêm yết trên TTCK với tỷ trọng vốn hóa thường chiếm khoảng 15-16%, phát hành cổ phiếu và TPDN như nêu trên...).

Giải pháp nào cho thị trường trái phiếu?

Về hành lang pháp lý, Nghị định 65 đã được ban hành, trong đó siết chặt hơn hoạt động phát hành trái phiếu riêng lẻ. Nghị định 65 (2022) được kỳ vọng sẽ giúp thị trường trở nên an toàn và phát triển bền vững hơn nhưng cũng cần có lộ trình phù hợp hơn.

Bên cạnh đó, trong năm 2022, các cơ quan quản lý đã quyết liệt xử lý các vi phạm liên quan đến phát hành TPDN (như trường hợp của Tân Hoàng Minh và Vạn Thịnh Phát) qua đó giúp lành mạnh hóa thị trường trong dài hạn.

Cơ cấu nhà đầu tư ngày càng đa dạng, nhưng còn thiếu bền vững. Năm 2021, cơ cấu nhà đầu tư trên thị trường sơ cấp chủ yếu là nhà đầu tư tổ chức, nhiều nhất là tổ chức tín dụng (khoảng 30%), công ty chứng khoán (36%), còn lại là công ty bảo hiểm và nhà đầu tư khác.

Từ năm 2019, sự tham gia của nhóm nhà đầu tư cá nhân tăng nhanh, từ khoảng 10% toàn thị trường, tăng lên gần 13% trong năm 2020, sau đó giảm xuống 5% hiện nay do ảnh hưởng của các quy định trong Nghị định 153 và sau này là Nghị định 65 (nhưng theo Bộ Tài chính, tỷ lệ nhà đầu tư cá nhân trên thị trường thứ cấp có thể lên đến 30%).

Vấn đề thanh khoản của thị trường TPDN và rủi ro liên thông giữa thị trường TPDN với thị trường tiền tệ, thị trường tài sản sẽ là rủi ro mang tính trọng yếu trong năm 2023-2024.

Vì vậy, UBCKNN đang chỉ đạo các bên liên quan chuẩn bị nền tảng giao dịch TPDN chào bán riêng lẻ nhằm phát triển một thị trường giao dịch TPDN thứ cấp minh bạch, an toàn, tăng cường khả năng quản lý, giám sát, giảm thiểu rủi ro; đẩy mạnh công tác tái cấu trúc TTCK, nâng cao sức cạnh tranh và chất lượng của các định chế trung gian thị trường thông qua việc tiếp tục thực hiện tái cấu trúc công ty chứng khoán, công ty quản lý quỹ theo đề án đã được Thủ tướng Chính phủ phê duyệt.

Bên cạnh đó, Chính phủ sớm cho sửa các quy định về TPDN. Với việc siết lại tiêu chuẩn về đầu tư TPDN của các tổ chức tín dụng theo Thông tư 16/2021 và Nghị định 65/2022, thị trường đối mặt với những điều chỉnh mạnh, nhất là sau những vụ việc liên quan đến Tân Hoàng Minh, Vạn Thịnh Phát...v.v. thanh khoản thị trường co hẹp, giảm đáng kể lực cầu và cung. Vì vậy, Chính phủ chỉ đạo sửa đổi phù hợp những quy định trên với mức độ cân bằng và lộ trình phù hợp giữa kiểm soát rủi ro và hỗ trợ phát triển lành mạnh.