Ông cho hay bối cảnh kinh tế tươi sáng có thể củng cố đà tăng của chỉ số S&P 500 và đẩy các cổ phiếu có giá trị vốn hóa nhỏ hơn tăng 15% nhờ mức định giá thấp.

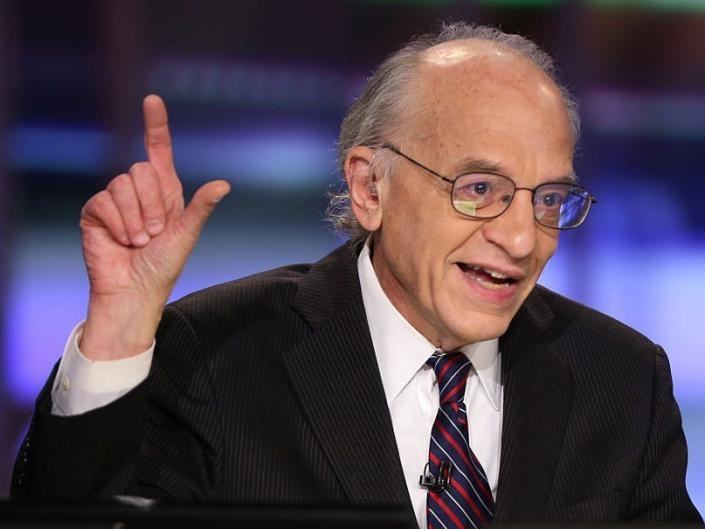

Giáo sư Jeremy Siegel, người được mệnh danh là "Pháp sư của Wharton", mới đây cho biết chỉ số S&P 500 có thể tăng 10%, lên mức cao kỷ lục 5.200 điểm trong năm nay, tuy nhiên lãi suất lao dốc có thể sẽ gây rắc rối cho thị trường chứng khoán.

Trong bài bình luận trên WisdomTree, ông cho biết nền kinh tế Mỹ đang phát triển với “tốc độ Goldilocks”. Ông nói: "Nó không mở rộng đủ nhanh để khiến Cục Dự trữ Liên bang Mỹ (Fed) phải hạ nhiệt lãi suất, tuy nhiên nó vẫn đủ mạnh để thúc đẩy tăng trưởng thu nhập doanh nghiệp và củng cố cổ phiếu.

|

| Giáo sư Jeremy Siegel |

Ông nói: “Nếu tăng trưởng kinh tế thực sự vẫn mạnh mẽ, Fed có thể giữ nguyên lãi suất ở mức hiện tại và thị trường chứng khoán sẽ tăng điểm mạnh mẽ”. Vị giáo sư cho hay bối cảnh kinh tế tươi sáng có thể củng cố mức tăng 8% đến 10% của chỉ số S&P 500 trong năm nay và đẩy các cổ phiếu có giá trị vốn hóa nhỏ hơn tăng 15% nhờ mức định giá thấp.

Fed đã tăng lãi suất chuẩn từ gần 0% lên mức 5% kể từ đầu năm 2022, trong nỗ lực đưa lạm phát cao lịch sử trở lại mục tiêu 2%. Chi phí đi vay cao hơn có thể kiềm chế tốc độ tăng giá bằng cách không khuyến khích chi tiêu, đầu tư và tuyển dụng, nhưng chúng cũng có thể làm giảm nhu cầu tiêu dùng, khiến nền kinh tế bị thu hẹp và suy thoái kinh tế diễn ra.

Siegel không đồng ý với ý kiến cho rằng Fed cần cắt giảm lãi suất mạnh mẽ trong năm nay để cổ phiếu hoạt động tốt. Điều quan trọng là Chủ tịch Fed Jerome Powell đã phát tín hiệu rằng ông sẵn sàng đảo ngược một số đợt tăng lãi suất của Ngân hàng Trung ương Mỹ nếu nền kinh tế suy yếu.

Mới đây, trong cuộc phỏng vấn với CNBC, ông cho hay: “Việc sẵn sàng cắt giảm quan trọng hơn việc cắt giảm”. “Thành thật mà nói, tôi mong nền kinh tế tiếp tục phát triển và nếu nó tăng trưởng khi lãi suất liên bang ở mức 5%, điều đó không tệ đối với cổ phiếu.”

Tác giả cuốn sách “Stocks for the Long Run” cho biết ông kỳ vọng Fed sẽ hạ lãi suất khi lạm phát hạ nhiệt hơn nữa - một triển vọng mà ông ca ngợi là “một tín hiệu tích cực thực sự cho thị trường trong tương lai”.

Tuy nhiên, ông cũng lưu ý rằng việc cắt giảm lãi suất hàng loạt có thể cho thấy sự suy thoái kinh tế mạnh mẽ, khiến người tiêu dùng và nhà đầu tư lo sợ và ảnh hưởng đến thu nhập của công ty.

Ông nói: “Người ta phải nhận ra rằng việc cắt giảm lãi suất lớn có thể đồng nghĩa với một sự chậm lại và suy thoái thực sự”.

Tháng 12/2023, ông từng đưa ra nhận định rằng giá nhà có thể tăng từ 5% đến 10% trong năm nay, lạm phát có thể chậm lại khoảng 2,5%, nguy cơ suy thoái dưới 50% và Fed có thể cắt giảm lãi suất năm hoặc sáu lần xuống dưới 4%.